ธปท.เผยสถิติหนี้สินครัวเรือนไตรมาส 4/64 แตะ 14.58 ล้านล้าน คิดเป็น 90.1% ต่อ GDP ขณะที่ ‘ศูนย์วิจัยกสิกรไทย’ มองหนี้ครัวเรือนปี 65 ยังมีแนวโน้มขยายตัว ระบุ ‘ครัวเรือนรายย่อย’ ยังจำเป็นต้องกู้ยืมเพื่อเสริม 'สภาพคล่อง'

...........................

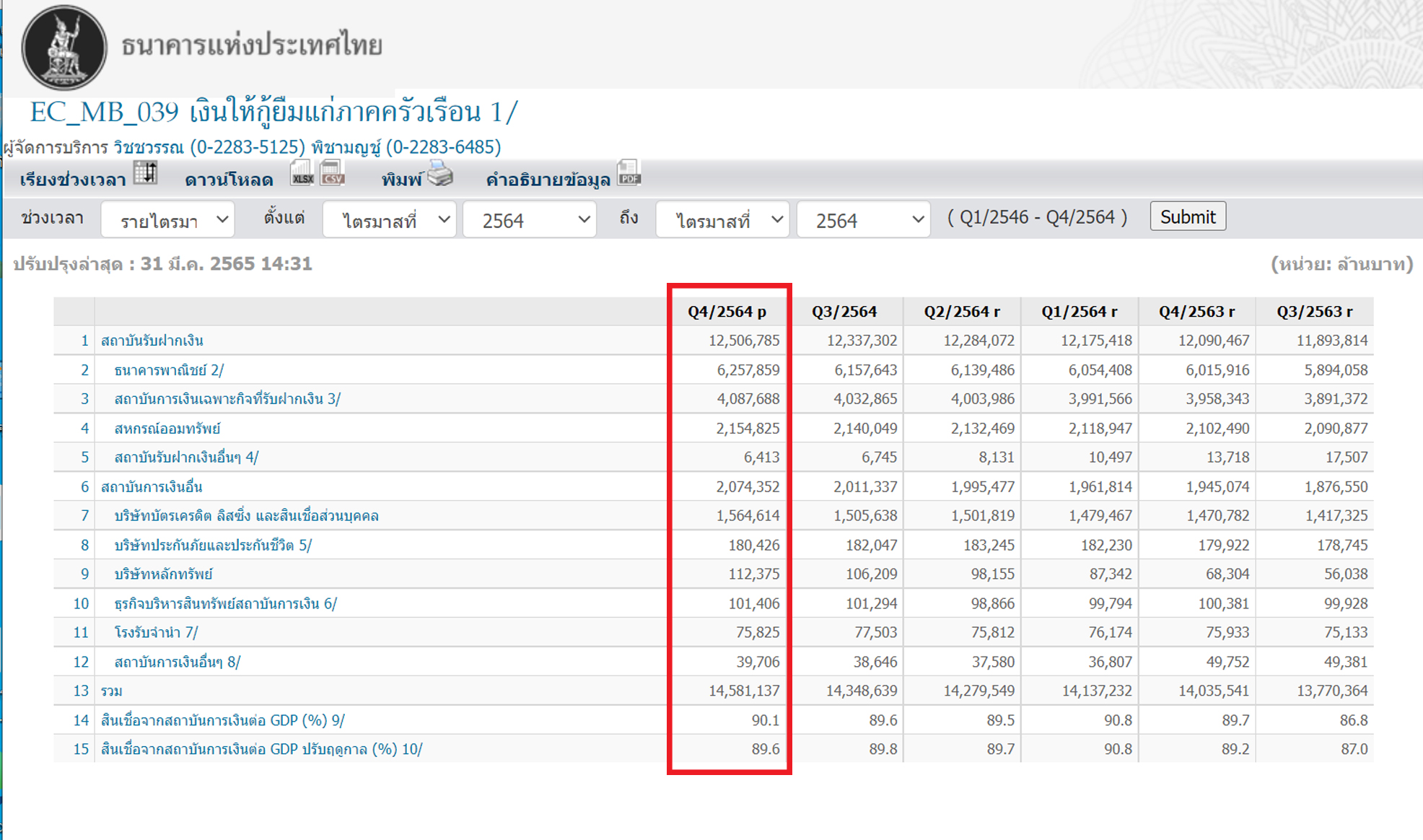

สำนักข่าวอิศรา (www.isranews.org) รายงานว่า เมื่อวันที่ 31 มี.ค.ที่ผ่านมา ธนาคารแห่งประเทศไทย (ธปท.) เผยแพร่สถิติเงินให้กู้ยืมแก่ภาคครัวเรือน หรือหนี้สินครัวเรือน ณ ไตรมาส 4/2564 พบว่า หนี้สินครัวเรือนไทย มีจำนวนทั้งสิ้น 14.58 ล้านล้านบาท หรือคิดเป็นสัดส่วน 90.1% ต่อ GDP เทียบกับไตรมาส 4/2563 ซึ่งหนี้สินครัวเรือนของไทยมีจำนวนทั้งสิ้น 14.04 ล้านล้านบาท หรือคิดเป็นสัดส่วน 89.7% ต่อ GDP

ด้านศูนย์วิจัยกสิกรไทย ระบุว่า ยอดคงค้างหนี้ครัวเรือนไทยในปี 2564 เติบโต 3.9% เมื่อเทียบกับช่วงเดียวกันของปีก่อน แต่เนื่องจากขนาดเศรษฐกิจที่ยังเติบโตช้า ทำให้สัดส่วนหนี้ครัวเรือนต่อจีดีพียังคงขยับสูงขึ้นมาที่ระดับ 90.1% ณ สิ้นปี 2564 จากระดับ 89.7% ณ สิ้นปี 2563

“การระบาดของโควิด-19 ที่ยืดเยื้อส่งผลกระทบต่อเนื่องทำให้ฐานะทางการเงินของภาคครัวเรือนอ่อนแอลง ขณะที่ยังมีครัวเรือนบางกลุ่มที่ยังอยู่ภายใต้มาตรการช่วยเหลือของสถาบันการเงิน ซึ่งสะท้อนว่า ภาคครัวเรือนไทยยังคงมีประเด็นกดดันกำลังซื้อ และความสามารถในการชำระหนี้ ซึ่งล้วนอ่อนไหวต่อสภาวะที่ไม่แน่นอนของเส้นทางการฟื้นตัวทางเศรษฐกิจ และจังหวะดอกเบี้ยขาขึ้นในระยะข้างหน้า” ศูนย์วิจัยกสิกรไทย ระบุ

ศูนย์วิจัยกสิกรไทย คาดว่า ในปี 2565 ยอดคงค้างหนี้ครัวเรือนไทยจะยังคงขยับขึ้นต่อเนื่อง แต่เมื่อเทียบกับมูลค่าเศรษฐกิจที่วัดจาก Nominal GDP ที่เติบโตสูงตามภาวะเงินเฟ้อ ทำให้ศูนย์วิจัยกสิกรไทยประเมินว่า สัดส่วนหนี้ครัวเรือนอาจชะลอลงมาอยู่ที่กรอบ 86.5-88.5% ต่อจีดีพี อย่างไรก็ดี สัดส่วนหนี้ครัวเรือนดังกล่าวยังคงสูงกว่าระดับก่อนเกิดวิกฤตโควิด และประเด็นหนี้สินครัวเรือนที่อยู่ในระดับสูงดังกล่าว ยังคงเป็นปัจจัยฉุดรั้งการบริโภคของครัวเรือน

“สัดส่วนหนี้ครัวเรือนไทยจะยังคงทรงตัวอยู่ในระดับสูงในกรอบประมาณการที่ 86.5-88.5% ต่อจีดีพีในปี 2565 โดยมีค่ากลางกรณีพื้นฐานที่ 87.5% ต่อจีดีพี ซึ่งแม้สัดส่วนดังกล่าวจะต่ำลงเมื่อเทียบกับระดับ 90.1% ต่อจีดีพี ณ สิ้นปี 2564 แต่ก็ยังนับว่าเป็นสัดส่วนหนี้ครัวเรือนที่ค่อนข้างสูง ประกอบกับสาเหตุสำคัญที่ทำให้สัดส่วนหนี้ครัวเรือนต่อจีดีพีย่อตัวลงมานั้น มาจากการที่จีดีพี ณ ราคาประจำปี หรือ Nominal GDP มีแนวโน้มเติบโตสูงจากผลของภาวะเงินเฟ้อที่เร่งตัว

ไม่ได้เป็นผลมาจากหนี้สินของครัวเรือนที่ปรับลดลง หรืออีกนัยหนึ่ง ก็คือ ยอดคงค้างหนี้ครัวเรือนไทยในปี 2565 จะยังคงเพิ่มสูงขึ้น เนื่องจากสภาวะเศรษฐกิจที่ฟื้นตัวในกรอบจำกัด ย่อมทำให้ประชาชน/ครัวเรือนรายย่อย ยังคงมีความจำเป็นต้องพึ่งพาเงินกู้มาเสริมสภาพคล่องหรือเป็นเงินทุนหมุนเวียนในระยะสั้น ขณะที่ครัวเรือนที่มีกำลังซื้อและมีแผนที่จะซื้อที่อยู่อาศัยอาจเร่งตัดสินใจก่อนที่แนวโน้มดอกเบี้ยไทยจะเปลี่ยนเป็นขาขึ้น” ศูนย์วิจัยกสิกรไทย ระบุ

สำหรับโครงสร้างหนี้ครัวเรือนภาพรวม ณ สิ้นปี 2564 พบว่า หนี้ส่วนใหญ่ของครัวเรือน 3 อันดับแรกยังคงเป็น 1. เงินกู้เพื่อซื้อที่อยู่อาศัย ซึ่งมีสัดส่วน 34.5% ของหนี้ครัวเรือนรวม 2.เงินกู้เพื่อการประกอบธุรกิจ สัดส่วน 18.1% ของหนี้ครัวเรือนรวม และ3.เงินกู้เพื่อซื้อหรือเช่าซื้อรถยนต์/รถจักรยานยนต์ สัดส่วน 12.4% ของหนี้ครัวเรือนรวม

อย่างไรก็ตาม เป็นที่น่าสังเกตว่า ประชาชนรายย่อยและภาคครัวเรือนมีการพึ่งพาบริการสินเชื่อที่ไม่ต้องใช้หลักประกันในการกู้ยืม เช่น บัตรเครดิตและสินเชื่อส่วนบุคคลมากขึ้น (สัดส่วนหนี้บัตรเครดิตและสินเชื่อส่วนบุคคลขยับขึ้นมาที่ 8.0% ของหนี้ครัวเรือนรวมในปี 2564 จากที่มีสัดส่วนประมาณ 7.0% ของหนี้ครัวเรือนรวมในปี 2562 ซึ่งเป็นช่วงก่อนโควิด-19) เพื่อช่วยเสริมสภาพคล่องและแก้ไขปัญหารายได้ไม่เพียงพอกับรายจ่าย

เพราะภาพรวมเศรษฐกิจและรายได้ของภาคครัวเรือนในหลายๆส่วน ยังคงไม่ฟื้นตัวขึ้นจากผลกระทบของการแพร่ระบาดของโควิด-19 ที่ลากยาวยืดเยื้อ ขณะที่ฐานะทางการเงินในระดับครัวเรือนมีสัญญาณอ่อนแอและมีหนี้สูงขึ้นจากผลกระทบของโควิด-19 ที่ระบาดยืดเยื้อ

ศูนย์วิจัยกสิกรไทย ระบุว่า แม้ในภาพรวมทั้งประเทศ เงินออมของภาคครัวเรือนซึ่งอยู่ในรูปเงินฝากกับธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจจะขยับขึ้นต่อเนื่องจาก 12.28 ล้านล้านบาทในปี 2563 มาอยู่ที่ 12.87 ล้านล้านบาทในปี 2564 คิดเป็นสัดส่วน 79.5% เมื่อเทียบกับจีดีพี และ 88.2% เมื่อเทียบกับยอดคงค้างหนี้ครัวเรือน แต่ต้องยอมรับว่า หากมองภาพในระดับครัวเรือน สถานะทางการเงินและระดับเงินออมของแต่ละครัวเรือนย่อมมีความแตกต่างกัน

นอกจากนี้ จากการประเมินสถานการณ์ทางการเงินของภาคครัวเรือนไทยจากข้อมูลผลสำรวจภาวะเศรษฐกิจและสังคมของครัวเรือนปี 2564 โดยสำนักงานสถิติแห่งชาติ พบว่า ฐานะทางการเงินในระดับครัวเรือนมีสัญญาณอ่อนแอและมีหนี้สูงขึ้นจากผลกระทบของโควิด-19 ที่ระบาดยืดเยื้อ โดยแม้ครัวเรือนไทยในปี 2564 จะมีรายได้เฉลี่ยประมาณ 27,352 บาทต่อเดือน ขยับขึ้นเมื่อเทียบกับรายได้เฉลี่ยที่ 26,018 บาทต่อเดือนในปี 2562 ซึ่งเป็นช่วงก่อนโควิด

แต่ภาระค่าใช้จ่ายเฉลี่ยของครัวเรือนก็ขยับสูงขึ้นตามมาอยู่ที่ 21,616 บาทต่อเดือนด้วยเช่นกัน (จาก 20,742 บาทต่อเดือนในปี 2562) โดยค่าใช้จ่ายของครัวเรือนดังกล่าว คิดเป็นสัดส่วนประมาณ 79% ต่อรายได้ต่อเดือน ซึ่งสะท้อนว่า หากครัวเรือนมีภาระอื่นๆ ร่วมด้วย เช่น ภาระผ่อนหนี้ ก็จะทำให้มีเงินเหลือสำหรับเก็บสะสมเป็นเงินออมน้อยลง

ขณะเดียวกัน จากข้อมูลในฝั่งหนี้สิน ก็สะท้อนว่า ครัวเรือนไทยมีฐานะทางการเงินที่เปราะบางมากขึ้น โดยในผลสำรวจฯ พบว่า สัดส่วนครัวเรือนที่มีหนี้ขยับขึ้นจาก 45.2% ในปี 2562 มาที่ 51.5% ในปี 2564 โดยหนี้ที่เพิ่มขึ้นนั้นบางส่วนมาจากแหล่งกู้เงินนอกระบบ

โดยหากพิจารณาเฉพาะครัวเรือนที่มีหนี้สินในปี 2564 พบว่า สัดส่วนครัวเรือนที่มีหนี้สินนอกระบบอย่างเดียว และสัดส่วนครัวเรือนที่มีหนี้สินทั้งในและนอกระบบขยับขึ้นมาที่ 5.2% และ 4.0% จากที่มีสัดส่วน 4.7% และ 3.5% ในปี 2562 ตามลำดับ

นอกจากนี้ ระดับหนี้สินเฉลี่ยยังเพิ่มสูงขึ้นเร็วกว่ารายได้ของครัวเรือนด้วยเช่นกัน โดยจำนวนหนี้สินเฉลี่ยของครัวเรือนอยู่ที่ 205,679 บาทในปี 2564 เพิ่มขึ้น 1.25 เท่าเมื่อเทียบกับระดับหนี้สินเฉลี่ยต่อครัวเรือนที่ 164,005 ในปี 2562 ขณะที่รายได้เฉลี่ยของครัวเรือนในช่วงเวลาเดียวกันเพิ่มขึ้นเพียง 1.05 เท่า เท่านั้น

“ภาพอีกด้านหนึ่งจากข้อมูล ณ เดือนม.ค. 2564 จาก ธปท. ก็สะท้อนว่า มีประชาชนรายย่อยอีกกว่า 4.34 ล้านบัญชีที่ยังคงอยู่ภายใต้มาตรการช่วยเหลือของธนาคารพาณิชย์ นอนแบงก์ และสถาบันการเงินเฉพาะกิจ (ในจำนวนนี้ประมาณ 73.6% เป็นบัญชีสินเชื่อส่วนบุคคล หรือประมาณ 3.19 ล้านบัญชี) ขณะที่แม้ว่ายอดภาระหนี้รายย่อยที่ยังคงอยู่ในมาตรการฯ จะทยอยปรับลดลงต่อเนื่องเมื่อเทียบกับช่วงการระบาดของโควิดระลอกแรก มาอยู่ที่ 1.60 ล้านบาท

แต่คงต้องยอมรับว่า ยอดภาระหนี้ภายใต้มาตรการดังกล่าว ยังคิดเป็นสัดส่วนราว 16.2% ของสินเชื่อรายย่อยรวมของธนาคารพาณิชย์ นอนแบงก์ และสถาบันการเงินเฉพาะกิจ ภาพดังกล่าวตอกย้ำว่า ฐานะทางการเงินของภาคครัวเรือนและประชาชนรายย่อย ยังคงมีความอ่อนไหวต่อสภาวะผันผวนและไม่แน่นอนของเส้นทางการฟื้นตัวทางเศรษฐกิจ รวมถึงทิศทางดอกเบี้ยที่อาจเริ่มขยับขึ้นในอนาคต” ศูนย์วิจัยกสิกรไทยระบุ

ศูนย์วิจัยกสิกรไทย เสนอว่า ภายใต้สภาวะที่การเติบโตของมูลค่ากิจกรรมทางเศรษฐกิจเป็นผลมาจากแรงผลักดันของภาวะเงินเฟ้อสูงมากกว่าการฟื้นตัวอย่างแท้จริงของเศรษฐกิจ ทำให้โจทย์เฉพาะหน้าของครัวเรือนไทยที่เป็นหนี้ยังคงเป็นการดูแลบริหารจัดการภาระค่าใช้จ่ายให้สอดคล้องกับกระแสรายรับ/รายได้ของครัวเรือนเพื่อให้ยังคงมีความสามารถในการชำระคืนหนี้

ทั้งนี้ แม้ว่าปัญหาหนี้ครัวเรือนสูงที่ไทยเผชิญจะไม่แตกต่างไปจากประเทศอื่นๆ แต่เนื่องจากการหยั่งลึกของผลกระทบจากโควิด-19 ทำให้ภาคครัวเรือนไทยมีฐานะทางการเงินอ่อนแอลง

“การแก้ไขปัญหาหนี้สินของภาคครัวเรือนซึ่งเป็นจุดเปราะบางหนึ่งของโครงสร้างเศรษฐกิจไทยนั้น นอกจากจะขึ้นอยู่กับเงื่อนไขการฟื้นตัวทางเศรษฐกิจที่ต้องมีความต่อเนื่องแล้ว ยังจะต้องใช้เวลา เพราะหนี้ครัวเรือนเชื่อมโยงกับปัญหาเศรษฐกิจการเงินในระดับครัวเรือนและประชาชนรายย่อยอีกหลายด้าน ทั้งปัญหาความสามารถในการหารายได้เพื่อเลี้ยงชีพซึ่งจะมีผลช่วยชะลอการก่อหนี้ใหม่และการแก้ไขภาระหนี้สินเดิมที่อยู่ในระดับสูงซึ่งกระทบคุณภาพชีวิตและความเป็นอยู่ในปัจจุบัน” ศูนย์วิจัยกสิกรไทยระบุ

ศูนย์วิจัยกสิกรไทย ระบุด้วยว่า ประเด็นหนึ่ง ซึ่งอยู่ในแนวนโยบายภูมิทัศน์ใหม่ภาคการเงินไทยของธปท. ที่เป็นส่วนสำคัญในช่วยดูแลปัญหาหนี้ครัวเรือน คือ การขยายขอบเขตการกำกับผู้ให้บริการสินเชื่อรายย่อยในลักษณะ activity-based เพื่อให้ครอบคลุมไปถึงผู้ประกอบการกลุ่มอื่นๆ ที่เป็นแหล่งกู้เงินของภาคครัวเรือน ทั้งนี้ เพื่อให้ประชาชนรายย่อยได้รับความคุ้มครอง ควบคู่กับการดูแลเสถียรภาพระดับมหภาค

ขณะที่ผู้ให้บริการสินเชื่อก็จะดำเนินตามแนวทางการปล่อยสินเชื่ออย่างรับผิดชอบโดยให้มั่นใจว่าลูกหนี้จะมีรายได้เหลือเพียงพอต่อการดำรงชีพ และไม่มีพฤติกรรมการก่อหนี้ที่ไม่พึงประสงค์ เช่น การกู้วนเพื่อรีไฟแนนซ์หนี้เดิม

นอกจากนี้ การเปลี่ยนแปลงของโครงสร้างหนี้ครัวเรือนตั้งแต่ช่วงหลังปี 2559 เป็นต้นมา สะท้อนว่า สัดส่วนหนี้บัตรเครดิตและสินเชื่อส่วนบุคคลเพิ่มมากขึ้นจาก 6.0% ในปี 2559 มาที่ 8.0% ในปี 2564 สวนทางกับสัดส่วนสินเชื่อเพื่อการประกอบอาชีพที่ทยอยปรับลดลงจาก 19.3% ปี 2559 มาที่ 18.1% ในปี 2564 ซึ่งภาพดังกล่าวน่าจะสะท้อนว่า อาจต้องมีเกณฑ์ที่เข้ามาดูแลเพื่อช่วยลดการก่อหนี้โดยไม่จำเป็นของครัวเรือน และช่วยเพิ่มการเข้าถึงสินเชื่อให้แก่ภาคครัวเรือนที่เป็นหนี้เพื่อการประกอบอาชีพ เป็นต้น

อ่านประกอบ :

'กนง.-กนส.'จับตาความเสี่ยง‘หนี้ครัวเรือน-ตลาดบอนด์ผันผวน'-เกาะติดผลกระทบ'โอไมครอน'

‘กู้ซื้อบ้าน-รูดบัตรฯ’ เร่งตัว ดัน‘หนี้ครัวเรือนไทย’ ไตรมาส 2 ขยับแตะ 14.27 ล้านล้าน

สูงสุดในรอบ 18 ปี! ธปท.เผยหนี้ครัวเรือนไทยทะยาน 14.13 ล้านล้าน แตะ 90.5% ต่อจีดีพี

‘บิ๊กตู่’ เซ็นตั้งบอร์ดแก้หนี้สินปชช.รายย่อย-‘สุพัฒนพงษ์’ ประธาน ดึง 'วิรไท' นั่งกก.

'บิ๊กตู่' ถกแก้หนี้ประชาชนรายย่อย ตั้งเป้าลดภาระดอกเบี้ย 2-3% ต่อปี

ว่างงานพุ่ง 7.6 แสนคน ชั่วโมงทำงานลดลง หนี้ครัวเรือนยังสูงขึ้นกว่า 14 ล้านล้านบาท

กู้แบงก์-รูดบัตร 1.2 แสนล.! ดันหนี้ครัวเรือนไตรมาส 3/63 แตะ 13.76 ล้านล้าน

โควิดซ้ำเติมหนี้ครัวเรือนพุ่ง! ‘ผู้ว่าฯธปท.’ ห่วงฉุดการฟื้นตัวศก.-เร่งสร้างภูมิคุ้มกันการเงิน

นโยบายการเงินแค่กองหลัง! ผู้ว่าธปท.คนใหม่ กาง 5 โจทย์ฟื้นเศรษฐกิจ-เกาะติดม็อบ

ดร.เศรษฐพุฒิ : สาดกระสุนไปโดยขาดความแม่นยำ...อาจกลายเป็นผลลบ

ต่อพักหนี้อีก 6 เดือนเป็นรายๆ! ธปท.ขีดเส้น ‘แบงก์-SME’ เจรจาปรับเงื่อนไขชำระหนี้ถึงสิ้นปี

หนี้ครัวเรือนพุ่ง 83.8% ! แบงก์ชาติชี้เหตุ ‘จีดีพีหดตัว-พักชำระหนี้’

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา