พฤติกรรมกู้ทีละหลายบัญชีของผู้กู้สินเชื่อบัตรเครดิตหน้าใหม่ สะท้อนแนวโน้มความเสี่ยงและความเปราะบางทางการเงินของคนเป็นหนี้...หากรายได้ไม่เพียงพอ แนวโน้มเลือกก่อหนี้มากขึ้นเพื่อชดเชยรายจ่ายที่จำเป็น และนำไปสู่การกู้เงินต่อเนื่องวนไป หรือเรียกว่า “การติดกับดักการเป็นหนี้”

คนไทยในกลุ่มวัยเริ่มทำงานเป็นหนี้มากขึ้น และมีหนี้เสียมากขึ้น จริงหรือไม่

แล้วพฤติกรรมการก่อหนี้ของคนไทยในแต่ละวัย เป็นอย่างไร

ล่าสุด สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ ได้เปิดรายงานภาวะสังคมไทยไตรมาสสาม ปี 2562 ซึ่งมีความเคลื่อนไหวทางสังคมที่สำคัญๆ หนึ่งในนั้น คือ เรื่องหนี้สินครัวเรือน และ พฤติกรรมการก่อหนี้ของคนไทยในแต่ละวัย...

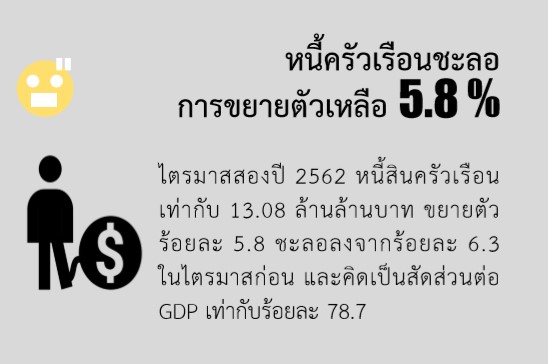

สถานการณ์หนี้ครัวเรือนไทยกำลังเป็นประเด็นสำคัญที่สาธารณชนให้ความสนใจ เนื่องจากสัดส่วนหนี้สินครัวเรือนต่อ GDP ค่อนข้างสูง เมื่อเปรียบเทียบกับประเทศต่าง ๆ ซึ่งอาจนำไปสู่ผลกระทบต่อเศรษฐกิจและความสามารถในการชำระหนี้ของครัวเรือน โดยเฉพาะในช่วงที่ภาวะเศรษฐกิจมีแนวโน้มชะลอการขยายตัว อาจทำให้รายได้ของครัวเรือนเพิ่มขึ้นไม่สอดคล้องกับภาระหนี้ที่กำลังเพิ่มสูง

ข้อมูลจากธนาคารแห่งประเทศไทยในไตรมาสสอง ปี 2562 พบว่า สัดส่วนหนี้ครัวเรือนอยู่ที่ร้อยละ 78.7 ต่อ GDP เทียบเท่าไตรมาสก่อน และหนี้ส่วนใหญ่ถูกนำไปเพื่อซื้ออสังหาริมทรัพย์ เพื่ออุปโภคบริโภคส่วนบุคคล และเพื่อประกอบอาชีพและซื้อหลักทรัพย์ต่าง ๆ

อย่างไรก็ตาม รูปแบบการก่อหนี้ของครัวเรือนดังกล่าวเป็นเพียงการสะท้อนให้เห็นปัญหาหนี้สินครัวเรือนในระดับมหภาคที่โครงสร้างหนี้ส่วนใหญ่อยู่ในกลุ่มหนี้ระยะสั้น และยิ่งชัดเจนขึ้นเมื่อเทียบกับหนี้ครัวเรือนของต่างประเทศที่ส่วนใหญ่เป็นหนี้ระยะยาวโดยเฉพาะสินเชื่อเพื่อที่อยู่อาศัย (3) การตัดสินใจหรือประเมินสถานการณ์หนี้ครัวเรือนว่า กำลังอยู่ในช่วงน่าเป็นห่วงหรือไม่จำเป็นต้องศึกษาพฤติกรรมและลักษณะการก่อหนี้ในระดับจุลภาคให้ลึกซึ้ง และชัดเจนยิ่งขึ้นเพื่อกำหนดมาตรการที่ตรงกับสภาพปัญหาและกลุ่มเป้าหมาย

จากการวิเคราะห์ข้อมูลสถิติสินเชื่อบุคคลของบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (National Credit Bureau: NCB) ณ สิ้นปี 2561 ซึ่งเป็นสินเชื่อของบุคคลต่างๆ ในระบบทั้งหมดและเป็นรายสัญญา (ครอบคลุม 68.7 ล้านบัญชีทั่วประเทศ และมียอดหนี้รวม 11.2 ล้านล้านบาท) โดยมุ่งเน้นกลุ่มคนไทยอายุ 22-40 ปี พบว่า

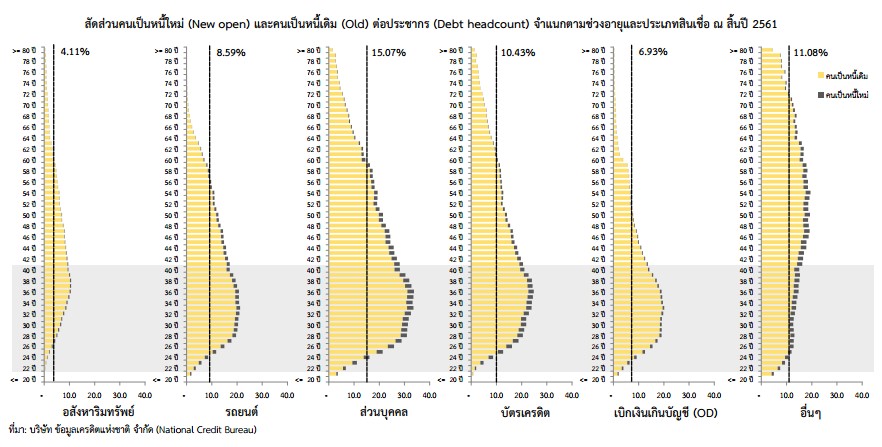

(1) พฤติกรรมการก่อหนี้ส่วนใหญ่เป็นหนี้บัตรเครดิตและส่วนบุคคลเป็นหลัก แต่หากพิจารณาจากมูลค่าหนี้ส่วนใหญ่กู้เงินเพื่อซื้อที่อยู่อาศัยและรถยนต์ โดยเมื่อพิจารณาจากจำนวนสัญญาที่มีการก่อหนี้ (พอร์ตของสินเชื่อ) จะเห็นได้ว่า ส่วนใหญ่ในช่วงอายุ 22–40 ปี เป็นหนี้บัตรเครดิต (ร้อยละ 32.0) หนี้ส่วนบุคคล (Personal loan: P loan) (ร้อยละ 28.7) และหนี้รถยนต์ (ร้อยละ 10.9) เป็นหลัก

อย่างไรก็ตาม ในแง่ของปริมาณหนี้ คนไทยอายุ 22–28 ปี มีมูลค่าหนี้เพื่อซื้อรถยนต์เป็นหลัก (ร้อยละ 41.1) ส่วนคนกลุ่มอายุ 30–38 ปี เป็นหนี้เพื่อซื้ออสังหาริมทรัพย์ (ร้อยละ 45.8)

นอกจากนี้ คนที่เป็นหนี้แบกรับภาระสินเชื่อที่อยู่อาศัยและรถยนต์ค่อนข้างสูงกว่าสินเชื่อประเภทอื่นอย่างชัดเจน โดยสินเชื่อที่อยู่อาศัยเฉลี่ยต่อคนอยู่ที่ 1,780,387 บาทต่อคน และสินเชื่อรถยนต์อยู่ที่ 413,874 บาทต่อคน ขณะที่สินเชื่อส่วนบุคคลและบัตรเครดิตอยู่ที่ 139,820 บาทต่อคน และ 53,327 บาทต่อคน ตามลำดับ

(2) 1 ใน 3 เป็นหนี้ส่วนบุคคล (P loan) และ 1 ใน 4 เป็นหนี้บัตรเครดิต ซึ่งคิดเป็นสัดส่วนที่สูงกว่าคนในช่วงอายุอื่น ๆ อย่างชัดเจน และส่วนใหญ่ยังเป็นผู้กู้รายเดิมหรือคนที่เป็นหนี้อยู่แล้วมากกว่ากลุ่มคนใหม่ ๆ ที่เริ่มเป็นหนี้ โดยหนี้ส่วนบุคคลและบัตรเครดิต เป็นสินเชื่อที่มีความเสี่ยงกว่าสินเชื่อประเภทอื่นโดยเปรียบเทียบ และเมื่อผนวกกับปัจจัยทางด้านเศรษฐกิจมหภาค ปัจจัยความไม่แน่นอนของระหว่างประเทศ รวมทั้งฐานะทางการเงินของครัวเรือนย่อมนำไปสู่การเพิ่มขึ้นของความเปราะบางของครัวเรือนได้ง่ายกว่าสินเชื่อประเภทอื่นที่นำไปใช้ซื้อสินทรัพย์ประเภทต่าง ๆ จึงควรมีการติดตามการก่อหนี้ประเภทดังกล่าวอย่างใกล้ชิด

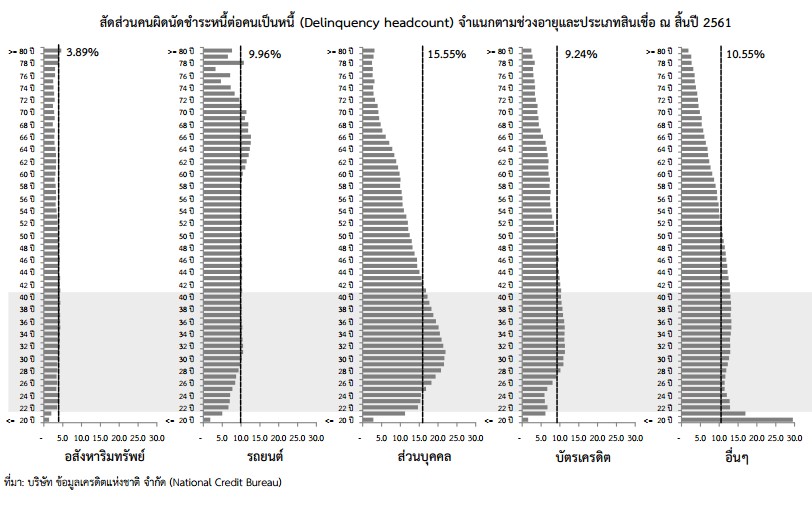

(3) คนไทยที่มีอายุ 22- 40 ปี และมีหนี้ส่วนบุคคลและบัตรเครดิตเป็นกลุ่มที่มีหนี้เสียมากที่สุดเทียบกับกลุ่มอายุอื่น โดยคนที่มีหนี้ส่วนบุคคลในกลุ่มอายุดังกล่าวมีสัดส่วนของคนเป็นหนี้เสียสูงถึง 1 ใน 5 ของคนเป็นหนี้ส่วนบุคคลทั้งหมด ขณะที่คนเป็นหนี้เสียบัตรเครดิตมีสัดส่วน 1 ใน 10 ของคนเป็นหนี้บัตรเครดิตทั้งหมด นอกจากนี้ จากแผนภาพสัดส่วนคนผิดนัดชำระหนี้ต่อคนเป็นหนี้ ยังแสดงให้เห็นว่า คนเป็นหนี้ส่วนบุคคลและอายุ 28 – 34 ปี กลายเป็นกลุ่มที่มีสัดส่วนของคนเป็นหนี้เสียมากที่สุด (สัดส่วนร้อยละ 20.5 – 20.8 ของคนเป็นหนี้)

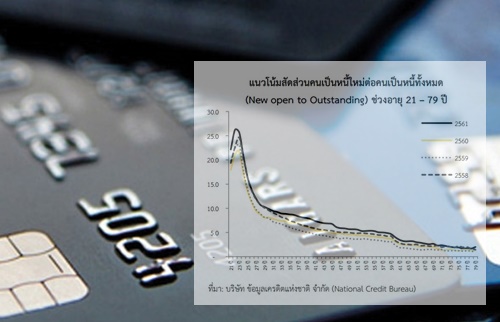

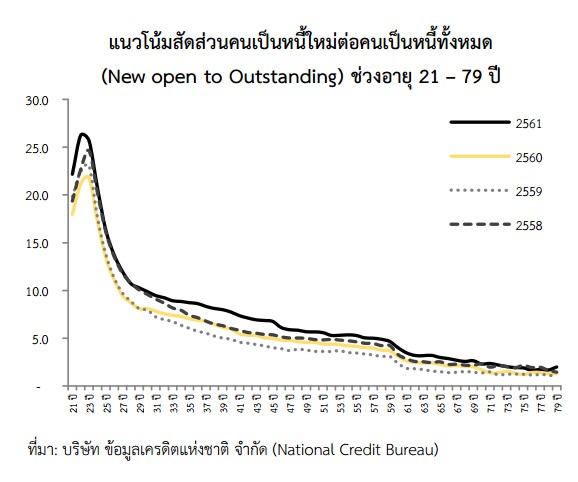

(4) แนวโน้มคนไทยเริ่มเป็นหนี้บัตรเครดิต (คนเป็นหนี้ใหม่) เพิ่มมากขึ้นและอายุน้อยลง โดยสัดส่วนคนเป็นหนี้ใหม่เฉพาะสินเชื่อบัตรเครดิตต่อคนเป็นหนี้บัตรเครดิตทั้งหมดปรับตัวเพิ่มขึ้นอย่างต่อเนื่องตั้งแต่ ปี 2558 เป็นต้นมา โดยเฉพาะในกลุ่มคนช่วงอายุ 21 – 24 ปี เพิ่มขึ้นในอัตราเร็วกว่ากลุ่มคนในช่วงอายุอื่น

นอกจากนี้ กลุ่มผู้กู้หน้าใหม่ส่วนใหญ่เป็นหนี้บัตรเครดิตมากกว่า 1 บัญชีต่อคน โดยค่าเฉลี่ยจำนวนบัญชีต่อคนของปี 2561 ของคนที่เป็นหนี้บัตรเครดิต เท่ากับ 1.36 บัญชีต่อคน ซึ่งเมื่อพิจารณาในช่วงอายุ 21 – 40 ปี พบว่า จำนวนบัญชีต่อคนของกลุ่มที่เป็นหนี้บัตรเครดิตหน้าใหม่อยู่ระหว่าง 1.45 – 1.51 บัญชีต่อคน (สูงกว่าค่าเฉลี่ยของประเทศ)

(5) พฤติกรรมการกู้ทีละหลายบัญชีของผู้กู้สินเชื่อบัตรเครดิตหน้าใหม่ สะท้อนแนวโน้มความเสี่ยงและความเปราะบางทางการเงินของคนเป็นหนี้ เนื่องจากการแบกรับภาระหนี้สินที่เกิดขึ้นย่อมส่งผลต่อความสามารถในการชำระหนี้และรายได้ที่เหลือเพื่อจับจ่ายใช้สอยในชีวิตประจำวัน และหากรายได้ไม่เพียงพอกับรายจ่ายก็มีแนวโน้มให้คนเลือกที่จะก่อหนี้มากขึ้นเพื่อชดเชยรายจ่ายที่จำเป็น และนำไปสู่การกู้เงินต่อเนื่องวนไป

หรือเรียกว่า “การติดกับดักการเป็นหนี้”

(6) สถานการณ์หนี้ครัวเรือนไทยในปัจจุบันเป็นผลจากพฤติกรรมของทั้งผู้ปล่อยกู้และผู้กู้

จากการศึกษาของธนาคารแห่งประเทศไทย (4) พบว่า ในส่วนของผู้ปล่อยกู้มีการแข่งขันของสถาบันการเงินต่าง ๆ ในระดับสูงทั้งตลาดสินเชื่อบัตรเครดิตและสินเชื่อตลาดรถยนต์ นำไปสู่การเสาะหาผู้กู้ในกลุ่มผู้ที่มีฐานะทางการเงินที่ด้อยลงเรื่อย ๆ ขณะเดียวกัน ก็นำไปสู่การแข่งขันออกมาตรการส่งเสริมการขายต่าง ๆ (Promotions) ของสถาบันการเงิน เช่น การผ่อนชำระสินค้าโดยใช้บัตรเครดิตด้วยอัตราดอกเบี้ย 0% ซึ่งกระตุ้นให้คนหันมาก่อหนี้บัตรเครดิตมากขึ้น

ด้านพฤติกรรมของผู้กู้ พบว่า มีการออมที่น้อยทำให้ต้องเป็นหนี้ในระดับสูงและใช้เวลาผ่อนชำระนาน ส่วนหนึ่งเป็นผลจากการพัฒนาทางเทคโนโลยีทำให้การซื้อสินค้าสะดวกรวดเร็วขึ้นผ่านการซื้อสินค้าทางอินเทอร์เน็ต

เมื่อพิจารณาในรายละเอียด พบว่า ผู้กู้ในกลุ่มอายุน้อยที่มีจำนวนบัญชีมาก จะมีคุณภาพหนี้ด้อยกว่ากลุ่มอื่น ซึ่งส่วนใหญ่เป็นหนี้ที่ไม่ก่อให้เกิดรายได้โดยเฉพาะสินเชื่อส่วนบุคคล (P loans) และหากไม่มีการปรับเปลี่ยนพฤติกรรม สถานการณ์หนี้ครัวเรือนอาจส่งผลกระทบต่อเสถียรภาพทางการเงินในภาพรวมต่อไป

หมายเหตุ

3 จากข้อมูลของธนาคารแห่งประเทศไทย (ธปท.) และ CEIC ณ ไตรมาสหนึ่ง ปี 2562 หนี้ครัวเรือนของต่างประเทศส่วนใหญ่เป็นสินเชื่อเพื่อที่อยู่อาศัย (หนี้ระยะยาว) โดยมีสัดส่วนอยู่ระหว่างร้อยละ

52.0–80.0 ของหนี้ครัวเรือนทั้งหมด เช่น มาเลเซีย (ร้อยละ 52.0) ญี่ปุ่น (ร้อยละ 68.0) สิงคโปร์ (ร้อยละ 75.0) สหราชอาณาจักร (ร้อยละ 80.0) ขณะที่ประเทศไทยมีสัดส่วนอยู่ที่ร้อยละ 33.0

4 สรา ชื่นโชคสันต์, “ถอดรหัสปัญหาหนี้ครัวเรือนไทย” และ โสมรัศมิ์ จันทรัตน์, “Thailand’s Household Debt: Current Knowledge, Gaps and Implications”

น าเสนอในงานเสวนา หัวข้อ “ถอดรหัสปัญหาหนี้ครัวเรือนไทย เร่งแก้อย่างไรให้คนไทยอยู่ดีอย่างยั่งยืน” ณ ธนาคารแห่งประเทศไทย, 30 ตุลาคม 2562

ที่มา: รายงานภาวะสังคมไตรมาสที่ 3/2562

เข้าใจพลวัตหนี้ครัวเรือนไทยผ่าน Big data ของเครดิตบูโร

ตอกย้ำด้วยข้อมูล คนไทยเป็นหนี้เร็ว เป็นหนี้นาน และเป็นหนี้จนแก่

เปิดไส้ใน คนไทย “เป็นหนี้เยอะ เป็นหนี้เร็ว และเป็นหนี้นาน”

กยศ.-สหกรณ์ออมทรัพย์ เล็งเข้าเป็นสมาชิกเครดิตบูโร

Gen Y ครองแชมป์หนี้เยอะ สะท้อนค่านิยม ไม่รู้จักสมดุลการเงิน

ขอบคุณภาพประกอบ:https://www.krungsri.com/

# กดคลิก ติดตาม ส่งแชร์ข่าวอิศรา ได้ที่นี่ https://www.facebook.com/isranewsfanpage/