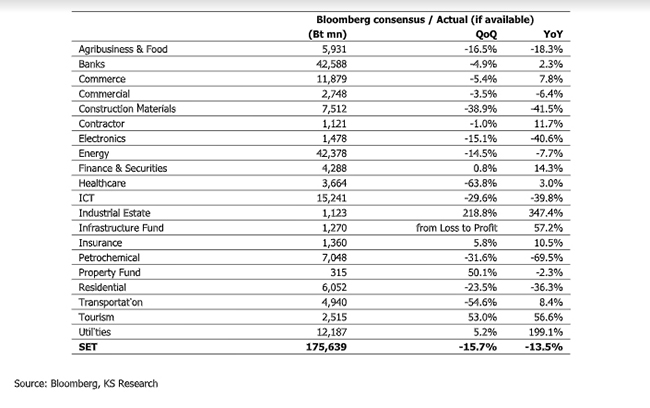

บมจ.หลักทรัพย์กสิกรไทย ชี้นักลงทุนยังคงกังวลเกี่ยวกับภาพรวมกำไรของตลาดหุ้นไทยจากแรงต้านด้านเศรษฐกิจที่กำลังเผชิญ กอรปกับภาวะเศรษฐกิจประจำไตรมาส 2/2562 (GDP) ที่กำลังจะประกาศในวันที่ 19 ส.ค. 2562 นี้น่าจะออกมาต่ำกว่า 3% ขณะที่นักวิเคราะห์เองก็ประเมินกำไร 2Q19 โดยรวมของตลาดหุ้นไทยลดลง 13.5% YoY และ 15.7% QoQ สะท้อนทิศทางเศรษฐกิจที่ชะลอตัว รวมทั้งประเด็นการคุมเข้มการปล่อยสินเชื่อของธปท.ผ่านมาตรการ LTV และการตั้งสำรองผลประโยชน์การเกษียณพนักงาน โดยกลยุทธ์การลงทุน มองให้เน้นลงทุนใน 8 กลุ่มหุ้นเด่นที่คาดว่ากำไร 2Q19 และแนวโน้มกำไรครึ่งหลังของปีจะออกมาดี

ภาสกร ลินมณีโชติ รองกรรมการผู้จัดการ บมจ.หลักทรัพย์กสิกรไทย ระบุว่าแม้กำไร 2Q19 ในภาพรวมจะปรับตัวลดลง แต่ยังมีอีกหลายอุตสาหกรรมที่คาดว่าจะรายงานกำไรสุทธิ 2Q19 เติบโตโดดเด่น และธุรกิจมีแนวโน้มที่ดีต่อเนื่องในครึ่งหลังของปี 2019 ได้แก่ :

1) กลุ่มพาณิชย์ (คาดกำไรสุทธิ 2Q19 เติบโต 7.8% YoY) จากการเติบโตของยอดขายสาขาเดิม (SSSG) ที่เติบโตขึ้นและได้ประโยชน์จากมาตรการกระตุ้นเศรษฐกิจของรัฐบาลในครึ่งปีหลัง

2) กลุ่มการเงิน (คาดกำไรสุทธิ 2Q19 เติบโต 14% YoY) จากการเติบโตของสินเชื่อ และต้นทุนการเงินที่ลดลงจากทิศทางดอกเบี้ยขาลง

3) กลุ่มนิคมอุตสาหกรรม (คาดกำไรสุทธิ 2Q19 เติบโต 347% YoY) จากยอดขายที่ดินที่สูงขึ้น รวมถึงรายได้จากธุรกิจสาธารณูปโภคที่เพิ่มขึ้น

4) กลุ่มกองทุนโครงสร้างพื้นฐาน (คาดกำไรสุทธิ 2Q19 เติบโต 57% YoY) จากการ IPO ของ TFFIF ในเดือน ต.ค. 2561 และรายได้รวมที่ปรับตัวเพิ่มขึ้น

5) กลุ่มผลิตไฟฟ้า (คาดกำไรสุทธิ 2Q19 เติบโต 199% YoY) ได้แรงหนุนจากการขยายกำลังการผลิตในประเทศไทย เวียดนาม และญี่ปุ่น ส่วนต่างราคาพลังงานที่กว้างขึ้น จากต้นทุนพลังงานที่ปรับลดลงและเงินบาทที่แข็งค่าขึ้น ส่งผลให้มีกำไรจากอัตราแลกเปลี่ยน

ในขณะเดียวกันกลุ่มอุตสาหกรรมที่กำไรสุทธิ 2Q19 ไม่โดดเด่น แต่กำไรปกติยังโตดี และคาดครึ่งหลังของปี 2019 จะเติบโตเด่น ได้แก่ :

1) กลุ่มเกษตรและอาหาร (คาดกำไรสุทธิ 2Q19 ลดลง 18% YoY) จากอัตรากำไรที่ดีขึ้นตามทิศทางราคาขายที่สูงขึ้น หรือต้นทุนลดลง และการส่งออกขยายตัวจากการเจาะตลาดใหม่ๆ

2) กลุ่มสื่อสาร (คาดกำไรสุทธิ 2Q19 ลดลง 40% YoY) หากหักรายการพิเศษจากการขายสินทรัพย์ของ TRUE ปีก่อน คาดกำไรจะเติบโต 9% YoY ใน 2Q19 กำไรที่เติบโตดีได้แรงหนุนจากการฟื้นตัวของการเติบโตรายได้จากการบริการมือถือ และการควบคุมต้นทุนที่มีประสิทธิภาพทั่วทั้งอุตสาหกรรม

3) กลุ่มโรงพยาบาล (คาดกำไรสุทธิ 2Q19 เติบโต 3% YoY) ได้แรงหนุนจากการแพร่กระจายของโรคระบาดใน 2Q19 ขณะที่ภาพรวมครึ่งหลังของปีดีขึ้นจากอัตรากำไรที่มากขึ้น

4) กลุ่มขนส่ง (คาดกำไรสุทธิ 2Q19 เติบโต 8% YoY) จากการเพิ่มขึ้นของจำนวนผู้โดยสาร, จำนวนนักท่องเที่ยว และส่วนต่อขยายสายต่างๆ

ส่วนกลุ่มอุตสาหกรรมที่กำไรสุทธิ 2Q19 ทรงๆ หรือลดลงมาก และแนวโน้มครึ่งหลังของปี 2019 มีแนวโน้มอ่อนแอ ได้แก่ :

1) กลุ่มปิโตรเคมี (คาดกำไรสุทธิ 2Q19 ลดลง 70% YoY) จากส่วนต่างผลิตภัณฑ์ปิโตรเคมีที่เป็นขาลง รวมถึงการขาดทุนจากสต๊อก และอุปสงค์ที่ชะลอตัวจากสงครามการค้า

2) กลุ่มพลังงาน (คาดกำไรสุทธิ 2Q19 ลดลง 8% YoY) ราคาน้ำมันและค่าการกลั่นได้รับผลกระทบจากสงครามการค้าสหรัฐฯ-จีน

3) กลุ่มธนาคาร (รายงานกำไรสุทธิ 2Q19 เพิ่มขึ้น 2% YoY) ชะลอตัวตามเศรษฐกิจในประเทศ และรายได้ค่าธรรมเนียมที่ลดลง

4) กลุ่มอสังหาฯ (คาดกำไรสุทธิ 2Q19 ลดลง 36% YoY) กำไรอ่อนแอเพราะอุปสงค์ที่อ่อนแอในกลุ่มคอนโดฯ และคุณภาพเครดิตของกลุ่มผู้ซื้อบ้านที่ลดลง หลังจากมีการบังคับใช้อัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (LTV)

“ในส่วนกลยุทธ์การลงทุนนั้น แนะนำให้นักลงทุนเลือกลงทุนในหุ้นกลุ่มที่คาดว่ากำไร 2Q19 และแนวโน้มกำไรโน้มครึ่งหลังของปี 2019 จะออกมาดีต่อเนื่อง ได้แก่ กลุ่มพาณิชย์ (CPALL และ COM7) ซึ่งจะได้รับประโยชน์มากที่สุดจากรายได้ในครัวเรือนที่สูงขึ้นซึ่งจะกลายมาเป็น SSSG ที่สูงขึ้น กลุ่มสื่อสาร (TRUE, DTAC, INTUCH, ADVANC และ JAS) ปัจจัยจากทิศทางการเติบโตของรายได้ตลาดมือถือ อีกทั้งการแข่งขันที่ลดลงและค่าใช้จ่ายที่ลดลง กลุ่มนิคมอุตสาหกรรม (AMATA) เนื่องจากจะได้ประโยชน์มากที่สุดจาก FDI ที่สูงขึ้นภายใต้รัฐบาลชุดใหม่ และจากการย้ายฐานการผลิตมาจากจีน กองทุนโครงสร้างพื้นฐาน (TFFIF และ JASIF) จากเงินปันผลที่น่าจูงใจ กลุ่มอาหารและเครื่องดื่ม (CPF) จากราคาเนื้อสุกรที่แข็งแกร่งในครึ่งหลังของปี 2562 หลังจากมีการแพร่ระบาดของโรคอหิวาต์แอฟริกาในสุกร หรือโรค AFS ในเวียดนาม กลุ่มท่องเที่ยว (AOT และ MINT) จากการฟื้นตัวของนักท่องเที่ยวใน 2H19 กลุ่มขนส่งทางราง (BTS และ BEM) จะได้ประโยชน์จากการประมูลโครงการภาครัฐภายใต้รัฐบาลชุดใหม่ และกลุ่มโรงพยาบาล (BDMS) จากภาพรวมกำไร 2H19 ที่ดีขึ้น” ภาสกร กล่าว

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา