นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.64 บาทต่อดอลลาร์ 'อ่อนค่าลงเล็กน้อย' จากระดับปิดสัปดาห์ก่อนหน้า ที่ระดับ 35.62 บาทต่อดอลลาร์

โดยนับตั้งแต่ช่วงวันศุกร์ที่ผ่านมา เงินบาทเคลื่อนไหวในกรอบ sideways (แกว่งตัวในกรอบ 35.52-35.67 บาทต่อดอลลาร์) โดยมีจังหวะแข็งค่าขึ้น หลังรายงานอัตราเงินเฟ้อ PCE สหรัฐฯ ล่าสุด ชะลอตัวลงต่อเนื่องและในส่วนของอัตราเงินเฟ้อ Core PCE ก็ออกมาต่ำกว่าคาด ทำให้เงินดอลลาร์ผันผวนอ่อนค่าลง อย่างไรก็ดี บรรยากาศในฝั่งตลาดหุ้นสหรัฐฯ ที่ผู้เล่นในตลาดเริ่มไม่กล้าเปิดรับความเสี่ยงเพิ่มเติม หลังบางบริษัท อย่าง Tesla และ Intel รายงานผลประกอบการที่น่าผิดหวัง ก็มีส่วนหนุนให้เงินดอลลาร์ทยอยแข็งค่าขึ้น กดดันทั้งราคาทองคำและเงินบาท ทั้งนี้ การเคลื่อนไหวของราคาสินทรัพย์ในตลาดการเงินอาจเป็นไปอย่างจำกัดในช่วงนี้ จนกว่าตลาดจะรับรู้ผลการประชุมเฟดในช่วงเช้าตรู่ของวันพฤหัสฯ ตามเวลาในประเทศไทย

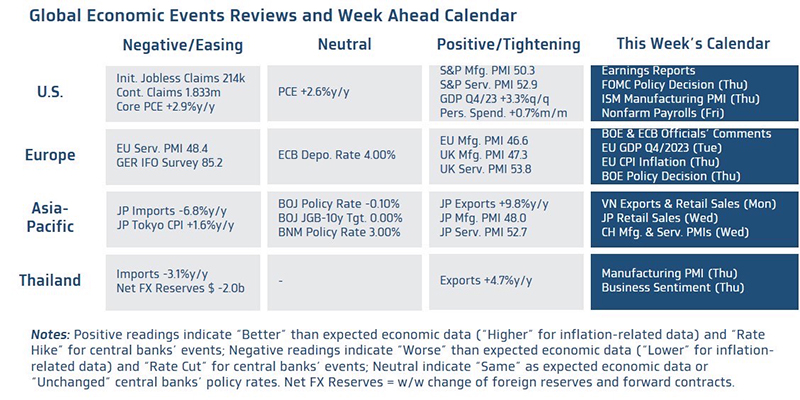

สัปดาห์ที่ผ่านมา รายงานข้อมูลเศรษฐกิจสหรัฐฯ ส่วนใหญ่ออกมาดีกว่าคาด ทำให้ผู้เล่นในตลาดต่างลดความคาดหวังต่อแนวโน้มเฟดลดดอกเบี้ย “เร็วและลึก”

ในสัปดาห์นี้ เรามองว่า ควรระวังความผันผวนในช่วงตลาดทยอยรับรู้ ผลการประชุมเฟดและธนาคารกลางอังกฤษ (BOE) รวมถึงในช่วงตลาดทยอยรับรู้ รายงานข้อมูลเศรษฐกิจสหรัฐฯ โดยเฉพาะข้อมูลตลาดแรงงานสหรัฐฯ

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น ผลการประชุมคณะกรรมการนโยบายการเงินของเฟด (FOMC) โดยเราประเมินว่า เฟดจะคงอัตราดอกเบี้ยไว้ที่ระดับ 5.25%-5.50% และจากแนวโน้มการชะลอตัวลงต่อเนื่องของอัตราเงินเฟ้อ PCE ล่าสุด อาจทำให้เฟดสามารถทยอยส่งสัญญาณพร้อมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้นได้ ซึ่งรวมถึงการลดอัตราดอกเบี้ยนโยบาย และการชะลอการลดงบดุล (QT Tapering) โดยเรายังคงมุมมองเดิมว่า เฟดจะสามารถทยอยลดดอกเบี้ยลงได้ตั้งแต่การประชุมเดือนมีนาคม และหากรายงานข้อมูลตลาดแรงงานสหรัฐฯ ส่งสัญญาณชะลอตัวลงที่ชัดเจนมากขึ้น ก็จะยิ่งทำให้เรามั่นใจในมุมมองดังกล่าว โดยในส่วนของรายงานข้อมูลการจ้างงานนั้น เราจะจับตาว่า ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls: NFP) เดือนมกราคม ใน Establishment Survey จะชะลอลงหรือไม่ (หากต่ำกว่า +1.6 แสนราย จะสะท้อนถึงการจ้างงานที่ชะลอตัวลงชัดเจน) รวมถึง รายงานดังกล่าวยังคงออกมาสวนทางกับ ยอดการจ้างงานจาก Household Survey ที่ปรับตัวลดลง หรือไม่ (ในเดือนธันวาคม ยอดการจ้างงาน NFP เพิ่มขึ้นราว +2.2 แสนราย แต่ในส่วน Household Survey กลับชี้ว่า การจ้างงาน ลดลง -6.8 แสนราย) นอกจากนี้ ผู้เล่นในตลาดจะรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน โดยเฉพาะบริษัทเทคฯ ใหญ่ของสหรัฐฯ อาทิ Microsoft, Alphabet และ Amazon

- ฝั่งยุโรป – บรรดาผู้เล่นในตลาดจะรอจับตาผลการประชุมธนาคารกลางอังกฤษ (BOE) อย่างใกล้ชิด โดยเราคาดว่า ในการประชุมครั้งนี้ BOE จะยังคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.25% หลังอัตราเงินเฟ้อยังไม่ได้ชะลอตัวลงมากนัก ตามที่ BOE คาดหวัง อย่างไรก็ดี เราจะรอติดตาม มุมมองของ BOE ต่อแนวโน้มเศรษฐกิจและอัตราเงินเฟ้อ รวมถึงการส่งสัญญาณต่อแนวโน้มการปรับลดดอกเบี้ยนโยบาย เพราะหาก BOE เริ่มส่งสัญญาณที่ชัดเจนต่อแนวโน้มการลดดอกเบี้ย หรือ ส่งสัญญาณพร้อมลดดอกเบี้ยที่ชัดเจนกว่าฝั่งเฟด ก็อาจกดดันให้ เงินปอนด์อังกฤษ (GBP) ผันผวนอ่อนค่าลงได้บ้าง ในช่วงหลังตลาดทยอยรับรู้ผลการประชุม BOE นอกจากนี้ ตลาดจะรอประเมินแนวโน้มเศรษฐกิจของยูโรโซน ผ่านรายงานข้อมูลเศรษฐกิจสำคัญ อย่าง อัตราการเติบโตเศรษฐกิจในไตรมาสที่ 4 ปีก่อนหน้า รวมถึง ดัชนีความเชื่อมั่นผู้บริโภค และอัตราเงินเฟ้อ CPI ที่จะช่วยสะท้อนถึงแนวโน้มการลดดอกเบี้ยของ ECB ในปีนี้ ทั้งนี้ หากรายงานข้อมูลเศรษฐกิจยูโรโซนออกมาแย่กว่าคาด จนทำให้ผู้เล่นในตลาดมั่นใจว่า ECB อาจทยอยลดดอกเบี้ยได้ในช่วงไตรมาสแรกของปีนี้ ก็อาจกดดันให้เงินยูโร (EUR) ผันผวนอ่อนค่าลงได้

- ฝั่งเอเชีย – ไฮไลท์สำคัญจะอยู่ที่รายงานดัชนี PMI ภาคการผลิตอุตสาหกรรมและภาคการบริการของจีน ในเดือนมกราคม โดยนักวิเคราะห์ต่างประเมินว่า การทยอยออกมาตรการกระตุ้นเศรษฐกิจของทางการจีนในช่วงที่ผ่านมา จะช่วยหนุนให้ทั้งภาคการผลิตและภาคการบริการฟื้นตัวดีขึ้น อย่างค่อยเป็นค่อยไป สะท้อนจากดัชนี PMI ภาคการผลิตและภาคการบริการที่จะปรับตัวขึ้นสู่ระดับ 49.2 จุด และ 50.6 จุด ตามลำดับ ส่วนในฝั่งญี่ปุ่น ตลาดจะรอลุ้นรายงานยอดค้าปลีก (Retail Sales) เดือนธันวาคม รวมถึงรายงานข้อมูลตลาดแรงงานญี่ปุ่น โดยหากรายงานข้อมูลเศรษฐกิจญี่ปุ่นยังคงสะท้อนแนวโน้มการฟื้นตัวที่ดีขึ้น ก็อาจทำให้ผู้เล่นในตลาดต่างคงคาดการณ์ว่า ธนาคารกลางญี่ปุ่น (BOJ) มีแนวโน้มที่จะทยอยปรับขึ้นอัตราดอกเบี้ยนโยบาย และยกเลิกการทำ Yield Curve Control ได้ในปีนี้

- ฝั่งไทย – เราประเมินว่า ภาคการผลิตอุตสาหกรรมของไทยอาจเริ่มฟื้นตัวดีขึ้น สอดคล้องกับยอดการส่งออกที่ขยายตัวต่อเนื่องในช่วงที่ผ่านมา และความต้องการบริโภคในประเทศที่ทยอยฟื้นตัว ทำให้ ดัชนี PMI ภาคการผลิต เดือนมกราคม อาจปรับตัวขึ้นสู่ระดับ 47 จุด ซึ่งสะท้อนภาวะหดตัวของภาคการผลิตที่ชะลอลง ขณะเดียวกัน ดัชนีความเชื่อมั่นภาคธุรกิจ (Business Sentiment) เดือนมกราคม ก็มีแนวโน้มปรับตัวขึ้นสู่ระดับ 50 จุด เช่นกัน ตามความหวังการฟื้นตัวของเศรษฐกิจโดยรวม

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า ทิศทางเงินบาทจะขึ้นกับแนวโน้มเงินดอลลาร์และราคาทองคำ ซึ่งจะผันผวนไปตามการปรับมุมมองของผู้เล่นในตลาดต่อแนวโน้มการลดดอกเบี้ยของเฟด ทั้งนี้ เราประเมินว่า โมเมนตัมการอ่อนค่าของเงินบาทได้ชะลอลงบ้าง แต่เงินบาทยังไม่สามารถกลับมาแข็งค่าขึ้นได้ จนกว่า ตลาดจะกลับมาเชื่อว่า เฟดอาจลดดอกเบี้ยได้ในการประชุมเดือนมีนาคม หรือ บรรดานักลงทุนต่างชาติกลับเข้ามาซื้อสินทรัพย์ไทย

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจผันผวนสูง โดยทิศทางเงินดอลลาร์จะขึ้นกับการส่งสัญญาณต่อแนวโน้มดอกเบี้ยของเฟด รวมถึงรายงานข้อมูลเศรษฐกิจสหรัฐฯ ซึ่งเงินดอลลาร์อาจอ่อนค่าลงได้ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ไม่ได้สะท้อนภาพเศรษฐกิจที่แข็งแกร่งและเฟดเริ่มส่งสัญญาณพร้อมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้น

เราคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.30-35.90 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.55-35.75 บาท/ดอลลาร์

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา