เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูงจากทั้งปัจจัยการเมืองไทยและบรรยากาศในตลาดการเงินโลก ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า

ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.37 บาทต่อดอลลาร์ 'ทรงตัวไม่เปลี่ยนแปลง' จากระดับปิดสัปดาหก่อนหน้า

โดยนับตั้งแต่ช่วงคืนวันศุกร์ของสัปดาห์ก่อนหน้า เงินบาทเคลื่อนไหวผันผวนในกรอบ sideway (แกว่งตัวในกรอบ 35.33-35.44 บาทต่อดอลลาร์) ตามการเคลื่อนไหวของเงินดอลลาร์ที่ไม่ได้มีทิศทางอย่างชัดเจน ทั้งนี้เงินบาทก็มีจังหวะอ่อนค่าลงบ้าง ตามโฟลว์ธุรกรรมซื้อทองคำในจังหวะย่อตัว หลังราคาทองคำยังคงปรับตัวลดลงต่อเนื่อง

สัปดาห์ที่ผ่านมา เงินดอลลาร์ยังคงแข็งค่าขึ้นต่อเนื่อง ตามมุมมองของผู้เล่นในตลาดที่เพิ่มโอกาสเฟดเดินหน้าขึ้นดอกเบี้ยและโอกาสที่เฟดจะคงดอกเบี้ยที่ระดับสูงได้นาน (Higher for Longer)

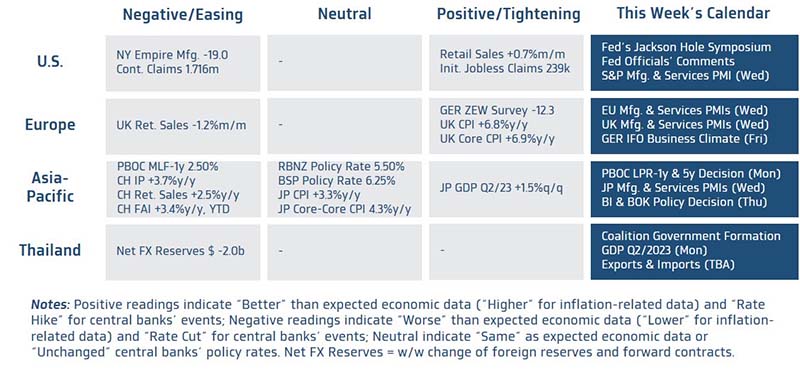

ในสัปดาห์นี้ เรามองว่า ควรรอติดตามรายงานดัชนี PMI ของประเทศเศรษฐกิจสำคัญ รวมถึงจับตาถ้อยแถลงของประธานเฟด ในงานสัมมนาวิชาการที่ Jackson Hole และรอลุ้น การโหวตเลือกนายกฯ ของไทยในวันที่ 22 สิงหาคมนี้

มุมมองเศรษฐกิจทั่วโลก

ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด โดยเฉพาะ ถ้อยแถลงของประธานเฟดในงานสัมมนาวิชาการประจำปีของเฟดที่เมือง Jackson Hole (ตลาดจะทยอยรับรู้ถ้อยแถลงดังกล่าวในช่วงราว 21.05 น. ของวันศุกร์ที่ 25 นี้ ตามเวลาในประเทศไทย) โดยตลาดจะรอตีความการส่งสัญญาณเกี่ยวกับทิศทางนโยบายการเงินของเฟด หลังล่าสุด รายงานข้อมูลเศรษฐกิจสหรัฐฯ โดยรวมยังคงออกมาดูดีและเจ้าหน้าที่เฟดบางส่วนก็ออกมาสนับสนุนการเดินหน้าขึ้นดอกเบี้ยต่อ จนทำให้ล่าสุดผู้เล่นในตลาดปรับเพิ่มโอกาสเฟดขึ้นดอกเบี้ยต่อ รวมถึงโอกาสที่เฟดจะคงอัตราดอกเบี้ยที่ระดับสูงได้นาน ซึ่งมุมมองดังกล่าวของผู้เล่นในตลาดได้หนุนให้ทั้งบอนด์ยีลด์สหรัฐฯ และเงินดอลลาร์ปรับตัวขึ้นต่อเนื่องในสัปดาห์ที่ผ่านมา นอกจากนี้ ผู้เล่นในตลาดจะรอจับตารายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตและภาคการบริการ (S&P Manufacturing & Services PMIs) เดือนสิงหาคม เพื่อประเมินแนวโน้มเศรษฐกิจสหรัฐฯ และทิศทางนโยบายการเงินของเฟด โดยนักวิเคราะห์ส่วนใหญ่ต่างมองว่า ภาคการผลิตของสหรัฐฯ อาจยังคงหดตัวต่อเนื่อง โดยดัชนี PMI ภาคการผลิตจะอยู่ที่ระดับ 49 จุด (ดัชนีต่ำกว่า 50 จุด หมายถึง ภาวะหดตัว) ในขณะที่ภาคการบริการจะยังคงขยายตัวต่อเนื่องได้ แม้การขยายตัวอาจชะลอลงบ้าง ตามผลกระทบของการขึ้นดอกเบี้ยของเฟด รวมถึงเงินออมส่วนเกิน (Excess Savings) ของคนอเมริกันที่ทยอยลดลง โดยดัชนี PMI ภาคการบริการอาจลดลงเล็กน้อยสู่ระดับ 52 จุด

ฝั่งยุโรป – นักวิเคราะห์ส่วนใหญ่ประเมินว่า เศรษฐกิจยุโรปยังคงมีแนวโน้มชะลอตัวลงต่อเนื่อง สะท้อนผ่านดัชนี PMI ภาคการผลิตและภาคการบริการของยูโรโซนและอังกฤษ ในเดือนสิงหาคม ที่มีแนวโน้มปรับตัวลดลง กดดันจากผลกระทบของการเดินหน้าขึ้นดอกเบี้ยนโยบายของทั้งธนาคารกลางอังกฤษ (BOE) และธนาคารกลางยุโรป (ECB) ในช่วงที่ผ่านมา รวมถึงภาพเศรษฐกิจคู่ค้าสำคัญที่ชะลอตัวต่อเนื่อง โดยเฉพาะจีน อย่างไรก็ดี แม้ว่าภาพเศรษฐกิจอังกฤษและยูโรโซนจะมีแนวโน้มชะลอตัวลงมากขึ้น แต่เรายังคงมองว่า อัตราเงินเฟ้อของทั้งอังกฤษและยูโรโซนที่ยังคงอยู่ในระดับสูงมาก เมื่อเทียบกับเป้าหมายของธนาคารกลาง จะส่งผลให้ BOE และ ECB มีโอกาสเดินหน้าขึ้นดอกเบี้ยต่อได้ในปีนี้

ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้นการปรับอัตราดอกเบี้ยเงินกู้ลูกหนี้ชั้นดี (Loan Prime Rate) ของธนาคารกลางจีน (PBOC) หลังจากสัปดาห์ก่อนหน้า PBOC ได้เซอร์ไพร์สตลาดด้วยการลดอัตราดอกเบี้ย MLF -15bps สู่ระดับ 2.50% ท่ามกลางรายงานข้อมูลเศรษฐกิจสำคัญของจีนที่ออกมาแย่กว่าคาด โดยนักวิเคราะห์ส่วนใหญ่ต่างมองว่า PBOC อาจปรับลด LPR ประเภท 1 ปี และ 5 ปี ลงราว -15bps เช่นกัน เพื่อช่วยพยุงการฟื้นตัวเศรษฐกิจ ทั้งนี้ ตลาดอสังหาฯ จีนที่ยังคงซบเซา อาจเพิ่มโอกาสที่ PBOC อาจลด LPR ประเภท 5 ปี ลงมากกว่า -15bps อย่างไรก็ดี ในส่วนนโยบายการเงินของธนาคารกลางอื่นๆ ตลาดมองว่า ทั้งธนาคารกลางเกาหลีใต้ (BOK) และ ธนาคารกลางอินโดนีเซีย (BI) จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 3.50% และ 5.75% ตามลำดับ หลังอัตราเงินเฟ้อของทั้งสองประเทศมีแนวโน้มชะลอลงเข้าใกล้ระดับเป้าหมายของธนาคารกลาง อนึ่ง ในส่วนรายงานข้อมูลเศรษฐกิจ ตลาดจะรอจับตารายงานดัชนี PMI ภาคการผลิตและภาคการบริการของญี่ปุ่นในเดือนสิงหาคม โดยนักวิเคราะห์มองว่า เศรษฐกิจญี่ปุ่นยังคงได้แรงหนุนจากการฟื้นตัวต่อเนื่องของการท่องเที่ยว ซึ่งจะสะท้อนผ่านดัชนี PMI ภาคการบริการที่ยังอยู่ในระดับ 53-54 จุด (ดัชนีสูงกว่า 50 จุด หมายถึง ภาวะขยายตัว) ขณะที่ภาคการผลิตอาจยังคงหดตัว (ดัชนี PMI ภาคการผลิตอาจลดลงสู่ระดับ 49.5 จุด) ตามการชะลอตัวของเศรษฐกิจคู่ค้าสำคัญ โดยเฉพาะจีน ที่ยังมีปัญหาสินค้าคงคลัง (Inventory) อยู่ในระดับสูง

ฝั่งไทย – ไฮไลท์สำคัญจะอยู่ที่การโหวตเลือกนายกฯ วันที่ 22 สิงหาคมนี้ ซึ่งอาจส่งผลต่อทิศทางฟันด์โฟลว์นักลงทุนต่างชาติและความผันผวนของเงินบาทได้อย่างมีนัยสำคัญ ในส่วนรายงานข้อมูลเศรษฐกิจ นักวิเคราะห์ต่างมองว่า เศรษฐกิจไทยอาจขยายตัวราว +1.2%q/q หรือ +3.0%y/y ในไตรมาสที่ 2 หนุนโดยการฟื้นตัวต่อเนื่องของการท่องเที่ยว ขณะที่ปัจจัยกดดันอาจมาจากการค้าระหว่างประเทศที่ซบเซา รวมถึงการลงทุนที่อาจชะลอลงมากขึ้นจากความไม่แน่นอนของสถานการณ์การเมือง

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า แม้ว่าโมเมนตัมการอ่อนค่าเริ่มแผ่วลงตามคาด แต่เงินบาทก็อาจผันผวนสูงในกรอบกว้าง เนื่องจากสถานการณ์การเมืองไทยอาจยังมีความไม่แน่นอน จนกว่าการโหวตเลือกนายกฯ และจัดตั้งรัฐบาลจะเสร็จสิ้นลง นอกจากนี้ ควรระวังความผันผวนจากฝั่งตลาดการเงินจีน ที่ยังคงเผชิญแรงกดดันจากปัญหาหนี้ภาคอสังหาฯ อนึ่ง เราประเมินแนวต้านแรกของเงินบาทแถวโซน 35.50-35.60 บาทต่อดอลลาร์ ส่วนแนวรับแรกจะอยู่ในช่วง 35.20 บาทต่อดอลลาร์

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจแกว่งตัว sideway หรือแข็งค่าขึ้นได้ หากตลาดยังอยู่ในภาวะปิดรับความเสี่ยง หรือตลาดยิ่งเชื่อว่าเฟดมีโอกาสเดินหน้าขึ้นดอกเบี้ยต่อหรือคงอัตราดอกเบี้ยที่ระดับสูงได้นานกว่าคาด ซึ่งต้องจับตาทั้งรายงานข้อมูลเศรษฐกิจสหรัฐฯ และถ้อยแถลงของประธานเฟด

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูงจากทั้งปัจจัยการเมืองไทยและบรรยากาศในตลาดการเงินโลก ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.00-35.75 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.25-35.50 บาท/ดอลลาร์

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา