ส่งออกไทยเดือน พ.ค. หดตัวน้อยกว่าคาด ในระยะต่อไปยังน่าห่วงจากแรงส่งเศรษฐกิจจีนที่แผ่วลงเร็ว

มูลค่าส่งออกสินค้าไทยเดือน พ.ค.หดตัวน้อยกว่าคาด มูลค่าการส่งออกสินค้าของไทยในเดือน พ.ค. 2023 อยู่ที่ 24,340.9 ล้านดอลลาร์สหรัฐ หดตัวต่อเนื่องเป็นเดือนที่ 8 ที่ -4.6%YOY โดยหดตัวน้อยลงจาก -7.6%YOY ในเดือนก่อนและน้อยกว่าคาดการณ์ของตลาด (ผลสำรวจจาก Reuters อยู่ที่ -8%) หากพิจารณามูลค่าส่งออกหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) การส่งออกหดตัวใกล้เคียงกันที่ -4.6%YOY เทียบกับ -9.3%YOY ในเดือน เม.ย. นอกจากนี้ หากเทียบเดือนก่อนหน้าแบบปรับฤดูกาล มูลค่าการส่งออกขยายตัว 3.0%MOM_sa สะท้อนทิศทางการส่งออกที่มีสัญญาณด้านบวกมากขึ้น

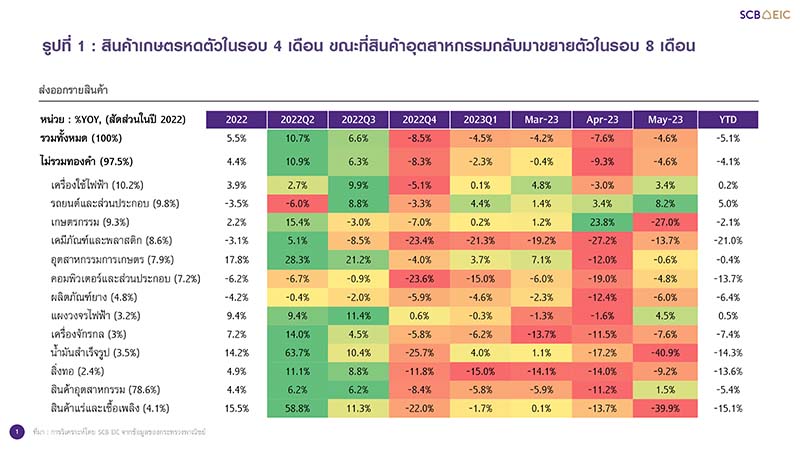

สินค้าเกษตรหดตัวในรอบ 4 เดือน ขณะที่สินค้าอุตสาหกรรมขยายตัวในรอบ 8 เดือน ภาพรวมการส่งออกรายกลุ่มสินค้าในเดือน พ.ค. ส่วนใหญ่หดตัว นำโดย (1) สินค้าเกษตรหดตัวแรงในรอบ 4 เดือน -27%YOY หลังจากขยายตัว 23.8% ในเดือนก่อนหน้า มีปัจจัยกดดันสำคัญจากการส่งออกผลไม้สดแช่เย็นแช่แข็ง ผลิตภัณฑ์มันสำปะหลัง และยางพาราที่หดตัวแรง -54.8% -41.7% และ -37.2% ตามลำดับ ส่วนหนึ่งเป็นผลจากการส่งออกไปจีนที่ชะลอตัวลง (2) สินค้าอุตสาหกรรมเกษตรหดตัวต่อเนื่องเป็นเดือนที่ 2 ที่ -0.6% แต่หดตัวน้อยลงจาก -12.0% ในเดือนก่อนหน้า ปัจจัยกดดันสำคัญจากการส่งออกไขมันและน้ำมันจากพืชและสัตว์ที่หดตัว -63% หดตัวต่อเนื่องจากเดือนก่อนหน้าที่ -34.3% (3) สินค้าแร่และเชื้อเพลิงหดตัว -39.9% หดตัวมากขึ้นจาก -13.7% ในเดือนก่อน จากการส่งออกน้ำมันสำเร็จรูปที่หดตัว -40.9% หลังจากหดตัว -17.2% ในเดือน เม.ย. ขณะที่ (4) สินค้าอุตสาหกรรม (มีสัดส่วนการส่งออกรวม 78.6%) พลิกกลับมาขยายตัวครั้งแรกในรอบ 8 เดือนที่ 1.5% จากการส่งออกอากาศยาน ยานอวกาศ และส่วนประกอบที่ขยายตัว 524.5% ส่วนหนึ่งจากปัจจัยฐานต่ำสินค้า ทั้งนี้หากพิจารณาโดยหักผลของทอง อาวุธ อากาศยาน ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง พบว่า สินค้าส่งออกอุตสาหกรรมทรงตัวที่0% ทั้งนี้การส่งออกอุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอดยังขยายตัว 87.8% ต่อเนื่องเป็นเดือนที่ 11 ขณะที่เม็ดพลาสติกหดตัว -21.4% ติดต่อกันเป็นเดือนที่ 11

ภาพรวมตลาดส่งออกหลักมีทิศทางดีขึ้น ช่วยชดเชยแรงหนุนจากจีนที่แผ่วลงเร็ว การส่งออกไปตลาดหลักส่วนใหญ่พลิกกลับมาขยายตัวในเดือน พ.ค. หลังจากหดตัวในเดือนก่อน แต่แรงส่งจากจีนแผ่วลงเร็ว นำโดย (1) ตลาดสหรัฐฯ ขยายตัว 4.2% หลังจากหดตัว -9.6% ในเดือนก่อน (2) ตลาดยุโรป (EU28) ขยายตัว 9% เทียบเดือนก่อนหน้าที่ดูทรงตัว (3) ตลาดตะวันออกกลางขยายตัว 11.3% หลังหดตัวครั้งแรกในรอบปีกว่าที่ –16.5% ในเดือนก่อน (4) ตลาด ASEAN 5 ทรงตัวหลังจากหดตัวสูง -17.6% ในเดือนก่อน ขณะที่ตลาด CLMV ยังหดตัว -17.3% ใกล้เคียงเดือน เม.ย. (5) ตลาดญี่ปุ่นหดตัวต่ำลงที่ -1.8% เทียบ -8.1% ในเดือนก่อนหน้า อย่างไรก็ดี (6) ตลาดจีนหดตัว -24% หลังขยายตัวได้ดี 23% ในเดือนก่อน ผลจากทั้งจากปัจจัยฐานสูง (มูลค่าการส่งออกของไทยไปจีนในเดือน พ.ค. 2022 สูงสุดเป็นประวัติการนับตั้งแต่มีการจัดเก็บข้อมูลในปี 2010) และอุปสงค์ของจีนที่ชะลอลงสะท้อนจากมูลค่าการส่งออกไปจีนในเดือน พ.ค. (ปรับฤดูกาล) อยู่ในระดับต่ำสุดตั้งแต่ต้นปี 2023

ดุลการค้าขาดดุลต่อเนื่อง 2 เดือน ผลจากมูลค่าส่งออกที่หดตัวแรงกว่ามูลค่านำเข้า มูลค่าการนำเข้าสินค้าในเดือน พ.ค. อยู่ที่ 26,190.2 ล้านดอลลาร์สหรัฐ หดตัว -3.4% ต่อเนื่องจาก -7.3%YOY ในเดือนก่อน หากพิจารณามูลค่าการนำเข้าหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) หดตัว -1.7% หดตัวลดลงจากเดือนก่อนที่ -7.3% โดยมูลค่าการนำเข้าหดตัวมากสุดในสินค้าเชื้อเพลิง (-13.1%) และสินค้าวัตถุดิบและกึ่งสำเร็จรูป (-11.9%YOY) ขณะที่มูลค่านำเข้าสินค้าทุนขยายตัวครั้งแรกในรอบ 3 เดือน (17.6%YOY) ทั้งนี้ผลจากมูลค่าการส่งออกที่หดตัวแรงกว่ามูลค่าการนำเข้า ส่งผลให้ดุลการค้าในระบบศุลกากรในเดือน พ.ค. ขาดดุลติดต่อกันเป็นเดือนที่ 2 อยูที่ -1,849.32 ล้านดอลลาร์สหรัฐ ขาดดุลมากขึ้นจาก -1,471.7 ล้านดอลลาร์สหรัฐในเดือนก่อน

SCB EIC ปรับประมาณการมูลค่าส่งออกไทยปี 2023 ลงเหลือ 0.5% (เดิม 1.2%) จากแรงหนุนตลาดส่งออกจีนที่แผ่วกว่าคาด และอาจเผชิญความเสี่ยงด้านต่ำของเศรษฐกิจโลก SCB EIC มองการส่งออกไทยในช่วงที่เหลือของปีมีแนวโน้มเผชิญแรงกดดันมากกว่าที่เคยประเมินไว้ จาก (1) แรงหนุนสำคัญจากจีนที่ยังไม่ฟื้นตัวชัดเจน การนำเข้าสินค้าไทยของจีนในเดือน พ.ค. กลับมาหดตัวแรงอีกครั้ง -11.2% หลังขยายตัวได้ครั้งแรกในรอบ 10 เดือนที่ 8.2% ในเดือน เม.ย. สอดคล้องกับภาพรวมการนำเข้าของจีนที่ส่วนใหญ่ยังหดตัวต่อเนื่องมา และภาพรวมการส่งออกของจีนที่หดตัวแรง -8% เป็นครั้งแรกในรอบ 3 เดือนตามอุปสงค์โลกที่ยังอ่อนแอ (2) ดัชนี Flash Manufacturing PMI[1] ในเดือน มิ.ย. ของประเทศคู่ค้าสำคัญยังอยู่ในภาวะหดตัวจากอุปสงค์สินค้าที่อ่อนแอ นำโดย US Manufacturing PMI ที่ลดลงมาอยู่ที่ 46.3 (48.4 ในเดือน พ.ค.) Eurozone Manufacturing PMI ลดลงมาอยู่ที่ 43.6 ต่ำสุดในรอบ 37 เดือน UK Manufacturing PMI ลดลงมาอยู่ที่ 46.2 Japan Manufacturing PMI พลิกกลับมาหดตัวอีกครั้งที่ 48.4 หลังจากขยายตัวได้ครั้งแรกนับตั้งแต่เดือน ต.ค. 2022 ที่ 50.8 ในเดือน พ.ค.

อย่างไรก็ดี ภาพการส่งออกของไทยในระยะต่อไปยังมีปัจจัยบวกอยู่บ้าง โดยหากพิจารณา (1) ข้อมูลเร็วของการส่งออกรวม 20 วันแรกของเกาหลีใต้ในเดือน มิ.ย. กลับมาขยายตัวครั้งแรกในรอบ 10 เดือนที่ 5.3% ส่วนหนึ่งจากปัจจัยฐานต่ำ หลังจากหดตัวแรง -16.1%YOY ในเดือนก่อนจากปัจจัยฐานสูง (มูลค่าการส่งออกของเดือน พ.ค. 2022 ที่สูงอันดับ 2 เป็นประวัติการณ์) โดยหากเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาล การส่งออกรวม 20 วันแรกของเกาหลีใต้เดือน มิ.ย. ยังขยายตัวได้ 1.5%MOM_sa และหากพิจารณาเฉพาะการส่งออกของเกาหลีไต้ไปตลาดจีนหดตัวน้อยลงติดต่อกัน 4 เดือนมาอยู่ที่ -11.2% (2) อุปทานคอขวดที่คลี่คลายใกล้ระดับก่อนเกิดวิกฤตโควิด สะท้อนจากอุปสรรคการขนส่งและปัญหาขาดแคลนคอนเทนเนอร์ที่บรรเทาลง ระยะเวลาขนส่งที่ปรับเร็วขึ้นเป็นครั้งแรกนับตั้งแต่เกิดวิกฤตโควิด และค่าระวางเรือที่ลดลงใกล้เคียงค่าเฉลี่ยก่อนวิกฤตโควิดแล้ว ในระยะต่อไปคาดว่าการส่งออกของไทยจะฟื้นตัวในลักษณะ Uneven โดยสินค้าที่พึ่งพาตลาดจีนยังมีแนวโน้มฟื้นตัวได้ แม้การส่งออกสินค้าบางส่วนไปยังหลายตลาดจะมีทิศทางแผ่วลง

ในภาพรวม SCB EIC ได้ปรับลดคาดการณ์มูลค่าส่งออก (ระบบศุลกากร) ของไทยในปี 2023 จาก 1.2% มาอยู่ที่ 0.5% จากกิจกรรมภาคการผลิตทั่วโลกที่ยังอยู่ในภาวะหดตัว การฟื้นตัวของเศรษฐกิจจีนที่ยังไม่ชัดเจน รวมถึงความเสี่ยงสงครามภายในรัสเซียที่อาจปะทุขึ้นอีกและนำไปสู่การเร่งตัวของราคาสินค้าโภคภัณฑ์โลกและเงินเฟ้อโลกได้ อีกทั้ง การเปลี่ยนแปลงสภาพอากาศ (El Nino) ที่อาจส่งกระทบต่อผลผลิตสินค้าเกษตรของไทยจะขาดแคลนในระยะต่อไป

[1] ข้อมูลผลสำรวจล่วงหน้า (Early estimates) ของดัชนีผู้จัดการฝ่ายจัดซื้อ PMI ครอบคลุมประมาณ 85% - 90% ของคำตอบแบบสำรวจดัชนีผู้จั

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา