SCB CIO เตือนตลาดอาจผันผวนสูงหลังเฟด ประกาศ QT เตรียมกระสุนเก็บหุ้นยุโรป สหรัฐฯ และเวียดนาม กองทุน Global Megatrends

SCB CIO คาดตลาดอาจผันผวนสูงหลังเฟดมีแนวโน้มประกาศทำ QT ในการประชุมปลายเดือนมกราคม และเริ่มทำจริงกลางปี 2022 โดยมีลักษณะแบบค่อยเป็นค่อยไป ควบคู่ไปกับการขึ้นดอกเบี้ยต่อเนื่องในช่วง 2 ปีข้างหน้า แนะนักลงทุนที่รับความเสี่ยงได้ต่ำ ให้ลดน้ำหนักการลงทุนในสินทรัพย์เสี่ยง โดยเน้นลงทุนในตราสารหนี้ระยะสั้นที่มีอายุเฉลี่ยต่ำกว่า 2 ปี ส่วนนักลงทุนที่รับความผันผวนได้แนะทยอยสะสมหุ้นที่มีการปรับตัวลง เน้นหุ้น Quality growth ในตลาดยุโรป สหรัฐ และเวียดนาม มีแนวโน้มฟื้นตัวเร็วกว่าหุ้นกลุ่มอื่นๆ

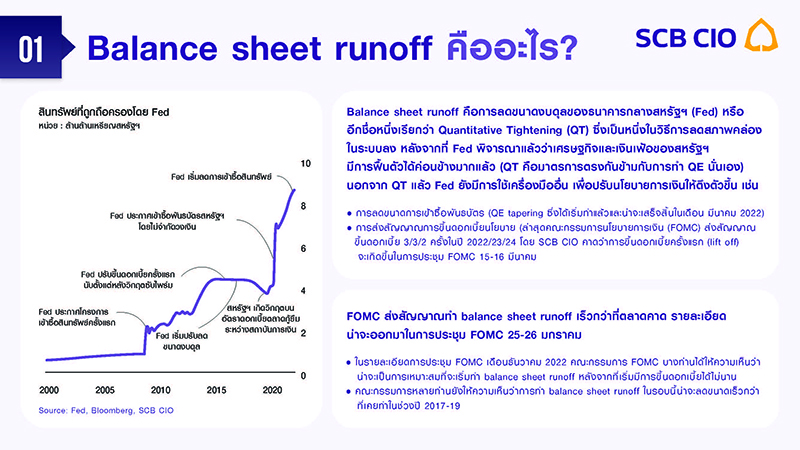

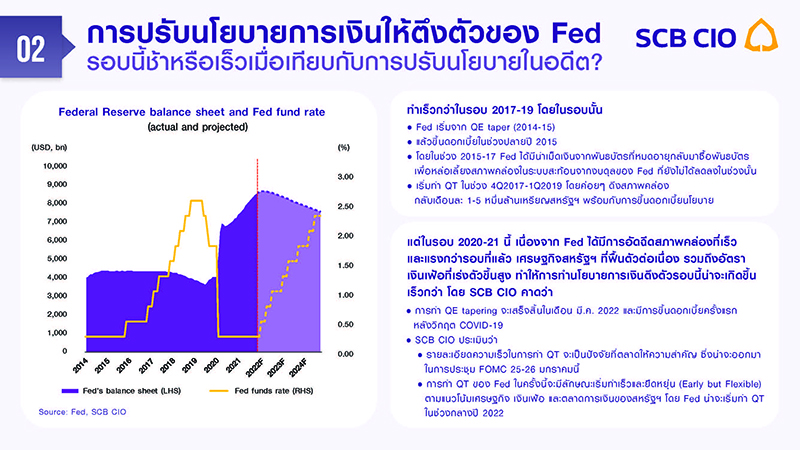

ดร.กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส SCB Chief Investment Office (SCB CIO) เปิดเผยว่า ธนาคารกลางสหรัฐ (เฟด) เตรียมปรับนโยบายการเงินตึงตัวเร็วกว่าที่ตลาดคาดการณ์ไว้และเร็วกว่าการปรับนโยบายในรอบปี 2017-19 จากปัญหาเงินเฟื้อในสหรัฐฯ ที่ยืดเยื้อมากกว่าที่คาดไว้ ในขณะที่ภาวะเศรษฐกิจและตลาดแรงงานส่งสัญญาณฟื้นตัวต่อเนื่อง ทำให้ เฟด เตรียมปรับทิศทางการทำนโยบายจากการกระตุ้นเศรษฐกิจเข้าสู่การจัดการกับปัญหาเงินเฟ้อเต็มตัว โดยคาดว่า เฟด จะทำการลดขนาดการเข้าซื้อสินทรัพย์ (Quantitative Easing taper) เสร็จสิ้นในเดือนมีนาคมนี้ และเริ่มขึ้นดอกเบี้ยในเดือนเดียวกัน

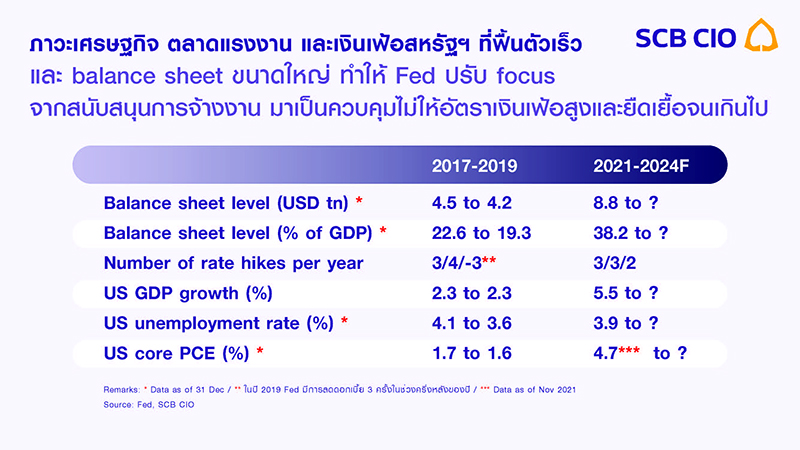

โดย SCB CIO คาดว่าจะมีการขึ้นดอกเบี้ย ในปี 2022-2023 ปีละ 3 ครั้ง และ ในปี 2024 อีก 2 ครั้ง นอกจากนั้น หลังจากคณะกรรมการนโยบายการเงินสหรัฐฯ (FOMC) ได้เปิดเผยในช่วงต้นเดือนที่ผ่านมาว่า น่าจะมีการทำการลดขนาด balance sheet (balance sheet runoff หรือ Quantitative Tightening: QT) เร็วกว่าที่ตลาดคาดการณ์ไว้ โดยปัจจัยที่ตลาดให้ความสำคัญในช่วงเวลานี้คือการเปิดเผยรายละเอียดการทำ QT ที่น่าจะเกิดขึ้นในการประชุม FOMC วันที่ 25-26 มกราคมนี้ ทั้งนี้ SCB CIO คาดว่าการทำ QT น่าจะเริ่มขึ้นในช่วงกลางปี 2022 และจะเป็นไปในลักษณะค่อยเป็นค่อยไปและยืดหยุ่นตามภาวะเศรษฐกิจ ควบคู่ไปกับการขึ้นดอกเบี้ยต่อเนื่องในช่วง 2 ปีข้างหน้า แต่ในรอบนี้เฟดจะทำนโยบายการเงินตึงตัวเร็วกว่าในช่วงปี 2017-19 เนื่องจากได้มีการอัดฉีดสภาพคล่องที่เร็วและแรงกว่ารอบที่แล้ว (Balance sheet ของ Fed ล่าสุดสูงถึง 8.8 ล้านล้านดอลลาร์สหรัฐฯ สูงกว่าในช่วงก่อนเกิด COVID-19 ถึง 2 เท่า) รวมถึง การฟื้นตัวของตลาดแรงงานที่เร็ว และแรงกดดันจากเงินเฟ้อที่มีมากกว่า

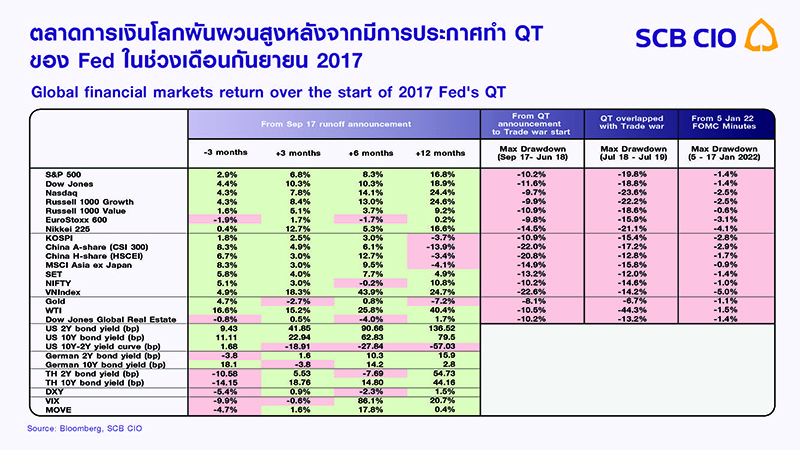

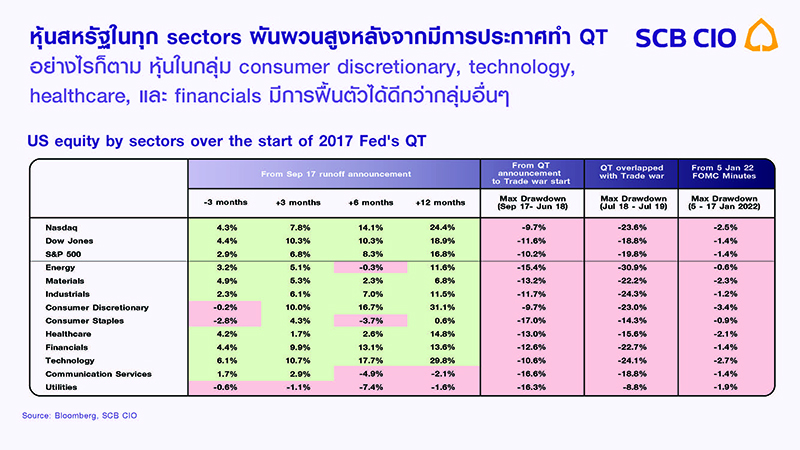

ทั้งนี้ บทเรียนจากการทำ QT ของเฟด ในช่วงปี 2017-19 SCB CIO ระบุว่า การประเมินผลกระทบของ QT ในช่วงดังกล่าว ต้องแบ่งช่วงเวลาออกเป็นสองช่วง คือ ช่วงแรก ก.ย. 2017- มิ.ย 2018 และ ช่วงที่สอง ก.ค.2018-ก.ค. 2019 เนื่องจากช่วงที่สองมีผลกระทบของสงครามการค้าเข้ามาเกี่ยวข้องด้วย โดยหากพิจารณาภาวะตลาดการเงินในช่วงแรก ที่มีผลของ QTเป็นหลักนั้น จะพบว่า

- ตลาดการเงินโลกผันผวนสูงในช่วงที่เริ่มมีการทำ QT ไปแล้ว 1-2 ไตรมาส

- อัตราผลตอบแทนพันธบัตรสั้นเร่งตัวขึ้นเร็วกว่าพันธบัตรระยะยาว เนื่องจากมีการขึ้นดอกเบี้ยนโยบายต่อเนื่องทำให้เกิด US treasury yield curve มีลักษณะ flattening อย่างต่อเนื่อง

- ดัชนีค่าเงินดอลลาร์สหรัฐฯ เร่งตัวขึ้นในช่วงแรกที่มีการทำ QT เป็นแรงกดดันต่อค่าเงินสกุลอื่นๆ โดยเฉพาะใน EMs

- ตลาดหุ้นทั่วโลกปรับตัวลดลง 1-2 ไตรมาสหลังทำ QT โดยมี max drawdown อยู่ระหว่าง 10%-20%

- หุ้นในกลุ่ม growth และกลุ่ม value ปรับตัวลดลงทั้งสองประเภท โดยมี max drawdown ไม่ต่างกันมากนัก แต่หุ้นกลุ่ม quality growth ที่มีผลประกอบการแข็งแกร่งมีการฟื้นตัวที่เร็วกว่าโดยเฉลี่ย

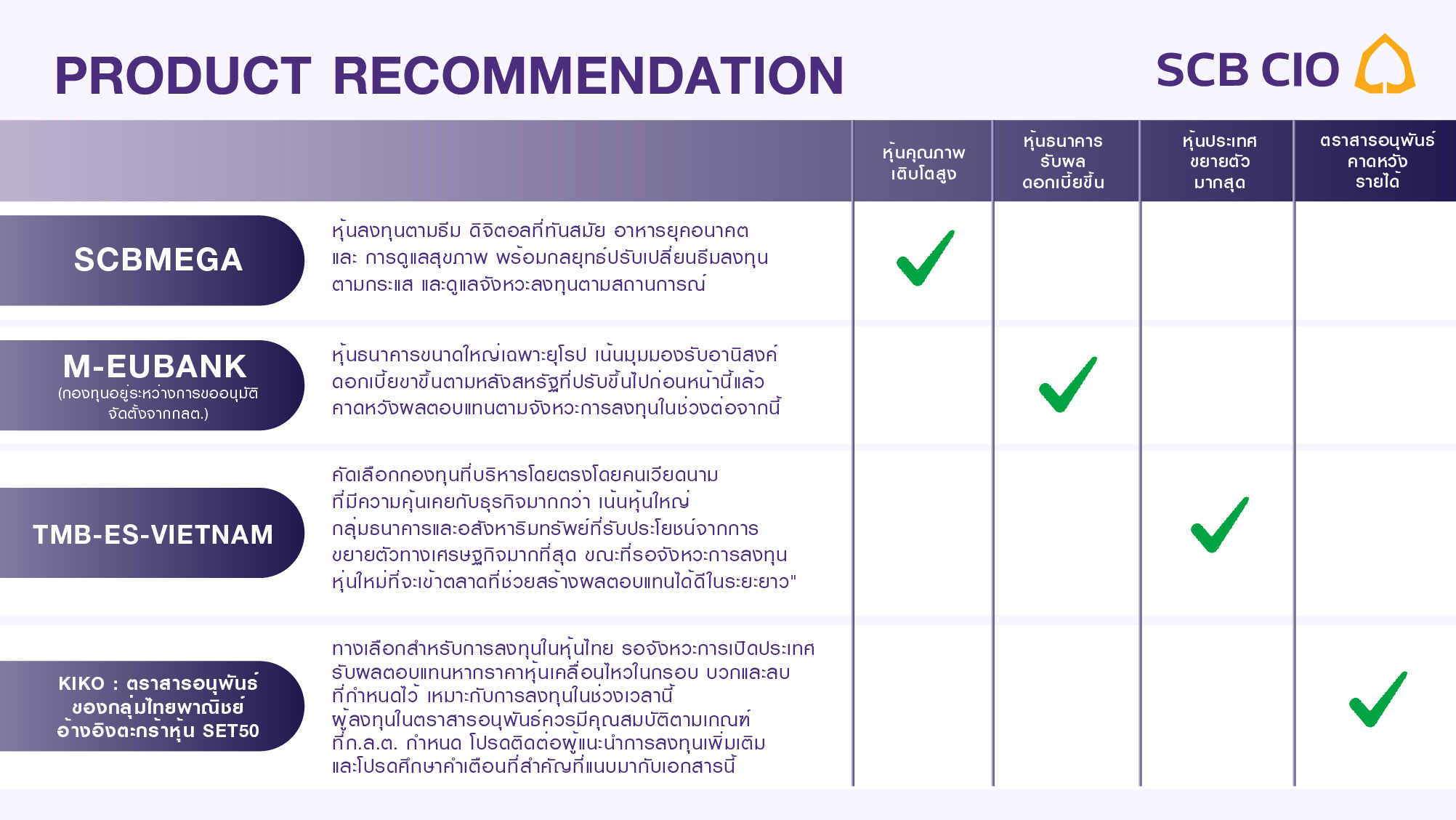

กลยุทธ์การปรับพอร์ตในช่วงที่มีการทำ QT SCB CIO แนะนำว่า สำหรับนักลงทุนที่รับความผันผวนได้น้อย ในช่วงนี้อาจต้องลดสัดส่วนของสินทรัพย์เสี่ยงลงบ้าง โดยเน้นการลงทุนในตราสารหนี้ระยะสั้นที่มี duration น้อยกว่า 2 ปี

ส่วนนักลงทุนที่รับความผันผวนได้ เรายังเน้นให้ลงทุนใน ตลาดหุ้น มากกว่า ตลาดพันธบัตร เนื่องจากอัตราผลตอบแทนพันธบัตร (Bond Yield) ทั้งในระยะสั้นและระยะยาวมีแนวโน้มเร่งตัวขึ้น โดยในตลาดพันธบัตรควรเน้นลงทุนตราสารหนี้ระยะสั้นที่มี duration น้อยกว่า 2 ปี และเลี่ยงการลงทุนในตราสารหนี้เอเชีย High Yield ที่มีหุ้นกู้จีน High Yield

สำหรับการลงทุนในตลาดหุ้น แนะนำใช้กลยุทธ์ทยอยสะสมในช่วงที่ตลาดหุ้นมีการปรับตัวลดลง (buy on dip) 1) แม้ตลาดหุ้นและหุ้นในแทบทุกสไตล์ จะได้รับผลกระทบจากการทำ QT แต่หุ้น Quality growth ในตลาดยุโรป และสหรัฐฯ มีแนวโน้มฟื้นตัวได้เร็วกว่าหุ้นกลุ่มอื่นๆ และ 2) การแข็งค่าขึ้นของค่าเงินดอลลาร์สหรัฐฯ จะเป็นอีกแรงกดดันต่อตลาดหุ้น ตลาดเกิดใหม่ (EM) อย่างไรก็ตาม เราเชื่อว่า ประเทศ EM ที่มีดุลบัญชีเดินสะพัดที่เกินดุลต่อเนื่อง เช่น ตลาดหุ้นเวียดนามน่าจะได้รับผลกระทบในระดับที่จัดการได้ 3) ลดน้ำหนักการลงทุนในหุ้นที่มี Valuation ที่ค่อนข้างแพง และเพิ่มน้ำหนักการลงทุนในหุ้นกลุ่มที่ได้รับประโยชน์ใน megatrends เช่น Digital disruption, Energy transition, และ Shifting lifestyle รวมถึงหุ้นที่ได้ประโยชน์ในช่วงที่ Yield Curve ปรับชันเพิ่มขึ้น เช่น หุ้นกลุ่มธนาคาร (โดยเฉพาะธนาคารในยุโรป)

นอกจากนี้ สำหรับนักลงทุนในกลุ่มผู้ลงทุนรายใหญ่ (High Net Worth) การลงทุนใน Private Asset เป็นอีกหนึ่งเครื่องมือที่สามารถเพิ่มประสิทธิภาพการลงทุนและลดความผันผวนแก่พอร์ตโดยรวมได้เป็นอย่างดี นอกจากนี้ ในช่วงที่ตลาดเคลื่อนไหวอยู่ในกรอบ เช่น ตลาดหุ้นไทย การลงทุนใน Structure Note KIKO (ตราสารอนุพันธ์ที่อ้างอิงกับราคาหุ้นในตลาดหลักทรัพย์) เป็นอีกหนึ่งทางเลือกที่สามารถสร้างผลตอบแทนเป็นที่ดีได้

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา