‘ธปท.’ ปรับปรุงหลักเกณฑ์กำกับดูแล 'กลุ่มแบงก์' ลงทุน ‘สินทรัพย์ดิจิทัล’ กำหนดเพดานลงทุนในธุรกิจสินทรัพย์ดิจิทัลที่ 3% ของเงินกองทุน พร้อมยกระดับการกำกับดูแลการประกอบธุรกิจ 4 ด้าน ระบุดีล 'SCB' เข้าซื้อหุ้น ‘Bitkub’ ทำได้

...............................

เมื่อวันที่ 23 มี.ค. นางรุ่ง มัลลิกะมาส ผู้ช่วยผู้ว่าการ สายนโยบายสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยในงาน Media Briefing เรื่อง 'แนวทางการกำกับดูแลกลุ่มธุรกิจทางการเงินของธนาคารพาณิชย์ที่ทำธุรกิจเกี่ยวกับดิจิทัล' ว่า ขณะนี้ ธปท.ได้ปรับปรุงหลักเกณฑ์การกำกับดูแลกลุ่มธนาคารพาณิชย์ (ธพ.) ที่ทำธุรกิจเกี่ยวกับสินทรัพย์ดิจิทัล เพื่อให้กลุ่มธนาคารพาณิชย์มีความยืดหยุ่นในการประกอบธุรกิจมากขึ้น และสอดคล้องกับความเสี่ยงที่เปลี่ยนไป โดยมีสาระสำคัญ ได้แก่

1.ให้ยกเลิกเพดานการลงทุนในธุรกิจ FinTech ของกลุ่มธนาคารพาณิชย์ จากเดิมที่เคยกำหนดไว้ที่ 3% ของเงินกองทุน เพื่อให้กลุ่มธนาคารพาณิชย์ใช้ประโยชน์จากเทคโนโลยีทางการเงิน (FinTech) ได้มากขึ้น เนื่องจากเห็นประโยชน์ที่ชัดเจน อีกทั้งกลุ่มธนาคารพาณิชย์มีประสบการณ์การลงทุนในธุรกิจ FinTech มากขึ้น และหน่วยงานกำกับดูแลมีแนวทางดูแลความเสี่ยงในระดับหนึ่งแล้ว

2.ให้บริษัทในกลุ่มธนาคารพาณิชย์ สามารถลงทุนในกิจการที่ประกอบธุรกิจที่เกี่ยวข้องกับสินทรัพย์ดิจิทัล (DA) ภายใต้เพดานที่ 3% ของเงินกองทุน เพื่อให้การขยายตัวเป็นไปอย่างค่อยเป็นค่อยไป และจำกัดความเสี่ยงใหม่ๆ ที่อาจกระทบความเชื่อมั่นต่อธนาคารพาณิชย์ และให้กลุ่มธนาคารพาณิชย์ พิจารณาการลงทุนหรือจัดสรรทรัพยากรอย่างรอบคอบ โดยเมื่อมีมาตรฐานการกำกับดูแลที่เป็นสากลหรือมีแนวทางการบริหารความเสี่ยงที่ชัดเจนเพียงพอ ก็สามารถปรับเพิ่มหรือยกเลิกเพดานการลงทุนที่กำหนดได้เป็นการทั่วไป เช่นเดียวกับเพดานการลงทุนในธุรกิจ FinTech

อย่างไรก็ตาม ในกรณีที่เป็นธุรกิจสินทรัพย์ดิจิทัลที่ยังมีความเสี่ยงหรือยังไม่มีหน่วยงานกำกับดูแล เช่น การทำกิจกรรมใน Metaverse หรือ DeFi เป็นต้น สามารถดำเนินงานในกรอบ Sandbox ได้ในวงจำกัดก่อน เพื่อพิจารณาถึงประโยชน์ของประเทศ การดูแลความเสี่ยง และผลกระทบต่อระบบในภาพรวม ก่อนการให้บริการในวงกว้างต่อไป

ทั้งนี้ นางรุ่ง ได้กล่าวถึงกรณีที่ธนาคารไทยพาณิชย์ (SCB) ประกาศเข้าซื้อหุ้น บริษัท บิทคับ ออนไลน์ จำกัด (Bitkub) ผู้ให้บริการศูนย์ซื้อขายสินทรัพย์ดิจิทัลของประเทศไทย (Digital Asset Exchange) ในสัดส่วน 51% คิดเป็นเงินรวม 1.7 หมื่นล้านบาท ว่า กรณีดังกล่าวสามารถทำได้ แต่ต้องพิจารณาว่าเงินที่ SCB ลงทุนใน Bitkub เกิน 3% ของเงินกองทุนหรือไม่ และหากเกิน 3% ก็ต้องนำส่วนที่เกิน 3% ไปหักออกจากเงินกองทุน

“กรณีไทยพาณิชย์ (SCB) เข้าใจว่า เขาจะมีการจัดโครงสร้างธุรกิจให้เป็นโฮลดิ้ง คอมพานี ซึ่งกรณีที่เป็นโฮลดิ้ง คอมพานี จะก็มีเพดาน 3% แต่ถ้าเงินลงทุนเกิน 3% เงินส่วนที่เกิน 3% จะต้องไปหักออกจากเงินกองทุน คือ ทำได้ แต่แพงหน่อย และต้องเข้าไปดูด้วยว่าเงินที่ลงทุนนั้น เป็นมูลค่าทางบัญชีเท่าไหร่ เป็นค่า Goodwill (ค่าความนิยม) เท่าไหร่ โดยส่วนที่เราจะเอามาคิดเพดาน 3% คือ มูลค่าที่ไม่เกี่ยวกับ Goodwill” นางรุ่ง กล่าว

นางรุ่ง ระบุว่า ธปท.ยังคงไม่อนุญาตให้ ธนาคารพาณิชย์ ประกอบธุรกิจสินทรัพย์ดิจิทัลโดยตรง เพื่อป้องกันความเสี่ยงใหม่ๆ ที่อาจเกิดขึ้น แต่บริษัทลูกในกลุ่มธุรกิจของธนาคารพาณิชย์ สามารถประกอบธุรกิจเกี่ยวกับสินทรัพย์ดิจิทัลได้ และต้องเป็นกลุ่มธุรกิจที่มีหน่วยงานภาครัฐกำหนดดูแล อาทิ ธุรกิจสินทรัพย์ดิจิทัลที่ ก.ล.ต. มีการให้ใบอนุญาต เช่น ผู้ให้บริการระบบเสนอขายโทเคนดิจิทัล (ICO Portal) และศูนย์ซื้อขายสินทรัพย์ดิจิทัล (Digital Asset Exchange) เป็นต้น รวมทั้งก่อนที่จะมีการเข้าไปทำธุรกิจฯ จะต้องเข้ามาหารือกับ ธปท.ด้วย

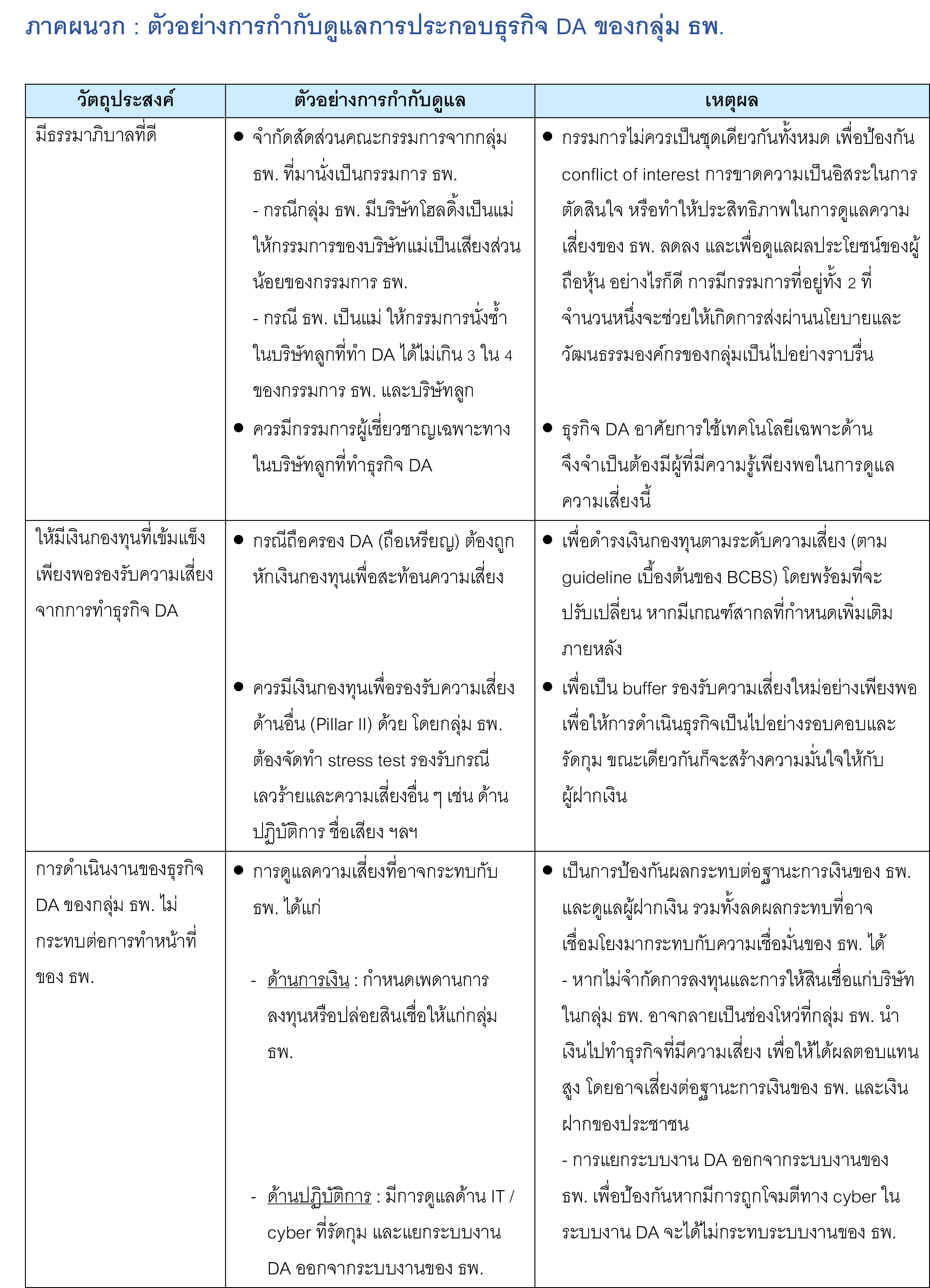

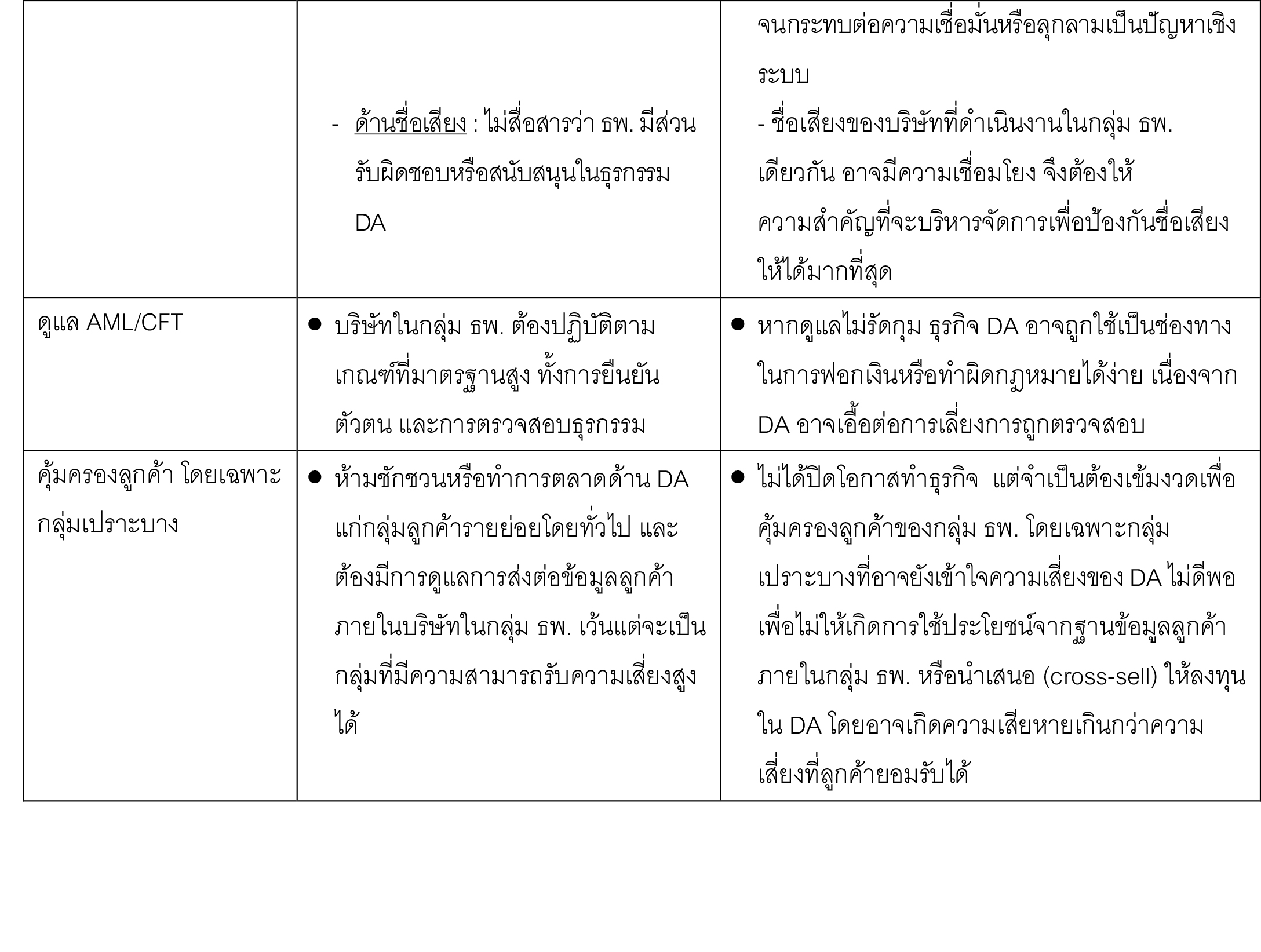

นางรุ่ง กล่าวต่อว่า ธปท.ยังได้ยกระดับแนวทางกำกับดูแลธุรกิจของกลุ่มธนาคารพาณิชย์ที่ทำธุรกิจเกี่ยวกับสินทรัพย์ดิจิทัล โดยกำกับตามระดับความเสี่ยง (risk-proportionality) คือ เสี่ยงมาก-กำกับเข้ม เสี่ยงน้อย-ยืดหยุ่นได้ เพื่อให้รองรับการปรับเปลี่ยนโครงสร้างและการขยายไปสู่ธุรกิจดิจิทัลของกลุ่มธนาคารพาณิชย์ เพื่อป้องกันผลกระทบต่อผู้ฝากเงินและระบบการเงิน รวมถึงมีการคุ้มครองลูกค้าอย่างเหมาะสม ประกอบด้วย

1.ด้านธรรมาภิบาล กรณีที่บริษัทแม่ ไม่ใช่ธนาคารพาณิชย์ แต่มีลักษณะเป็นโฮลดิ้ง คอมพานี กรรมการของบริษัทแม่ที่เข้าไปเกี่ยวข้องกับธุรกิจสินทรัพย์ดิจิทัล กับกรรมการของธนาคารพาณิชย์ จะต้องไม่เป็นชุดเดียวกันทั้งหมด โดยรายชื่อกรรมการจะซ้ำกันได้ไม่ถึงกึ่งหนึ่ง คือ ต้องเป็นเสียงส่วนน้อย และห้ามไม่ให้มีประธานซ้ำกัน เพื่อป้องกันความขัดแย้งทางผลประโยชน์ภายในกลุ่ม (conflict of interests) รวมทั้งแยกคณะกรรมการตรวจสอบของบริษัทแม่ และบริษัทลูกไม่ให้เป็นชุดเดียวกัน เป็นต้น

ส่วนกรณีที่ธนาคารพาณิชย์ เป็นบริษัทแม่ และมีบริษัทในกลุ่มธนาคารพาณิชย์ไปเกี่ยวข้องกับธุรกิจสินทรัพย์ดิจิทัล ธปท.จะผ่อนปรนให้กรรมการของธนาคารพาณิชย์ และกรรมการของบริษัทลูกฯ มีกรรมการซ้ำกันได้ไม่เกิน 3 ใน 4 เป็นต้น

2.มีเงินกองทุนเพียงพอรองรับความเสี่ยงของธุรกิจธนาคารพาณิชย์ และกลุ่มธนาคารพาณิชย์ โดยเงินกองทุนจะต้องสะท้อนความเสี่ยงของธุรกิจและความเสี่ยงใหม่ๆ เช่น หากมีการถือครองเหรียญ DA ต้องมีการดำรงเงินกองทุนที่มากขึ้น เพื่อสะท้อนความเสี่ยงของสินทรัพย์

3.ต้องมีการแยกระบบงานต่างๆออกจากกัน เช่น ระบบงานของธนาคารพาณิชย์ จะไม่เชื่อมโยงหรือใกล้ชิดกับระบบงานของบริษัทที่เข้าไปทำธุรกิจเกี่ยวกับสินทรัพย์ดิจิทัล และห้ามไม่ให้มีการสื่อสารที่ทำให้ลูกค้าเข้าใจผิดว่าธนาคารพาณิชย์มีส่วนรับผิดชอบหรือสนับสนุนธุรรรมดิจิทัล เป็นต้น

4.มีการคุ้มครองลูกค้า เนื่องจากผลิตภัณฑ์ทางการเงินรูปแบบใหม่ที่มีความผันผวนสูง เช่น สินทรัพย์ดิจิทัลอาจไม่เหมาะกับทุกคน กลุ่มธนาคารพาณิชย์ จึงต้องดูแลให้การเสนอขายหรือการแนะนำผลิตภัณฑ์เหมาะกับกลุ่มลูกค้าที่มีความรู้ทางการเงินและการยอมรับความเสี่ยงต่างกัน รวมทั้งควรสร้างความรู้ความเข้าใจให้ลูกค้า และดูแลการใช้ข้อมูลลูกค้าอย่างรัดกุม (data governance)

“สิ่งที่ ธปท.จะไม่อนุญาตให้ธนาคารพาณิชย์ทำ คือ ไม่สามารถเสนอขายหรือกระตุ้นความสนใจของลูกค้าในวงกว้าง เราจึงไม่อนุญาตให้ธนาคารพาณิชย์หรือบริษัทในกลุ่ม โฆษณาแนะนำ ชี้ชวน หรือเสนอขายผลิตภัณฑ์ที่เกี่ยวกับสินทรัพย์ดิจิทัลให้กลุ่มที่เปราะบาง เช่น กลุ่มที่ยังไม่มีความเข้าใจ หรือกลุ่มที่ไม่พร้อมรองรับความผันผวน แต่จะอนุญาตให้แนะนำสินทรัพย์ดิจิทัลแก่ผู้ทีมีความพร้อม ได้แก่ ลูกค้า Ultra HNW & Professional investor” นางรุ่ง กล่าว

นางรุ่ง กล่าวว่า ในขั้นตอนต่อไป ธปท.จะนำร่างหลักเกณฑ์การกำกับดูแลกลุ่มธนาคารพาณิชย์ (ธพ.) ที่ทำธุรกิจเกี่ยวกับสินทรัพย์ดิจิทัลไปรับเปิดรับฟังความคิดเห็นจากผู้เกี่ยวข้อง และคาดว่าจะประกาศใช้หลักเกณฑ์ดังกล่าวในช่วงกลางปีนี้

“ธปท.เชื่อว่าการปรับเกณฑ์ดังกล่าว จะเอื้อให้ธุรกิจในภาคการเงินสามารถปรับตัวได้เท่าทันการเปลี่ยนแปลงของเทคโนโลยี สามารถดำเนินธุรกิจให้เติบโตได้อย่างยั่งยืน ระบบการเงินได้รับประโยชน์จากการแข่งขัน เกิดการพัฒนาบริการให้มีประสิทธิภาพ เพิ่มการเข้าถึงบริการทางการเงินของประชาชน และทำให้ธุรกิจสินทรัพย์ดิจิทัล ในประเทศมีมาตรฐานการบริการที่เป็นที่ยอมรับ ภายใต้การบริหารความเสี่ยงที่ดี ผู้บริโภคได้รับการคุ้มครองอย่างเหมาะสม ซึ่งสอดคล้องกับผลลัพธ์ที่คาดหวัง รวมทั้งผลการรับฟังความคิดเห็นต่อแนวนโยบาย Financial Landscape” กล่าว

Isranews Agency | สำนักข่าวอิศรา

Isranews Agency | สำนักข่าวอิศรา