พฤติกรรมปล่อยสินเชื่อ SMEs ของแบงก์พาณิชย์ กับข้อต่อที่ยังเป็นปัญหา

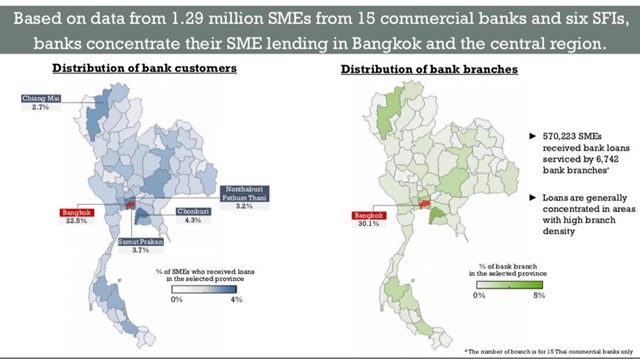

สถาบันการเงินยังปล่อยสินเชื่อ SMEs กระจุกตัวในกรุงเทพฯ ปริมณฑล ถึง 40% และเมืองใหญ่ๆ เช่น นครราชสีมา เชียงใหม่ ที่เป็นเช่นนี้ สอดคล้องกับการกระจายกับสาขา

เมื่อเร็วๆ นี้ ธนาคารแห่งประเทศไทย จัดงาน BOT Symposium 2019 พลิกโฉมเศรษฐกิจ พิชิตการแข่งขัน Competitive Thailand ณ โรงแรมเซ็นทาราแกรนด์ เซ็นทรัลเวิลด์ ช่วงหนึ่งมีการนำเสนอผลงานวิจัย เรื่อง “พลิกโอกาสท่ามกลางความเปลี่ยนแปลง: ภูมิทัศน์การเงินไทยในยุคดิจิทัล” โดย ดร.ธรรมรักษ์ หมื่นจักร์, นายวรภัทร ปราณีประชาชน, ดร.ธนธรรศ บำเพ็ญบุญ, นางสาวพรชนก บำรุงเรือน และ นางสาวชมพูนุท มนต์ชัยตระกูล จากธนาคารแห่งประเทศไทย

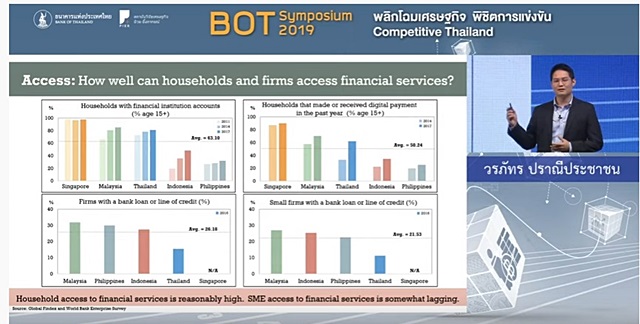

ผลการศึกษาพบว่า ขีดความสามารถทางการแข่งขันของระบบสถาบันการเงินไทยอยู่ในเกณฑ์ดี เมื่อเทียบกับประเทศในภูมิภาค ทั้งด้านความลึก (Depth) ความมีประสิทธิภาพ (Efficiency) การเข้าถึง (Access) และเสถียรภาพ (Stability) โดยเฉพาะด้านเสถียรภาพนั้น ไทยถือว่าแข็งแกร่งกว่าหลายประเทศในภูมิภาค

ในมิติของประชาชนสัดส่วนประชากรที่มีบัญชีกับธนาคาร มีถึง 80% ถือว่า ค่อนข้างดี ขณะที่ประชากรที่ใช้ Digital Payment ของไทยอยู่ที่ 60% (2017 ปีแรกที่มีการใช้พร้อมเพย์)

ดังนั้นคณะผู้วิจัยประเมินว่า การเข้าถึงบริการทางการเงินระดับประชาชน เราทำได้ดี และมีพัฒนาการที่ดี

แต่หากดูในระดับบริษัททุกขนาด นายวรภัทร ชี้ว่า มีแค่ 20% เท่านั้นที่มีสินเชื่อหรือวงเงินที่ทางธนาคารเปิดให้ นับว่าต่ำมาก

ยิ่งมาดูข้อมูลการเข้าถึงสินเชื่อของวิสาหกิจขนาดกลางและขนาดย่อม (SMEs) พบว่า มีแค่ 10% เท่านั้น มีสินเชื่อหรือวงเงินที่ทางธนาคารเปิดให้ ในจำนวนนี้ SMEs มีมากกว่า 45% ถูกปฏิเสธจากธนาคารในเรื่องการขอสินเชื่อ

นี่คือช่องโหว่ของประเทศไทย

ถามว่า ทำไมสถาบันการเงินในประเทศไทยเจอสภาวะการแข่งขันที่สูง แต่ SMEs ยังเข้าไม่ถึงสินเชื่อ ขณะที่ SMEs จำนวนมากต้องการเข้าถึงสินเชื่อ

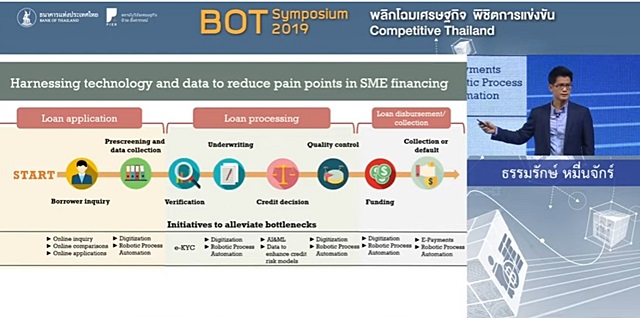

โจทย์ข้างต้น ดร.ธรรมรักษ์ ได้กางให้เห็นถึงพฤติกรรมการปล่อยสินเชื่อของธนาคารพาณิชย์ และข้อต่อที่ยังเป็นปัญหา

“จากข้อมูลสถาบันการเงิน 15 แห่ง และ ธนาคารเฉพาะกิจ (Specialized Financial Institutions : SFIs) รวมถึงข้อมูลลูกหนี้ SMEs 1.3 ล้านราย สิ่งที่เราพบ ในเชิงพื้นที่ แบงก์ที่แข่งกันเยอะจริง ยังแข่งกันเฉพาะกลุ่มลูกค้ากลุ่มเดิม ๆ ที่ได้รับการให้บริการครบวงจรอยู่แล้ว และไม่ได้เจาะกลุ่มลูกค้าที่ยังไม่ได้รับบริการครบวงจร “

ดร.ธรรมรักษ์ โชว์กราฟที่แสดงให้เห็นว่า สถาบันการเงินยังปล่อยสินเชื่อ SMEs กระจุกตัวในกรุงเทพฯ และปริมณฑล ถึง 40% และเมืองใหญ่ๆ เช่น นครราชสีมา เชียงใหม่ ที่เป็นเช่นนี้ ไปสอดคล้องกับการกระจายตัวของสาขาธนาคาร

ส่วนการปล่อยกู้ให้ SMEs อยู่ในรูปแบบไหนกันบ้าง ดร.ธรรมรักษ์ ระบุว่า ลูกค้าใหม่ที่ได้เงินกู้จากธนาคารพาณิชย์ พบว่า วงเงินต่ำกว่าแสนบาท ช่วง 3-4 ปีที่ผ่านมาแบงก์ปล่อยสินเชื่อ วงเงินเล็กลงเรื่อยๆ เพิ่มขึ้น แต่ก็เพียงไม่กี่แบงก์เท่านั้น ที่ปล่อยกู้สัญญาเล็ก ส่วนใหญ่ปล่อยกู้วงเงินมากกว่า 5 แสนบาท ล้อกับรายได้กับ SMEs ที่ได้สินเชื่อ

ภาพนี้สะท้อนว่า แบงก์ปล่อยสินเชื่อให้กับลูกหนี้ SMEs ที่เป็นบุคคลธรรมดาเยอะเช่นกัน แต่การปล่อยสินเชื่อใหม่ ยังกระจุกตัวในกรุงเทพ และปริมณฑล ถึง 40% ของลูกหนี้ SMEs ใหม่

ปล่อยสินเชื่อแบบนี้แล้วเกิดอะไรขึ้น กำไรดีหรือไม่

สิ่งที่งานวิจัยพบ หนี้ไม่ก่อให้เกิดรายได้ (Non-performing Loan: NPLs) เพิ่มขึ้น เช่น การปล่อยสินเชื่อวงเงินต่ำกว่าแสนบาท ผ่านไป 2 ปี ลูกหนี้ 1 ใน 4 กลายเป็น NPLs หากวงเงินสูง การเป็น NPLs ก็น้อยลงหน่อย หากขนาดใหญ่ NPLs ไม่สูงอย่างนั้น

ฉะนั้นการปล่อยปล่อยสินเชื่อ SMEs มีข้อจำกัด

ดร.ธรรมรักษ์ ชี้ให้เห็นเมื่อภาพการปล่อยสินเชื่อ SMEs มีข้อจำกัด ประเทศไทยยังมีสถาบันการเงินเฉพาะกิจเป็น “ฮีโร่” จะปล่อยสินเชื่อให้ SMEs ในภูมิภาคเป็นส่วนใหญ่ โดยเฉพาะจังหวัดที่ห่างไกล ซึ่งลูกค้าไม่ทับซ้อนกัน มีลูกค้า SMEs เพียงแค่ 2% เท่านั้นที่กู้ทั้งธนาคารพาณิชย์ และสถาบันการเงินเฉพาะกิจ

โดยสรุป การเข้าถึงสินเชื่อของ SMEs ในงานวิจัยพบ ยังเป็นปัญหา ซึ่งผลการศึกษาในอดีตชี้ว่า หนึ่งในทางเลือกสำหรับการแก้ไขปัญหาการเข้าถึงบริการทางการเงินของ SMEs ดังกล่าว คือการเพิ่มการแข่งขันระหว่างผู้ให้บริการทางการเงิน

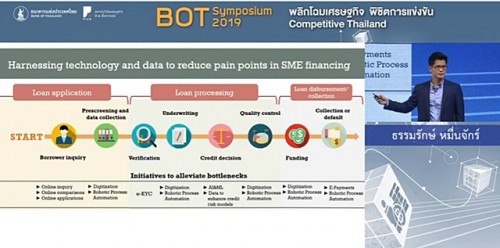

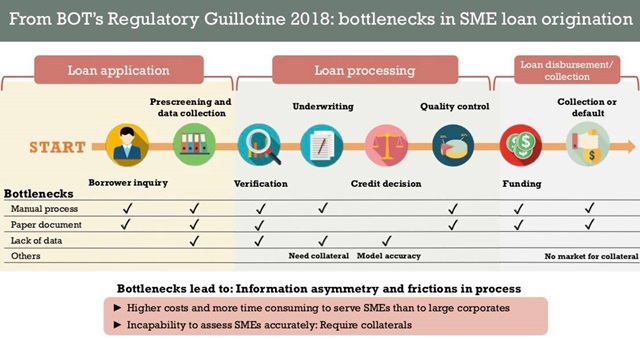

ขณะเดียวกัน กระบวนการด้านสินเชื่อสำหรับ SMEs ยังพบด้วยว่า ใช้เวลานาน SMEs ใช้สินเชื่อผิดประเภท ที่สำคัญทุกกระบวนการปล่อยสินเชื่อ SMEs พบว่า ยังไม่เป็นระบบอัตโนมัติ และยังใช้เอกสารกระดาษเป็นหลัก ทำให้ข้อมูลไหลเวียนไม่คล่องตัว

“หัวใจการปล่อยสินเชื่อ คือความสามารถในการวิเคราะห์สินเชื่อ ต้องใช้ข้อมูล ยุค 4.0 เรามักได้ยินธนาคารจะปล่อยสินเชื่อ ยังให้คนไปนั่งนับชามก๋วยเตี๋ยวอยู่ ในยุคนี้ ใช้เวลาไม่ต่ำกว่า 1-2 สัปดาห์ นี่แค่ปัจจัยหนึ่งส่งผลให้ต้นทุนของการปล่อยสินเชื่อ SMEs อยู่ในระดับสูง และสถาบันการเงินไม่มีข้อมูลเกี่ยวกับ SMEs เพียงพอที่จะให้สินเชื่อได้”

ด้วยเหตุนี้ คณะผู้วิจัย ได้จึงเสนอแนะเชิงนโยบายว่าในยุคไทยแลนด์ 4.0 การนำเทคโนโลยีโดยเฉพาะเทคโนโลยีดิจิทัลและกระบวนการทำงานโดยใช้ระบบอัตโนมัติ ตลอดจนพัฒนาการด้านระบบนิเวศของข้อมูลจะช่วยบรรเทาปัญหาดังกล่าว ซึ่งความร่วมมือระหว่างสถาบันการเงิน และผู้เล่นใหม่ๆ จะช่วยให้สถาบันการเงินสามารถประยุกต์ใช้เทคโนโลยีได้เร็วขึ้น มีข้อมูลเกี่ยวกับ SMEs ในเชิงพฤติกรรมมากขึ้น และช่วยให้สถาบันการเงินสามารถปล่อยสินเชื่อให้ SMEs ได้ง่ายขึ้น

ทางกลับกัน ผู้เล่นใหม่ๆ บางประเภทอาจเข้ามาให้บริการทางการเงินแก่ SMEs โดยเป็นอีกช่องทางหนึ่งนอกเหนือจากสถาบันการเงินแบบดั้งเดิม ซึ่งในอนาคต เชื่อว่าการเปิดโอกาสให้มีผู้เล่นใหม่ ๆ เข้ามาให้บริการในจุดที่ยังมีปัญหาการเข้าถึงบริการทางการเงิน อาจเป็นอีกทางออกที่ช่วยเพิ่มขีดความสามารถในการแข่งของเศรษฐกิจไทยโดยรวมได้ แต่ก็เป็นสิ่งที่ผู้กำกับดูแลต้องพิจารณาให้รอบคอบ ทั้งการจัดให้มีแรงจูงใจในการเข้าตลาดมาให้บริการอย่างเหมาะสม มีการคุ้มครองผู้ใช้บริการ มีการจูงใจให้ผู้ให้บริการหันมาใช้เทคโนโลยี ตลอดจนมีโครงสร้างพื้นฐานที่ช่วยให้ข้อมูลสามารถไหลเวียนได้อย่างคล่องตัว

ข่าวที่เกี่ยวข้อง:

ดร.ธานี ชัยวัฒน์ ชี้คอร์รัปชั่นไทยแปรรูปแล้ว มีเอกชน-ตัวกลาง จ่ายก่อนได้ผลลัพธ์ทีหลัง

ดร.วิรไท สันติประภพ : 4 บทบาทภาครัฐ พลิกโฉมเศรษฐกิจ แข่งขันพัฒนาประเทศ

20 ปี แจ๊กหม่า กับอาณาจักรอาลีบาบา

# กดคลิก ติดตาม ส่งแชร์ข่าวอิศรา ได้ที่นี่ https://www.facebook.com/isranewsfanpage/