ธปท.เผยปี 62 สินเชื่อธุรกิจหด-รายย่อยพุ่ง หนี้เสีย ‘บ้าน-รถ’ เพิ่ม

‘แบงก์ชาติ’ เผยปี 62 สินเชื่อธุรกิจหดตัว 0.8% หลังธุรกิจรายใหญ่แห่คืนหนี้ สวนทางสินเชื่อรายย่อยที่เติบโต 7.5% ขณะที่หนี้เสียสินเชื่อ ‘บ้าน-รถยนต์’ เพิ่มขึ้นต่อเนื่อง พร้อมกระตุ้นแบงก์พาณิชย์ปล่อยกู้เสริมสภาพคล่องให้ธุรกิจที่ได้รับผลกระทบจาก 'ไวรัสโควิด-เศรษฐกิจชะลอ’

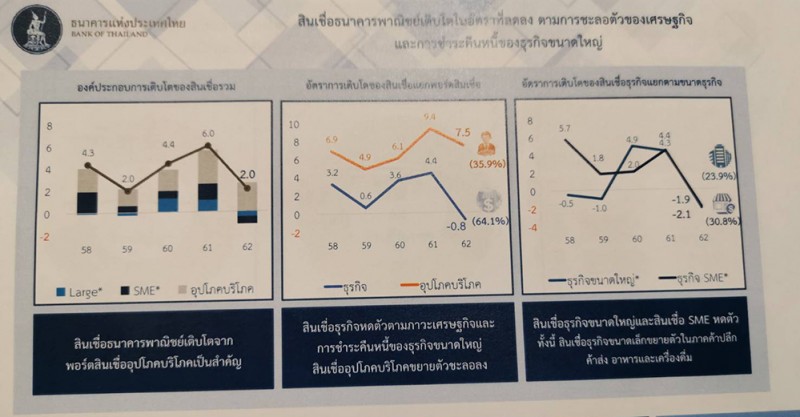

เมื่อวันที่ 17 ก.พ.นายธาริฑธิ์ ปั้นเปี่ยมรัษฎ์ ผู้อำนวยการอาวุโส ฝ่ายตรวจสอบและวิเคราะห์ความเสี่ยงสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยผลการดำเนินงานของธนาคารไทยพาณิชย์ปี 2562 ว่า สินเชื่อของระบบธนาคารพาณิชย์เติบโต 2% เทียบกับปี 2561 ที่สินเชื่อฯเติบโต 6% และเป็นครั้งแรกในรอบ 3 ปี ที่การเติบโตของสินเชื่อระบบธนาคารพาณิชย์น้อยกว่าการเติบโตของจีดีพี แต่มาจากปัจจัยหลักจากการคืนหนี้ของธุรกิจขนาดใหญ่

นายธาริฑธิ์ ระบุว่า เมื่อพิจารณารายละเอียดการปล่อยสินเชื่อ พบว่าสินเชื่อธุรกิจ ซึ่งคิดเป็นสัดส่วน 64.1% ของสินเชื่อรวม มีอัตราหดตัว 0.8% ตามภาวะการชะลอตัวของเศรษฐกิจ และการชำระคืนหนี้ของธุรกิจรายใหญ่ โดยเป็นการหดตัวของสินเชื่อธุรกิจขนาดใหญ่ 1.9% และการหดตัวของสินเชื่อ SME คิดเป็น 2.1% ส่วนสินเชื่อรายย่อยหรือสินเชื่ออุปโภคบริโภค ซึ่งมีสัดส่วนคิดเป็น 35.9% พบว่ายังเติบโตที่ระดับ 7.5% ชะลอตัวลงจากปีก่อนที่เติบโตสูงถึง 9.4%

“แม้ว่าสินเชื่อธุรกิจจะมีการหดตัว แต่จะพบว่าสินเชื่อที่มีวงเงิน 0-20 ล้านบาท ขยับตัวสูงขึ้นในช่วงครึ่งปี 2562 ที่ผ่านมา โดยขยายตัวในกลุ่มธุรกิจค้าส่ง ค้าปลีก ธุรกิจอาหารและเครื่องดื่ม ซึ่งเติบโตตามธุรกิจขนส่งอาหารและ เครื่องดื่ม เช่น แกร็บไบค์ ส่วนสินเชื่อบ้านยังเติบโตได้ 5.4% ซึ่งเติบโตในระดับที่สมดุล สินเชื่อรถยนต์ยังเติบโตที่ 7.7% ส่วนสินเชื่อที่เติบโตดีอยู่ คือ บัตรเครดิตเติบโต 10.1% และสินเชื่อส่วนบุคคลที่เติบโต 11.8%”นายธาริฑธิ์กล่าว

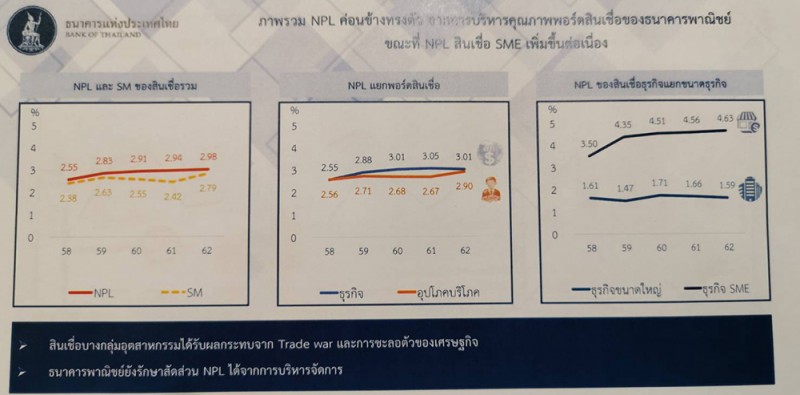

ส่วนคุณภาพสินเชื่อของระบบธนาคารพาณิชย์ ณ สิ้นปี 2562 ยอดคงค้างสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPL) อยู่ที่ 4.65 แสนล้านบาท หรือคิดเป็นสัดส่วน NPLต่อสินเชื่อรวมที่ 2.98% โดยระบบธนาคารพาณิชย์มีการบริหารคุณภาพพอร์ตสินเชื่อด้วยการตัดหนี้สูญและการปรับโครงสร้างหนี้เพิ่มขึ้น สำหรับสัดส่วนสินเชื่อที่กล่าวถึงเป็นพิเศษ (SM) ต่อสินเชื่อรวม เพิ่มขึ้นจาก 2.42% ณ สิ้นปี 2561 มาอยู่ที่ 2.79% จากทั้งสินเชื่อธุรกิจและสินเชื่ออุปโภคบริโภค

“คุณภาพสินเชื่อปี 2562 ในภาพรวมทรงตัว ส่วนหนึ่งมาจากปรับโครงสร้างหนี้ และจะพบได้ว่ามูลค่าการปรับโครงสร้างหนี้ค่อนข้างมากในไตรมาสที่ 4/2562 แต่เมื่อพิจารณา NPL ตามขนาดธุรกิจ บพบว่าในขณะที่ NPL สินเชื่อธุรกิจขนาดใหญ่ลดลงเหลือ 1.59% แต่ NPL ของธุรกิจ SME อยู่ที่ 4.63% เพิ่มขึ้นจากปีก่อนที่อยู่ที่ 4.56% ซึ่งเป็นไปตามภาวะเศรษฐกิจที่ชะลอตัว และผลกระทบจากสงครามการค้า”นายธาริฑธิ์กล่าว

นายธาริฑธิ์ ระบุว่า มีความเป็นไปได้ที่ NPL ทั้งระบบจะเพิ่มขึ้นสูงกว่า 3% ในบางช่วงของปี ตามภาวะเศรษฐกิจที่ชะลอตัว แต่ก็เชื่อว่า ณ สิ้นปี ธนาคารพาณิชย์จะพยายามควบคุม NPL ให้ต่ำกว่า 3% ซึ่งที่ผ่านมาธปท.ร้องขอให้ธนาคารพาณิชย์ปล่อยสินเชื่อเพื่อเสริมสภาพคล่องให้ธุรกิจที่ได้รับผลกระทบจากปัจจัยต่างๆ โดยเฉพาะธุรกิจท่องเที่ยว อาหารและโรงแรม ชิ้นส่วนยานยนต์ และอิเล็กทรอนิกส์ ซึ่งคิดเป็น 6% ของสินเชื่อทั้งระบบ และ 1 ใน 3 เป็นธุรกิจรายเล็ก

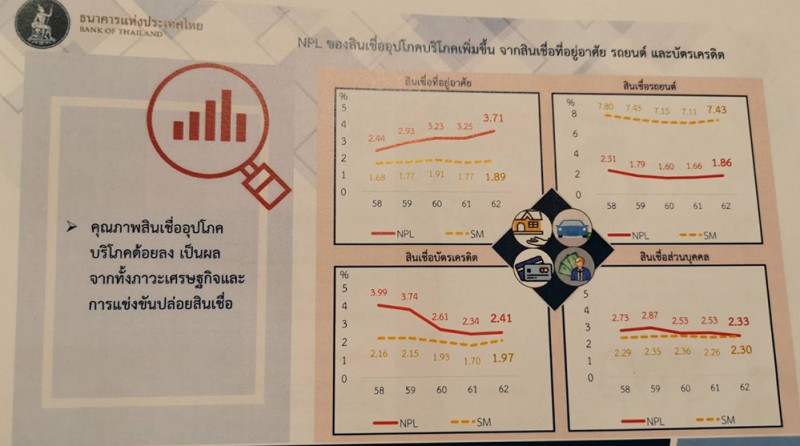

สำหรับ NPL ของสินเชื่อรายย่อย จะพบว่า NPL สินเชื่อที่อยู่อาศัยเพิ่มขึ้นเป็น 3.71% จากปีก่อนที่อยู่ที่ 3.25% และ NPL สินเชื่อรถยนต์เพิ่มขึ้นเป็น 1.86% จากปีก่อนที่อยู่ที่ 1.66% ซึ่งมีสาเหตุจากชะลอตัวของเศรษฐกิจ และการแข่งขันในการปล่อยสินเชื่อบ้านในช่วงที่ผ่านมา ส่วน NPL สินเชื่อบัตรเครดิตเพิ่มขึ้นเป็น 2.41% จากปีก่อนที่อยู่ที่ 2.34% ขณะที่ NPL สินเชื่อส่วนบุคคล ลดลงเหลือ 2.33% จากปีก่อนที่อยู่ที่ 2.53%

“การเพิ่มขึ้นของ NPL สินเชื่อบ้านและรถยนต์ มาจากการแข่งขันปล่อยสินเชื่อในช่วงที่ผ่านมา เช่น นำคนที่ไม่มีความสามารถในการชำระหนี้เข้ามา แต่จากนี้ไป NPL น่าจะเบาใจได้มากกว่าเดิม เพราะการแข่งขันปล่อยสินเชื่อน่าจะลดความร้อนแรงลงไปแล้ว อย่างไรก็ตาม จากภาวะเศรษฐกิจที่แนวโน้มชะลอตัว ก็อาจทำให้ NPL สินเชื่อบ้านเพิ่มขึ้นบ้าง และสถาบันการเงินน่าจะอ่านภาพเศรษฐกิจออก และเข้มงวดการปล่อยสินเชื่อส่วนบุคคลมากขึ้น”นายธาริฑธิ์ระบุ

นายธาริฑธิ์ ระบุว่า ในส่วนประเด็นที่ ธปท.จะต้องติดตามมี 3 ประเด็น คือ 1.การติดตามผลกระทบจากการระบาดของไวรัสโควิด-19 และการเข้าไปช่วยเหลือผู้ประกอบการที่มีศักยภาพ แต่ขาดสภาพคล่องชั่วคราว 2.การดูแลการปล่อยสินเชื่อรายย่อยภาคครัวเรือน ซึ่งต้องคำนึงถึงความสามารถในการชำระหนี้เป็นหลัก และ3.การดูแลเรื่องการคิดค่าบริการและค่าธรรมเนียมในอัตราที่เป็นธรรม

“หลังจากธปท.ออกหนังสือเวียนเพื่อให้ธนาคารพาณิชย์ดูแลลูกหนี้ที่ได้รับผลกระทบ โดยเฉพาะลูกหนี้ในภาคการท่องเที่ยว พบว่าธนาคารพาณิชย์ตอบสนองด้วยความรวดเร็ว มีการออกแพ็กเกจต่างๆ เช่น การพักหนี้เงินต้น การขยายระยะเวลาการชำระหนี้ และลดดอกเบี้ยและค่าธรรมเนียม” นายธาริฑธิ์กล่าว

ทั้งนี้ ในปี 2562 ระบบธนาคารพาณิชย์มีกำไรสุทธิ 2.7 แสนล้านบาท เติบโต 30.8% แต่หากตัดปัจจัยพิเศษกำไรของธนาคารพาณิชย์จะติดลบ 5.2% ทั้งนี้ รายได้หลักของระบบธนาคารพาณิชย์ยังคงเป็นรายได้ดอกเบี้ย โดยมีการเติบโต 4.1% ตามการเติบโตของสินเชื่อรายย่อยที่ให้ผลตอบแทนค่อนข้างสูง รองลงมาเป็นรายได้ค่าธรรมเนียม ซึ่งแม้ว่าจะติดลบ 0.7% แต่ติดลบน้อยกว่าปีก่อนที่ติดลบ 5.5% ส่วนค่าใช้จ่ายสำรองเพิ่มขึ้น 9.1% เพื่อรองรับความไม่แน่นอนของเศรษฐกิจ

ส่วนการปรับลดอัตราดอกเบี้ยของระบบธนาคาร ตามการปรับลดอัตราดอกเบี้ยนโยบายเมื่อวันที่ 5 ก.พ.ที่ผ่านมา พบว่าการลดดอกเบี้ย MRR มีผู้ได้รับประโยชน์ 26% ของจำนวนสัญญาสินเชื่อ 1.67 ล้านสัญญา หรือคิดเป็น 8% ของวงเงินสินเชื่อ 6 ล้านล้านบาท ส่วนการลดดอกเบี้ย MOR มีผู้ได้ประโยชน์ 7% ของจำนวนสัญญาฯ หรือคิดเป็น 8% ของวงเงินสินเชื่อ และการลดดอกเบี้ย MLR มีผู้ได้ประโยชน์ 11% ของจำนวนสัญญาฯ หรือคิดเป็น 32% ของวงเงินสินเชื่อฯ

นอกจากนี้ เมื่อพิจารณารายได้ค่าธรรมเนียมรายปีของระบบธนาคารพาณิชย์พบว่า ระบบธนาคารพาณิชย์มีรายได้ค่าธรรมเนียมบัตรเครดิตมากที่สุด คือ 21% รองลงมาเป็นค่าธรรมเนียมบัตร ATM บัตรเดบิต และบริการอิเล็กทรอนิกส์ 16.6% และค่าธรรมเนียมและบริการอื่นๆ 15.5% เป็นต้น

นายธาริฑธิ์ ประเมินว่า ขณะนี้ยังไม่มีสามารถประเมินได้ว่าแนวโน้มการปล่อยสินเชื่อของระบบธนาคารพาณิชย์ในปี 2563 จะเติบโตเท่าใด แต่หากภาครัฐมีการลงทุนขนาดใหญ่ ซึ่งรวมถึงการปล่อยสินเชื่อให้เอกชนเพื่อลงทุนระบบ 5G ก็จะทำให้สินเชื่อธุรกิจเติบโตขึ้น แต่ทั้งนี้ ต้องติดตามว่าภาครัฐสามารถผลักดันให้เกิดการลงทุนโครงการขนาดใหญ่ได้หรือไม่ โดยเป้าหมายการเติบโตของสินเชื่อที่ธนาคารพาณิชย์กำหนดอยู่ที่ 2%

อ่านประกอบ :

‘สภาพัฒน์’ หั่นจีดีพี 63 โตแค่ 1.5-2.5% คาด 'ไวรัสโควิด' ทำนักท่องเที่ยวหาย 3.7 ล้านคน

# กดคลิก ติดตาม ส่งแชร์ข่าวอิศรา ได้ที่นี่ https://www.facebook.com/isranewsfanpage/