มุมมองใหม่หนี้ครัวเรือนไทย ผ่าน Big Data ของเครดิตบูโร

มีอะไรที่เรายังไม่รู้เกี่ยวกับสถานการณ์หนี้และหนี้เสียรายคนทั่วประเทศ

สภาวะหนี้ครัวเรือนไทยมีความสำคัญทั้งต่อเสถียรภาพทางเศรษฐกิจของครัวเรือน และต่อระบบการเงินไทย ที่ผ่านมาได้มีการศึกษาหนี้ครัวเรือนไทยกันอย่างแพร่หลาย แต่ส่วนใหญ่ใช้ข้อมูลระดับมหภาคจึงยากที่จะเข้าใจหนี้ครัวเรือนไทยอย่างลึกซึ้งพอที่จะสามารถนำไปประกอบการกำหนดนโยบายได้ บทความนี้เป็นตอนแรกของ mini-series ของบทความ aBRIDGEd ที่จะนำเสนอมุมมองเชิงลึกของหนี้ครัวเรือนไทยที่ได้จากการศึกษาฐานข้อมูลขนาดใหญ่ของหนี้รายสัญญาของเครดิตบูโร ซึ่งครอบคลุมข้อมูลหนี้ครัวเรือนกว่า 60 ล้านสัญญาในช่วงเวลากว่า 8 ปีที่ผ่านมา โดยบทความแรกนี้เป็นการนำเสนอมุมมองใหม่ ๆ ของสถานการณ์หนี้และหนี้เสียรายคนทั่วประเทศ

สถานการณ์หนี้ครัวเรือนไทยเป็นที่จับตามองของทุกภาคส่วน เพราะในปัจจุบันหนี้ต่อผลิตภัณฑ์มวลรวม หรือ Debt to GDP มีค่าสูงถึง 71.2%[i] และทั้งระดับหนี้และอัตราการเติบโตของหนี้ครัวเรือนโดยรวมของไทยสูงเป็นอันดับต้น ๆ ของเอเชียและทัดเทียมกับประเทศที่พัฒนาแล้ว แต่การมองในภาพรวมจาก Debt to GDP เพียงพอแล้วหรือที่จะตัดสินว่าสถานการณ์หนี้ครัวเรือนไทยอยู่ในสถานะน่าเป็นห่วงหรือไม่ สถานการณ์อาจไม่ได้น่าเป็นห่วงหากประชากรไทยที่มีหนี้เป็นกลุ่มที่มีศักยภาพในการผลิต ลงทุน และใช้จ่าย แต่อาจมีผลต่อการพัฒนาและเสถียรภาพของระบบการเงินหากประชากรไทยที่มีหนี้เป็นกลุ่มที่เปราะบาง

การศึกษาหนี้ครัวเรือนไทยในปัจจุบัน ตลอดถึงงานวิจัยทางวิชาการที่เกี่ยวข้องส่วนใหญ่ใช้ข้อมูลระดับมหภาค ซึ่งอาจมีข้อดีที่ความครอบคลุมและสามารถศึกษาสถานการณ์หนี้ทั้งระบบได้ แต่ไม่ละเอียดพอที่จะทำให้เราเข้าใจว่าหนี้อยู่ที่ไหน กับใคร และคนกลุ่มดังกล่าวมีศักยภาพ หรือมีความเปราะบางหรือไม่ จึงยากที่จะเข้าใจหนี้ครัวเรือนไทยอย่างลึกซึ้งจนได้ข้อสรุปทางนโยบาย

การศึกษาหนี้ครัวเรือนไทยที่ใช้ข้อมูลระดับจุลภาคจึงมีความสำคัญมาก แต่ในปัจจุบันงานศึกษาระดับจุลภาคส่วนใหญ่ใช้ข้อมูลสำรวจรายครัวเรือน ซึ่งอาจมีข้อดีตรงที่สามารถครอบคลุมหนี้ทุกประเภททั้งในระบบและนอกระบบของแต่ละครัวเรือนได้ แต่จำนวนกลุ่มตัวอย่างของข้อมูลสำรวจส่วนใหญ่ไม่ได้ครอบคลุมคนทุกกลุ่มของประเทศ[ii] รวมถึงข้อมูลสำรวจเป็นข้อมูลที่ครัวเรือนตัดสินใจตอบเอง หรือ self-reporting ซึ่งในประเด็นเรื่องหนี้ มีงานวิจัยหลายชิ้นที่แสดงให้เห็นว่าครัวเรือนอาจมีแรงจูงใจที่จะไม่ตอบตามความเป็นจริง

Chantarat, Lamsam, Samphantharak and Tangsawasdirat (2017) พยายามเติมเต็มสิ่งที่หายไปในงานศึกษาปัจจุบัน โดยใช้ข้อมูลเชิงสถิติขนาดใหญ่ของบริษัทข้อมูลเครดิตแห่งชาติ หรือ NCB ที่ทั้งครอบคลุมหนี้ในระบบทั่วประเทศและมีรายละเอียดในระดับสัญญาและผู้กู้ ทำให้เราสามารถเข้าใจหนี้ครัวเรือนในเบื้องลึกขึ้น และสามารถนำไปต่อยอดเชิงนโยบายได้

ข้อมูลเชิงสถิติของเครดิตบูโร: เหมืองความรู้แห่งใหม่ของหนี้ครัวเรือนไทย

ข้อมูลเชิงสถิติของสินเชื่อบุคคลของเครดิตบูโรเป็นข้อมูลรายบัญชีที่ถูกเก็บอย่างเป็นระบบโดยสถาบันการเงินที่เป็นสมาชิกรายงานมาที่ NCB ทุกเดือน Chantarat et al. (2017) ใช้ข้อมูลตั้งแต่เดือนธันวาคม 2552 จนถึงกรกฎาคม 2559 ในการศึกษา โดย ณ กรกฎาคม 2559 ข้อมูลถูกส่งมาจากสถาบันการเงิน 90 แห่ง ซึ่งรวมธนาคารพาณิชย์ไทย ธนาคารเฉพาะกิจของรัฐทุกแห่ง และสถาบันการเงินอื่น ๆ เกือบทั้งหมด มีข้อมูลสินเชื่อถึง 60.5 ล้านบัญชี ของผู้กู้ 19.3 ล้านรายทั่วประเทศ และมียอดหนี้รวมถึง 9.8 ล้านล้านบาท ทั้งนี้ไม่ได้รวมหนี้สหกรณ์ สินเชื่อกู้ยืมเพื่อการศึกษา และหนี้นอกระบบ

จุดเด่นของข้อมูลนี้นอกจากจะเป็น administrative data ที่ถูกจัดเก็บอย่างมีระบบตรงตามสถานะหนี้จริงแล้ว ข้อมูลนี้ครอบคลุมผู้กู้ในระบบเกือบทั้งหมด และครอบคลุม 87% ของปริมาณหนี้ในระบบของครัวเรือนไทย ข้อมูลนี้ยังครอบคลุมทุก ๆ สัญญาเงินกู้ของผู้กู้แต่ละรายกับทุกสถาบันการเงิน ซึ่งต่างจากข้อมูลของสถาบันการเงินที่ใดที่หนึ่ง ที่จะเห็นเฉพาะข้อมูลหนี้ของสถาบันเดียว ข้อมูลนี้ยังมีความละเอียดในระดับรายสัญญา ในสามมิติหลัก ได้แก่ (1) รายละเอียดประเภทสินเชื่อและสถาบันการเงิน (2) รายละเอียดผู้กู้ โดยเฉพาะอายุและรหัสไปรษณีย์ที่อยู่ (3) วงเงินกู้ ปริมาณหนี้ปัจจุบัน การค้างชำระ

มองหนี้ครัวเรือนในมุมใหม่ผ่านข้อมูลเชิงสถิติเครดิตบูโร

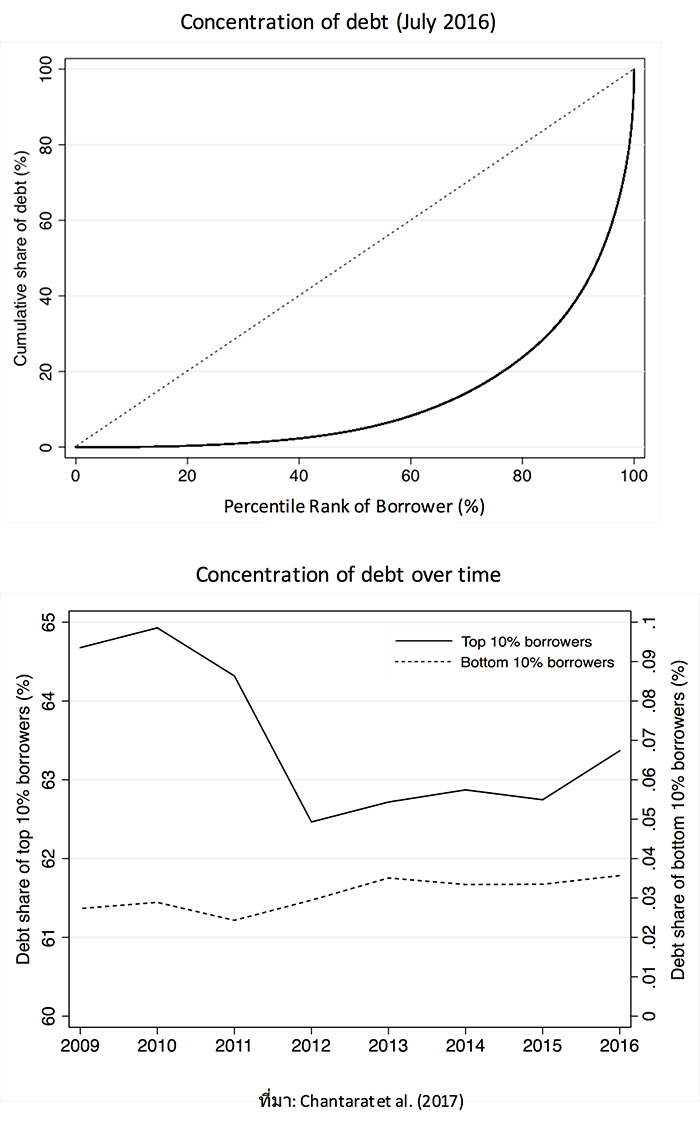

ข้อมูลนี้สามารถสะท้อนสถานการณ์หนี้รายคนของผู้กู้แต่ละราย และครอบคลุมทั่วประเทศ จึงสามารถสะท้อนการกระจายตัวของหนี้ครัวเรือนไทยทั้งประเทศได้เป็นอย่างดี ในรูปที่ 1 (บน) เราเรียงลำดับผู้กู้แต่ละรายตามปริมาณหนี้และเส้นสีดำแสดงค่าสะสมของสัดส่วนหนี้ของผู้กู้แต่ละรายต่อหนี้ในระบบทั้งหมดจากคนที่มีหนี้น้อยที่สุดไปสู่คนที่มีหนี้มากที่สุด และพบว่าหนี้ครัวเรือนไทยมีการกระจุกตัวสูง ผู้กู้รายใหญ่สุด 10% มีหนี้รวมกันถึง 62.4% ของหนี้ในระบบทั้งหมด รูปที่ 1 (ล่าง) แสดงให้เห็นว่าการกระจุกตัวของหนี้น้อยลงเรื่อย ๆ เพราะสัดส่วนหนี้ที่ถือโดยผู้กู้รายใหญ่สุด 10% ลดลง

รูปที่ 1 การกระจุกตัวของหนี้ครัวเรือนไทย

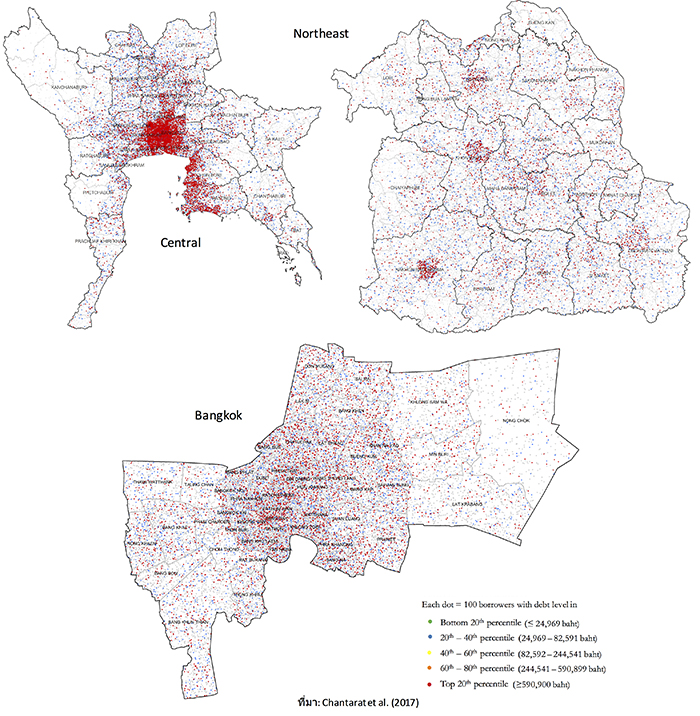

ข้อมูลนี้ยังสามารถสะท้อนการกระจายตัวของหนี้ครัวเรือนเชิงพื้นที่ทั่วประเทศได้ดี รูปที่ 2 ฉายภาพการกระจายตัวของผู้กู้และหนี้ครัวเรือนไทยในภาคกลาง อีสาน และกรุงเทพมหานคร โดยแต่ละจุดแทนผู้กู้ 100 ราย ซึ่งจุดสีแดง (น้ำเงิน) คือกลุ่มผู้กู้รายใหญ่ (เล็ก) ที่สุด 10% และจุดสีเทาคือกลุ่ม 80% ที่เหลือ รูปที่ 2 แสดงให้เห็นว่าความกระจุกตัวของหนี้ยังมีความแตกต่างกันมากในเชิงพื้นที่ โดยผู้กู้รายใหญ่สุด 10% จะไปกระจุกอยู่ที่ชุมชนเมืองในจังหวัดใหญ่ ๆ เช่น กรุงเทพมหานครและปริมณฑล ชลบุรี เชียงใหม่ ขอนแก่น นครราชสีมา ภูเก็ต และสงขลา เป็นต้น ซึ่งจะเห็นจำนวนจุดสีแดงในปริมาณมากเมื่อเทียบกับจุดสีอื่น ๆ

รูปที่ 2 การกระจายตัวของหนี้ครัวเรือนรายพื้นที่

Chantarat et al (2017) ใช้ข้อมูลนี้ในการสะท้อนหนี้ครัวเรือนไทยในหลายมิติใหม่ ๆ คือ สถานการณ์หนี้และหนี้เสียรายคน (หรือ individual intensity) ใครเป็นหนี้ ใครมีหนี้เสีย และมีปริมาณมากขนาดไหน มีสัดส่วนเท่าไรของประชากรทั่วประเทศ (หรือ prevalence) และมีความแตกต่างอย่างไรในรายอายุ รายพื้นที่ และในแต่ละช่วงเวลา โดยหนี้เสียในการศึกษานี้คือหนี้ที่ค้างชำระเกิน 90 วัน

สถานการณ์หนี้และหนี้เสียรายคนทั่วประเทศ

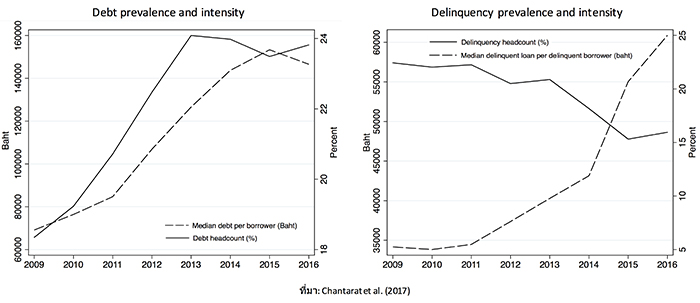

รูปที่ 3 (ซ้าย) แสดงให้เห็นว่า ปัจจุบันหนึ่งในสามของประชากรไทยมีหนี้ในระบบ และมีค่ากลางของปริมาณหนี้ต่อผู้กู้อยู่ที่ 147,068 บาท โดยตั้งแต่ปี 2552 เป็นต้นมาหนี้ครัวเรือนโดยรวมที่เพิ่มขึ้นเป็นผลมาจากการเพิ่มขึ้นของทั้งจำนวนประชากรไทยที่มีหนี้ (หรือที่เรียกว่า extensive margin) และปริมาณหนี้ต่อผู้กู้ (หรือ intensive margin)

รูปที่ 3 (ขวา) แสดงให้เห็นว่า ปัจจุบันหนึ่งในห้าของคนไทยที่มีหนี้จะมีหนี้เสีย และมีค่ากลางของปริมาณหนี้เสียรายคนอยู่ที่ 56,529 บาท โดยตั้งแต่ปี 2552 เป็นต้นมา สัดส่วนของผู้กู้ที่มีหนี้เสียได้ลดลงเรื่อย ๆ ผิดกับปริมาณหนี้เสียรายคนที่เพิ่มขึ้นอย่างมากในช่วงเวลาเดียวกัน

รูปที่ 3 สถานการณ์หนี้และหนี้เสียรายคน

คนมีหนี้และหนี้เสียมากในภูมิภาคไหน

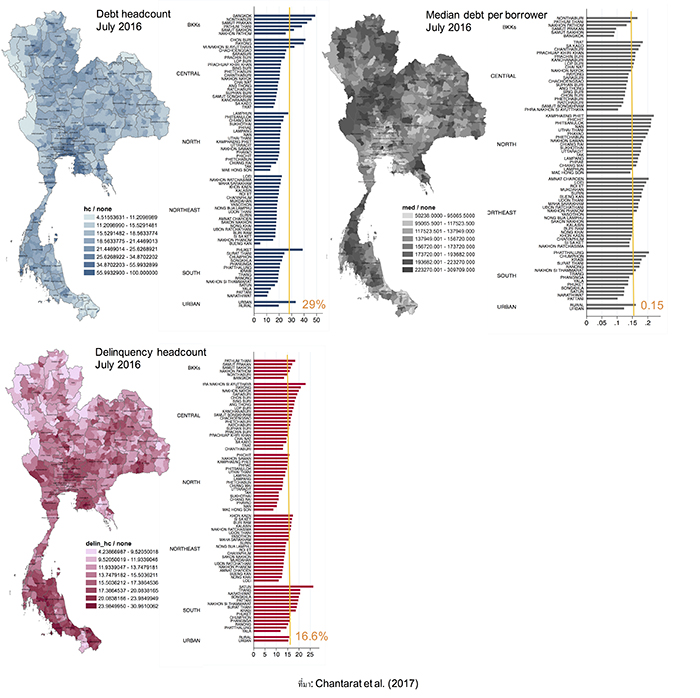

รูปที่ 4 ฉายภาพให้เห็นถึงความแตกต่างเชิงพื้นที่ของสัดส่วนของประชากรที่มีหนี้ ปริมาณหนี้ต่อคน และสัดส่วนผู้กู้ที่มีหนี้เสียในระดับรหัสไปรษณีย์ โดยจะเห็นว่า กรุงเทพมหานคร ปริมณฑลและภาคกลางเป็นภูมิภาคที่มีสัดส่วนของประชากรที่มีหนี้อยู่สูงที่สุด ในขณะที่ผู้กู้ในภาคเหนือ อีสาน และใต้ มีปริมาณหนี้ต่อหัวมากที่สุด และสัดส่วนผู้กู้ที่มีหนี้เสียมากที่สุดอยู่ในภาคใต้และภาคกลาง และน้อยที่สุดในภาคเหนือ

รูปที่ 4 ความแตกต่างเชิงพื้นที่ของสถานการณ์หนี้และหนี้เสียรายคน

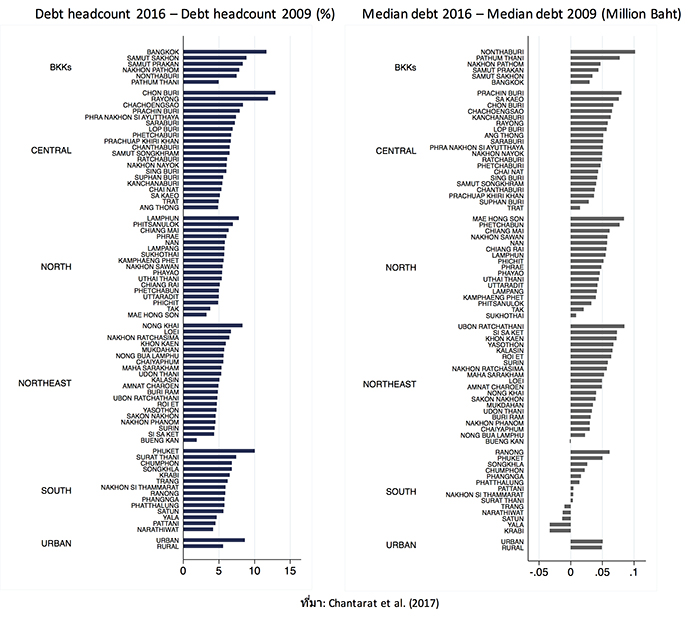

รูปที่ 5 เปรียบเทียบสัดส่วนประชากรที่มีหนี้ และปริมาณหนี้ต่อคนระหว่างปีล่าสุดและปี 2552 และพบว่าจำนวนคนมีหนี้เพิ่มขึ้นในทุกจังหวัด และปริมาณหนี้ก็เพิ่มขึ้นในทุกจังหวัด ยกเว้นบางจังหวัดในภาคใต้

รูปที่ 5 ความเปลี่ยนแปลงรายพื้นที่ของสถานการณ์หนี้และหนี้เสียรายคน

คนมีหนี้และหนี้เสียมากในช่วงอายุไหน

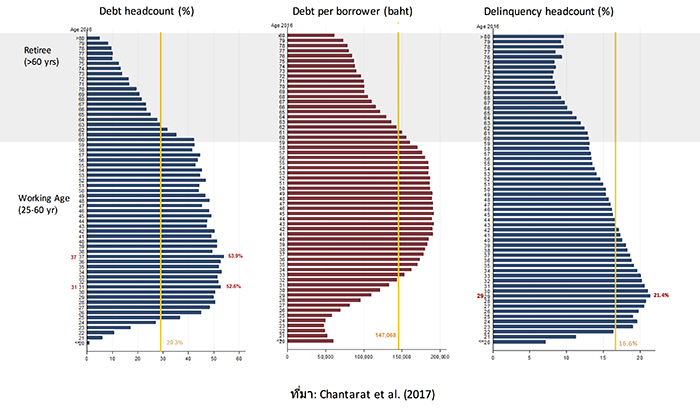

รูปที่ 6 แสดงให้เห็นถึงสัดส่วนของประชากรที่มีหนี้ ปริมาณหนี้ต่อคน และสัดส่วนผู้กู้ที่มีหนี้เสียในแต่ละช่วงอายุ พบว่าคนไทยมีหนี้ตั้งแต่อายุยังน้อย โดยหนึ่งในสองของคนวัยเริ่มทำงานจะมีหนี้ และเป็นช่วงอายุที่มีสัดส่วนคนเป็นหนี้มากที่สุด คนไทยมีหนี้นาน โดยจะเห็นได้ว่าทั้งสัดส่วนของประชากรที่เป็นหนี้ และปริมาณหนี้ต่อผู้กู้ไม่ได้ลดลงมากนักตั้งแต่เริ่มทำงานจนจะเกษียณ หรือแม้แต่เมื่อเข้าสู่วัยชรา ประมาณ 20% ของคนกลุ่มนี้ (60-80 ปี) ยังคงมีหนี้ และมีปริมาณหนี้ต่อผู้กู้ที่ค่อนข้างสูงอยู่ รูปที่ 6 ยังแสดงให้เห็นว่าคนวัยเริ่มทำงานเป็นกลุ่มที่มีหนี้เสียสูงที่สุด โดยเกินหนึ่งในห้าของกลุ่มนี้จะมีหนี้เสีย

รูปที่ 6 ความแตกต่างตามอายุของสถานการณ์หนี้และหนี้เสียรายคน

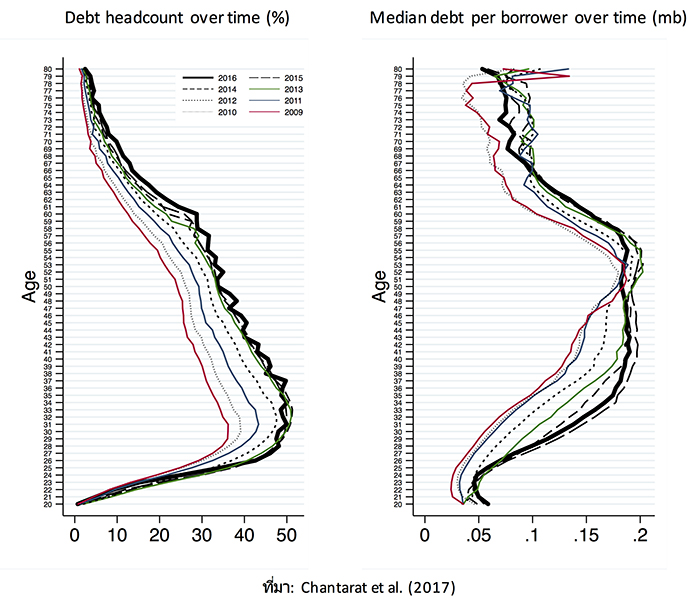

รูปที่ 7 แสดงให้เห็นว่าตั้งแต่ปี 2552 จนถึงปัจจุบัน จำนวนคนไทยที่มีหนี้และปริมาณหนี้ต่อผู้กู้ได้เพิ่มสูงขึ้นในทุกช่วงอายุ โดยเฉพาะอย่างยิ่งในกลุ่มคนวัยเริ่มทำงาน

รูปที่ 7 ความเปลี่ยนแปลงรายอายุของสถานการณ์หนี้และหนี้เสียรายคน

มองรายสินเชื่อ: สินเชื่อชนิดไหนน่าเป็นห่วง ในคนกลุ่มใด

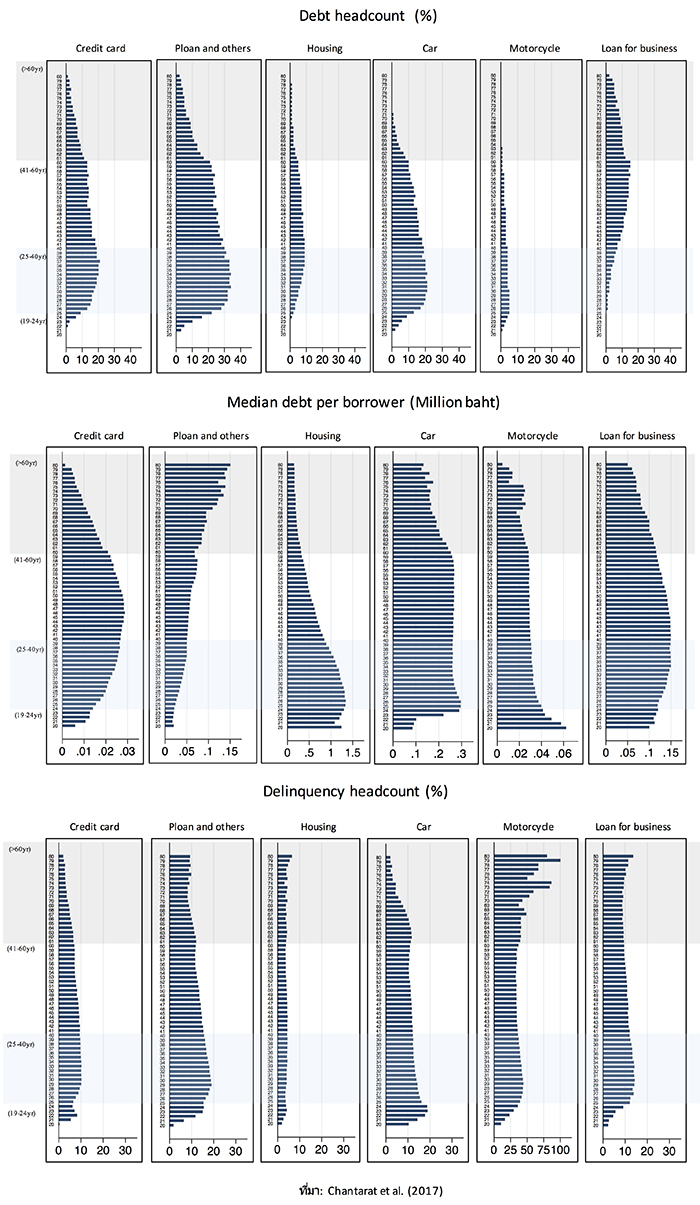

รูปที่ 8 แสดงให้เห็นถึงสัดส่วนของประชากรที่มีหนี้ ปริมาณหนี้ต่อคน และสัดส่วนผู้กู้ที่มีหนี้เสียในแต่ช่วงอายุและประเภทสินเชื่อ และพบว่าคนไทยมีสินเชื่อส่วนบุคคลมากที่สุด โดยเฉพาะอย่างยิ่งในกลุ่มวัยเริ่มทำงานโดย 30% ของคนกลุ่มนี้มีสินเชื่อส่วนบุคคล เปรียบเทียบกับสัดส่วน 17% ของประชากรทั้งประเทศ นอกจากนั้นกลุ่มวัยเริ่มทำงานก็มีสัดส่วนผู้กู้สินเชื่อส่วนบุคคลที่มีหนี้เสียสูงที่สุดด้วยถึง 20% เปรียบเทียบกับสัดส่วน15% ของผู้กู้ทั้งประเทศ ทั้งนี้ ปริมาณสินเชื่อส่วนบุคคลมีมูลค่าเท่ากับ 28% ของสินเชื่อทั้งระบบ โดยยอดหนี้เสียรวมแล้วมีปริมาณมากถึง 32% ของปริมาณหนี้เสียทั้งระบบ สินเชื่อส่วนบุคคลจึงเป็นสินเชื่อที่ต้องจับตามอง เพราะมีความเกี่ยวข้องกับคนเป็นจำนวนมาก โดยเฉพาะกลุ่มที่อาจมีความเปราะบาง และมีสัดส่วนที่ใหญ่ต่อหนี้และหนี้เสียในระบบ

รูปที่ 8 สถานการณ์หนี้และหนี้เสียรายคน ตามอายุและประเภทสินเชื่อ

รูปที่ 8 ยังแสดงให้เห็นว่าสัดส่วนของประชากรที่มีสินเชื่อบ้านมีเพียง 4% โดยสัดส่วนดังกล่าวมีค่าสูงสุดที่ 10% สำหรับคนช่วงอายุ 40 ต้น ๆ ซึ่งน้อยเมื่อเทียบกับต่างประเทศ เช่น Fulford and Schuh (2015) พบว่า 40% ของคนอเมริกันที่มีอายุ 40 เป็นต้นไปจะมีสินเชื่อบ้าน สัดส่วนผู้กู้บ้านที่มีหนี้เสียก็มีเพียง 4% แต่ด้วยปริมาณสินเชื่อรายคนที่สูง สินเชื่อบ้านจึงมีสัดส่วนมากที่สุดในปริมาณสินเชื่อทั้งหมดในระบบ ถึง 33.2% และคิดเป็น 19.8% ของปริมาณหนี้เสียในระบบ สินเชื่อบ้านจึงเป็นอีกหนึ่งสินเชื่อที่มีนัยสำคัญต่อระบบสินเชื่อทั้งหมด

เมื่อมาดูสินเชื่อบัตรเครดิต พบว่า โดยรวม 9% ของคนไทยมีสินเชื่อบัตรเครดิต ซึ่งน้อยเมื่อเทียบกับต่างประเทศ เช่น เมื่อเปรียบเทียบกับ 63% ของคนอเมริกันที่มีบัตรเครดิต (Consumer Finance Protection Bureau, 2015) และ 8.6% ของผู้ที่มีบัตรเครดิตมีหนี้เสีย ซึ่งก็น้อยเมื่อเทียบกับสินเชื่อชนิดอื่น ๆ โดยรวมสินเชื่อบัตรเครดิตคิดเป็นสัดส่วนแค่ 3.8% ของปริมาณสินเชื่อทั้งหมด และ 8.1% ของปริมาณหนี้เสียทั้งหมด แต่รูปที่ 8 ยังแสดงให้เห็นว่ากลุ่มวัยเริ่มทำงานจะมีสัดส่วนของคนมีบัตรเครดิตมากที่สุดที่ 20% และมีสัดส่วนของคนมีหนี้เสียสูงสุดด้วย สินเชื่อบัตรเครดิตจึงอาจไม่ได้มีนัยสำคัญมากนักต่อระบบสินเชื่อโดยรวม แต่อาจส่งผลกระทบต่อคนเฉพาะกลุ่ม

สินเชื่อรถยนต์ เป็นอีกหนึ่งประเภทสินเชื่อที่มีกันมากในกลุ่มวัยเริ่มทำงาน และมีสัดส่วนหนี้เสียสูงสุดในกลุ่มนี้ด้วย โดย 20% ของกลุ่มวัยเริ่มทำงานจะมีสินเชื่อรถยนต์ และมีสัดส่วนผู้กู้ในกลุ่มนี้ที่มีหนี้เสียอยู่ถึงเกือบ 20% จึงเป็นอีกประเภทสินเชื่อที่อาจส่งผลกระทบถึงคนเฉพาะกลุ่ม รูปที่ 8 ยังพบอีกว่า สินเชื่อมอเตอร์ไซค์เป็นสินเชื่อที่มีสัดส่วนผู้กู้ที่มีหนี้เสียสูงที่สุดถึง 37.2% นับว่าเป็นสินเชื่อที่มีความเปราะบางมากถึงแม้ว่าจะมีเพียง 2% ของประชากรไทยที่มีสินชื่อประเภทนี้

Life cycle theory กับ การมีสินเชื่อในแต่ละช่วงอายุ

เมื่อมองจากสัดส่วนของประชากรในแต่ละช่วงอายุที่มีหนี้ประเภทต่าง ๆ ในรูปที่ 8 จะเห็นได้ว่าลักษณะการมีหนี้ในแต่ละช่วงอายุโดยเฉพาะในสินเชื่อบ้านและบัตรเครดิตสอดคล้องกับ Life Cycle Theory คือจะเริ่มมีหนี้เมื่อเข้าสู่วัยทำงาน มีหนี้เพิ่มขึ้นในวัยกลางคน และลดลงเรื่อย ๆ เมื่อเข้าใกล้วัยเกษียณ แต่คนไทยอาจมีสินเชื่อบางประเภทเร็วกว่าในต่างประเทศ เช่นสินเชื่อส่วนบุคคล รูปที่ 8 ยังฉายภาพที่น่าสนใจถึงลำดับการเข้าถึงสินเชื่อแต่ละประเภทในแต่ละช่วงอายุ โดยคนไทยที่อายุน้อยกว่า 25 ปีมักจะมีสินเชื่อส่วนบุคคลก่อน ตามมาด้วยการเริ่มมีบัตรเครดิต และสินเชื่อรถยนต์ เมื่อเข้าสู่วัยเริ่มทำงานคือ 25-35 ปี จะเริ่มมีสินเชื่อบ้าน ในขณะเดียวกันก็มีสินเชื่อชนิดอื่น ๆ มากขึ้น และจะเริ่มมีสินเชื่อบุคคลเพื่อทำธุรกิจเมื่อมีอายุมาก

ข้อสรุป มุมมองใหม่หนี้ครัวเรือนไทย บอกอะไรในเชิงนโยบายได้บ้าง

โดยสรุปบทความนี้ได้ศึกษาหนี้ครัวเรือนไทยเบื้องลึกโดยใช้ข้อมูลเชิงสถิติจากเครดิตบูโรซึ่งครอบคลุมผู้กู้ในระบบเกือบทั้งหมดทั่วประเทศและมีความละเอียดในระดับสัญญา ทำให้สามารถสะท้อนการกระจายตัวของหนี้ครัวเรือน สถานการณ์หนี้และหนี้ค้างชำระรายคนทั่วประเทศ และในมิติอายุและพื้นที่ บทความนี้ได้สะท้อนนัยเชิงนโยบายในหลายมิติ

ในมิติของการเข้าถึงสินเชื่อของคนไทย เราพบว่า หนึ่งในสามของประชากรไทยมีหนี้ในระบบ ซึ่งอยู่ในระดับปานกลาง แต่ต่ำในสินเชื่อบ้านและบัตรเครดิต เมื่อเทียบกับประเทศที่พัฒนาแล้วอย่างสหรัฐอเมริกา คนไทยมีหนี้ตั้งแต่อายุน้อย และกลุ่มดังกล่าวก็มักมีหนี้ค้างชำระ และคนไทยมีหนี้นานจนแก่ ดังนั้นนโยบายที่จะช่วยเพิ่มการเข้าถึงสินเชื่อเพื่อการลงทุนหรือใช้จ่ายในสิ่งจำเป็น เช่น ที่อยู่อาศัย เป็นสิ่งสำคัญ แต่ควรมุ่งเป้าไปสู่กลุ่มที่มีความพร้อมและศักยภาพ การใช้ข้อมูลและการศึกษาเบื้องลึกที่จะสามารถช่วยให้สถาบันการเงิน และผู้วางนโยบายสามารถมุ่งเป้าความช่วยเหลือไปได้จึงมีความสำคัญยิ่ง นโยบายที่จะปลูกฝังความรู้และวินัยทางการเงินก็เป็นสิ่งสำคัญเช่นเดียวกัน ซึ่งรวมถึงการปลูกฝังวินัยในการออมเพื่อเกษียณอายุ และควรปลูกฝังตั้งแต่กลุ่มอายุน้อยก่อนและระหว่างเข้าสู่วัยทำงาน

ในมิติของเสถียรภาพทางการเงินไทย เราพบว่าหนี้ครัวเรือนไทยมีความกระจุกตัวสูง ทั้งในมิติพื้นที่ คือในชุมชนเมืองในเมืองใหญ่ ๆ และในสินเชื่อบางประเภท เช่น สินเชื่อบ้าน เรายังพบอีกว่า หนึ่งในห้าของผู้กู้มีหนี้เสีย ซึ่งเป็นสัดส่วนที่ค่อนข้างสูงเมื่อเทียบกับต่างประเทศ โดยเฉพาะในกลุ่มเด็กที่เพิ่งเริ่มทำงานที่มีหนี้เสียอยู่ในสินเชื่อส่วนบุคคลสูง และผู้กู้ในภาคใต้และภาคกลาง งานวิจัยและนโยบายที่จะมุ่งเข้าใจปัจจัยเสี่ยง และติดตามพื้นที่และกลุ่มคนที่มีการกระจุกตัวของหนี้สูงจึงเป็นสิ่งจำเป็น เพราะหากพื้นที่หรือคนกลุ่มดังกล่าวมีความเปราะบางก็อาจส่งผลกระทบรุนแรงต่อเสถียรภาพของระบบการเงินได้ ซึ่งทางคณะผู้เขียนได้กำลังทำการศึกษา ผลกระทบต่อการสร้างหนี้ กระจุกตัวของหนี้ และการชำระหนี้ จากปัจจัยทางมูลค่าของที่ดินและสิ่งปลูกสร้าง และ housing boom ปัจจัยทางด้านความไม่แน่นอน และนโยบายภาครัฐ

ในมิติของผลกระทบต่อระบบเศรษฐกิจมหภาค เราพบว่ากลุ่มเด็กวัยเริ่มทำงานจะมีหนี้และหนี้เสียค่อนข้างสูง ซึ่งอาจส่งผลกระทบต่อความสามารถในการเข้าถึงสินเชื่อในอนาคตของคนกลุ่มนี้เพื่อการลงทุนและการใช้จ่าย ซึ่งอาจส่งผลต่อระบบและการพัฒนาทางเศรษฐกิจ เนื่องจากคนกลุ่มนี้เป็นคนกลุ่มใหญ่และมักจะมีแนวโน้มที่จะใช้จ่ายสูงกว่ากลุ่มอื่น ๆ เรายังพบว่าปริมาณหนี้ต่อผู้กู้มีปริมาณที่สูงในภาคเหนือ อีสาน และภาคใต้ ซึ่งอาจเป็นปัจจัยเหนี่ยวรั้งการใช้จ่าย ลงทุน และการพัฒนาในภูมิภาคดังกล่าว ผลการศึกษาดังกล่าวเน้นย้ำความสำคัญของนโยบายที่จะปลูกฝังความรู้และวินัยทางการเงิน ตลอดถึงการศึกษาเบื้องลึกเพื่อเข้าใจปัจจัยที่ส่งผลให้เกิดการสะสมหนี้ในปริมาณมากเพื่อออกแบบนโยบายที่เหมาะสมมาแก้ไขต่อไป

ท้ายที่สุดบทความนี้ได้แสดงให้เห็นว่าสถานการณ์หนี้รายคนมีความแตกต่างกันในทุกมิติ ดังนั้นการจะเข้าใจหนี้ครัวเรือนไทย รวมถึงการวางและมุ่งเป้านโยบาย จึงจำเป็นต้องใช้ข้อมูลที่มีความละเอียดสูงและมีความครอบคลุมระบบสินเชื่อส่วนใหญ่ของประเทศ บทความนี้ได้แสดงให้เห็นถึงศักยภาพของข้อมูลเชิงสถิติจากเครดิตบูโรในการสร้างองค์ความรู้ใหม่ทั้งในเชิงนโยบายและวิชาการ แต่ข้อมูลนี้ยังมีข้อจำกัดและไม่สามารถใช้ตอบคำถามสำคัญของหนี้ครัวเรือนในหลายประเด็น เพราะไม่ครอบคลุมถึงสินเชื่อสหกรณ์ สินเชื่อกู้ยืมเพื่อการศึกษา และไม่มีข้อมูลรายได้ซึ่งสามารถสะท้อนศักยภาพของผู้กู้แต่ละราย ข้อมูลเหล่านี้ล้วนแล้วแต่จะมีการเก็บไว้อย่างเป็นระบบอยู่แล้ว หากภาคส่วนที่เกี่ยวข้องเห็นความสำคัญในการที่จะนำข้อมูลส่วนนี้มาศึกษา ก็จะเป็นการยกระดับศักยภาพของข้อมูลสินเชื่อเชิงสถิติชุดนี้ไปได้อย่างมาก

เอกสารอ้างอิง

Chantarat, S., Lamsam, A., Samphantharak, K. and Tangsawasdirat, B. (2017). Thailand’s Household Debt through the Lens of Credit Bureau Data: Debt and Delinquency. PIER Discussion Paper No. 61.

Consumer Finance Protection Bureau (2015). The Consumer Credit Card Market.

Fulford S.L. and Schuh S. (2015). Consumer Revolving Credit and Debt over the Life Cycle and Business Cycle. Working Paper No. 15-17. Federal Reserve Bank of Boston.

ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์

[i] ข้อมูลของ Bank for International Settlements (BIS) ณ ไตรมาส 3 ของปี 2559

[ii] เช่น ข้อมูลสำรวจเศรษฐกิจและสังคมของครัวเรือนไทย ไม่ได้ครอบคลุมประชากรผู้มีรายได้สูง

ข้อสงวน : บทความ บทวิเคราะห์ หรือบทวิจัยนี้ จัดทำขึ้นโดยสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัทข้อมูลเครดิตแห่งชาติจำกัด เพื่อประโยชน์ในการเผยแพร่ต่อสาธารณะ ข้อมูลที่ปรากฏในรายงานฉบับนี้จัดทำโดยอาศัยข้อมูลเชิงสถิติของข้อมูลเศรษฐกิจการเงินจากแหล่งข้อมูลที่เชื่อถือได้ อย่างไรก็ตามสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัทข้อมูลเครดิตแห่งชาติจำกัดไม่ยืนยันและไม่รับรองถึงความครบถ้วนสมบูรณ์หรือถูกต้องของข้อมูลจึงไม่รับผิดชอบต่อการนำเอาข้อมูล ข้อความ ความเห็น หรือบทสรุปที่กฎในรายงานฉบับนี้ไปใช้ ไม่ว่ากรณีใด ๆ สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัทข้อมูลเครดิตแห่งชาติจำกัดมีสิทธิแต่เพียงผู้เดียวในทรัพย์สินทางปัญญาของรายงานฉบับนี้ และขอสงวนลิขสิทธิ์ในข้อมูลที่กฎในเอกสารนี้ ห้ามมิให้ผู้ใดใช้ประโยชน์ทำซ้ำดัดแปลงนำออกแสดง ทำให้ปรากฏหรือเผยแพร่ต่อสาธารณชนไม่ว่าด้วยประการใด ๆ ซึ่งข้อมูลในเอกสารนี้ ไม่ว่าทั้งหมดหรือบางส่วนในเชิงพาณิชย์ เว้นแต่ได้รับอนุญาตเป็นหนังสือจากสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด เป็นการล่วงหน้า นอกจากนี้ การกล่าว คัด หรืออ้างอิงข้อมูลบางส่วนตามสมควรในรายงานฉบับนี้ ไม่ว่าในบทความ บทวิเคราะห์ บทวิจัย ในเอกสารหรือการสื่อสารอื่นใด จะต้องกระทำโดยถูกต้องและไม่เป็นการก่อให้เกิดการเข้าใจผิด หรือความเสียหายแก่สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัทข้อมูลเครดิตแห่งชาติจำกัด รวมทั้งต้องรับรู้ถึงความเป็นเจ้าของลิขสิทธิ์ในข้อมูลของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัทข้อมูลเครดิตแห่งชาติจำกัด และต้องอ้างอิงถึงฉบับที่และวันที่ในเอกสารฉบับนี้ของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ และบริษัทข้อมูลเครดิตแห่งชาติจำกัด โดยชัดแจ้ง