การผลักดันเงินหยวนสู่สากล

บทบาทของจีนที่มีมากขึ้นในเวทีเศรษฐกิจโลก เป็นปัจจัยที่ผลักดันให้ทางการจีนสนับสนุนให้เงินหยวนเป็นเงินสกุลหลักอีกสกุลหนึ่งของโลก โดยจีนได้กำหนดแผนการดำเนินงานไว้ 3 ระดับ ได้แก่ 1) ผลักดันให้มีการใช้เงินหยวนในการค้าระหว่างประเทศ 2) ผลักดันให้เงินหยวนมีบทบาทเพิ่มขึ้นในตลาดทุนระหว่างประเทศ ทั้งในการระดมทุนและการลงทุน และ 3) ผลักดันให้ประเทศต่างๆ ถือเงินหยวนเป็นเงินทุนสำรองระหว่างประเทศมากขึ้น

แม้ขณะนี้ การใช้เงินหยวนจะยังมีสัดส่วนไม่มากเมื่อเปรียบเทียบกับขนาดเศรษฐกิจและขนาดการค้าระหว่างประเทศของจีน แต่การใช้เงินสกุลหยวนก็มีแนวโน้มเติบโตอย่างรวดเร็ว ผู้ประกอบธุรกิจไทยที่ทำการค้าและการลงทุนกับประเทศจีนจึงควรรับทราบและติดตามพัฒนาการในผลิตภัณฑ์และบริการทางการเงินที่เกี่ยวข้องกับเงินหยวน เพื่อให้ได้รับประโยชน์อย่างเต็มที่

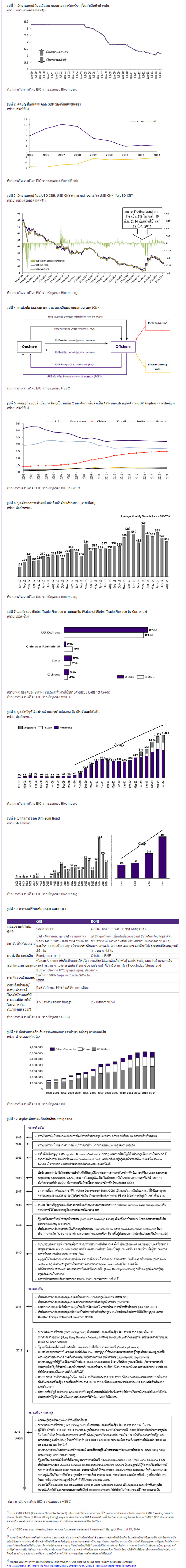

วิวัฒนาการเงินหยวน เริ่มจากระบบอัตราแลกเปลี่ยนแบบคงที่ สู่ระบบอัตราแลกเปลี่ยนแบบลอยตัวภายใต้การจัดการ "เงินหยวน" (Chinese Yuan) หรือที่เรียกอีกชื่อหนึ่งว่า "เหรินหมินปี้" (Renminbi: RMB) ในอดีตใช้ระบบอัตราแลกเปลี่ยนแบบคงที่ (Fixed exchange rate) ที่ให้ค่าเงินหยวนผูกติดกับเงินดอลลาร์สหรัฐฯ เพียงสกุลเดียว (ตั้งแต่ปี 1998 ถึงปี 2005 กำหนดอัตราแลกเปลี่ยนไว้ที่ 8.28 หยวนต่อดอลลาร์สหรัฐฯ) จนกระทั่งเดือนกรกฎาคม 2005 ทางการจีนได้เปลี่ยนมาใช้ระบบอัตราแลกเปลี่ยนแบบลอยตัวภายใต้การจัดการ (Managed float) ด้วยการกำหนดให้ค่าเงินหยวนอ้างอิงกับตะกร้าเงิน (Basket of Currencies) ที่ประกอบด้วยสกุลเงินของประเทศที่เป็นคู่ค้าของจีน ทั้งดอลลาร์สหรัฐฯ ยูโร เยนของญี่ปุ่น วอนของเกาหลีใต้ ตลอดจนเงินสกุลเล็กอื่นๆ โดยในแต่ละวันธนาคารกลางแห่งสาธารณรัฐประชาชนจีน (People's Bank of China: PBoC) จะประกาศอัตรากลางของค่าเงินหยวน (Mid-value) และควบคุมให้ค่าเงินหยวนเคลื่อนไหวจากอัตรากลางภายใต้กรอบ(Trading band) +/-0.3%

การขยายกรอบการดูแลค่าเงินครั้งล่าสุด เป็นสัญญาณว่าจีนจะส่งเสริมให้มีการเคลื่อนไหวของเงินทุนเข้าออกได้เสรีมากขึ้น ซึ่งจะทำให้เงินหยวนมีความผันผวนมากขึ้น และอาจจะไม่เคลื่อนไหวไปในทิศทางที่แข็งค่าเพียงทางเดียวอีกต่อไป ตั้งแต่เปลี่ยนมาใช้ระบบลอยตัวภายใต้การจัดการ จีนสามารถส่งออกสินค้าได้มากส่งผลให้เกินดุลการค้าอย่างต่อเนื่อง ในขณะที่สหรัฐฯ กลับมีปัญหาการขาดดุลการค้าอย่างมากจนเกิดภาวะที่เรียกว่า "Global Imbalance" ทำให้ประเทศคู่ค้า โดยเฉพาะสหรัฐฯ เริ่มกดดันจีนให้ปรับเงินหยวนให้แข็งค่าขึ้น ทางการจีนจึงได้ตอบสนองโดยอนุญาตให้เงินหยวนแข็งค่าขึ้น แต่ให้เป็นไปอย่างช้าๆ โดยในช่วงระหว่างปี 2005 - 2013 เงินหยวนมักเคลื่อนไหวไปในทิศทางที่แข็งค่าเพียงทิศทางเดียว (รูปที่ 1) และเคยแข็งค่าขึ้นไปมากที่สุดที่ระดับ 6.03 หยวน/ดอลลาร์สหรัฐฯ เมื่อวันที่ 15 มกราคม 2014

ทั้งนี้ การแข็งค่าเพียงทิศทางเดียวทำให้มีเม็ดเงินเข้ามาเก็งกำไรในสินทรัพย์สกุลเงินหยวนจำนวนมาก ธนาคารกลางจีนจึงได้เริ่มขยายกรอบการดูแลค่าเงิน โดยขยายจาก +/-0.3% เป็น +/-0.5% ในปี 2007 เป็น +/-1% ในปี 2012 จนกระทั่งการขยายกรอบครั้งล่าสุดเมื่อวันที่ 15 มีนาคม 2014 ให้มาอยู่ที่ +/-2% ตลาดเริ่มมองว่าธนาคารกลางจีนจะส่งเสริมให้เกิดการเคลื่อนไหวของเงินทุนเข้าออกอย่างเสรีมากขึ้น นอกจากนี้ เนื่องจากการเกินดุลของจีนเริ่มลดลงตามลำดับ โดยปัจจุบันจีนมีดุลบัญชีเดินสะพัดเป็นบวกราว 2% ของ GDP ซึ่งลดลงจากปี 2007 ที่เป็นบวกอยู่ประมาณ 10% ของ GDP (รูปที่ 2) หมายความว่าเงินหยวนไม่จำเป็นต้องแข็งค่าเพียงทางเดียวอีกต่อไป ทั้งนี้ ผลจากมาตรการขยายกรอบการดูแลค่าเงินครั้งล่าสุด ทำให้เงินหยวนอ่อนค่าลงไปที่ราว 6.25 หยวน/ดอลลาร์สหรัฐฯ และขณะนี้ (ณ 28 ตุลาคม 2014) อยู่ที่ 6.12 หยวน/ดอลลาร์สหรัฐฯ

ด้วยนโยบายควบคุมการไหลเข้าออกของเงินทุน เงินหยวนจึงยังมีตลาดซื้อขายแยกกัน คือเงินหยวนที่ซื้อขายกันในประเทศจีน ( Onshore market) และนอกประเทศจีน (Offshore market) โดยเงินหยวนที่ซื้อขายกันในประเทศจีน (Mainland) จะใช้อัตราแลกเปลี่ยนเป็นอักษรย่อว่า CNY ในขณะที่เงินหยวนที่ซื้อขายกันนอกประเทศจีนจะใช้อัตราแลกเปลี่ยนเป็นอักษรย่อว่า CNH การที่มีสองตลาดทำให้อัตราแลกเปลี่ยนมีความแตกต่างกันระหว่างตลาดในและนอกประเทศได้ในบางช่วงเวลา (รูปที่ 3) โดยอัตราแลกเปลี่ยน CNY เป็นอัตราแลกเปลี่ยนที่ถูกกำหนดโดยธนาคารกลางจีน และอยู่ภายใต้กรอบการดูแลค่าเงิน ผู้เล่นหลักในตลาด CNY คือกลุ่มผู้นำเข้าของจีนที่ทำการแลกเงินหยวนเป็นดอลลาร์สหรัฐฯ เพื่อใช้ชำระค่าสินค้า และผู้ส่งออกของจีนที่แลกรายได้จากการขายสินค้าในรูปดอลลาร์สหรัฐฯ กลับเป็นเงินหยวน ส่วนผู้เล่นประเภทอื่นๆ ในตลาด CNY ยังคงจำกัดอยู่ในกลุ่มของสถาบันการเงินที่ได้รับโควต้าให้เข้ามาลงทุนซึ่งยังมีไม่มากนัก ส่วนตลาด Offshore ที่ซื้อขาย CNH นั้นไม่มีการควบคุม ผู้เล่นต่างชาติสามารถซื้อขายแลกเปลี่ยนได้โดยเสรี อัตราแลกเปลี่ยน CNH จึงเคลื่อนไหวไปตามอุปสงค์และอุปทานในตลาด Offshore

สำหรับสาเหตุที่ทำให้อัตราแลกเปลี่ยน CNY และ CNH แตกต่างกันคือ ในช่วงที่เศรษฐกิจจีนขยายตัวอย่างรวดเร็ว (ปี 2010 - 2011 จีนมีอัตราการขยายตัวทางเศรษฐกิจสูงราว 10% ต่อปี) นักลงทุนมีความต้องการที่จะเข้ามาเปิดบัญชีเงินหยวนเพื่อใช้ในการทำธุรกรรมต่างๆ รวมถึงการลงทุนในหุ้น กองทุนรวม พันธบัตร และหุ้นกู้เป็นจำนวนมากในตลาด CNH ซึ่งไม่จำเป็นต้องได้รับโควต้าเหมือนกับในตลาด CNY แต่ด้วยปริมาณเงินหยวนที่ถูกจำกัด ประกอบกับความต้องการใน CNH จากนักลงทุนที่มีมาก จึงส่งผลให้อัตราแลกเปลี่ยน CNH มักจะเคลื่อนไหวในทิศทางที่แข็งค่ามากกว่า CNY อย่างไรก็ตาม ทางการจีนยังคงมีช่องทางให้ปริมาณเงินหยวนไหลออกมานอกประเทศได้ โดยสภาพคล่องของ CNH มาจาก 4 ช่องทาง (รูปที่ 4) ได้แก่ 1) การชำระค่าสินค้านำเข้าด้วยสกุลเงินหยวน (RMB-settled import) 2) การฝากเงินสกุลหยวนของผู้ฝากรายย่อยในฮ่องกง (Retail conversion) 3) การทำ Bilateral currency swap arrangement ระหว่างธนาคารกลางจีนและธนาคารกลางของประเทศต่างๆ และ 4) จากการลงทุนทางตรง (RMB Overseas Direct Investment) ที่ได้รับโควต้า QDII (Qualified Domestic Institutional Investor) ช่องทางเหล่านี้ช่วยให้ CNH และ CNY มีส่วนต่างที่แคบลงหรือปรับตัวเข้าหากันได้ในที่สุด

จากบทบาทของจีนที่เพิ่มมากขึ้นในเวทีเศรษฐกิจโลก ทางการจีนจึงสนับสนุนให้เงินหยวนก้าวขึ้นมาเป็นเงินสกุลหลักอีกสกุลหนึ่งของโลก หรือที่เรียกว่า "RMB Internationalization" ในปี 2013 จีนก้าวขึ้นมาเป็นคู่ค้ารายใหญ่ที่สุดของโลกด้วยสัดส่วนการส่งออกประมาณร้อยละ 12 ของมูลค่าการส่งออกรวมของทั้งโลก อีกทั้งยังเป็นประเทศที่มีขนาดเศรษฐกิจใหญ่เป็นอันดับ 2 รองจากสหรัฐฯ (รูปที่ 5) การที่ประเทศต่างๆ ได้เข้ามาค้าขายกับจีนและลงทุนในประเทศจีนมากขึ้น ทำให้จีนเริ่มผลักดันนโยบายสนับสนุนเงินหยวนให้มีบทบาทเป็นเงินสกุลหลักอีกสกุลหนึ่งของโลกดังเช่นเงินดอลลาร์สหรัฐฯ และเงินสกุลยูโร ซึ่งในการพัฒนาเงินหยวนให้ก้าวขึ้นมานั้น จีนได้กำหนดแผนการดำเนินงานไว้ 3 ระดับ ได้แก่

1) ผลักดันให้มีการใช้เงินหยวนในการค้าระหว่างประเทศ (International Trade)

2) ผลักดันให้เงินหยวนมีบทบาทเพิ่มขึ้นในตลาดทุนระหว่างประเทศ (International Capital Market) ทั้งที่เป็นการระดมทุน (Financing) และการลงทุน (Investment)

3) ผลักดันให้ประเทศต่างๆ ถือเงินหยวนเป็นเงินทุนสำรองระหว่างประเทศ (International Reserve Currency)

1) ในการผลักดันให้มีการใช้เงินหยวนในการค้าระหว่างประเทศ ทางการจีนต้องการช่วยผู้นำเข้าและผู้ส่งออกให้มีต้นทุนการทำธุรกรรมที่ต่ำลง ซึ่งจะช่วยหนุนให้ปริมาณการค้ากับประเทศต่างๆ เพิ่มขึ้นต่อไป จีนเป็นคู่ค้าสำคัญกับหลายประเทศ ไม่เฉพาะกับสหรัฐฯ แต่ยังรวมทั้งกับกลุ่มประเทศ Emerging market โดยที่ผ่านมานั้นการค้าขายเกือบทั้งหมดอาศัยเงินดอลลาร์สหรัฐฯ เป็นสกุลเงินในการชำระค่าสินค้า แม้ว่าจะเป็นการค้ากับประเทศอื่นๆ ที่ไม่ใช่สหรัฐฯ ก็ตาม ดังนั้น จีนจึงต้องการผลักดันให้เงินหยวนเป็นสกุลเงินที่นำมาใช้ในการค้าระหว่างประเทศแทนดอลลาร์สหรัฐฯ โดยประโยชน์ที่ผู้นำเข้าและส่งออกจะได้รับคือเพื่อช่วยลดต้นทุนค่าแลกเปลี่ยนเงินตรา ลดความเสี่ยงของอัตราแลกเปลี่ยน ลดต้นทุนการป้องกันความเสี่ยงอัตราแลกเปลี่ยน และลดระยะเวลาในการชำระราคา

ในการผลักดันเงินหยวนเพื่อการค้าระหว่างประเทศนั้น แผนงานที่สำคัญได้เริ่มขึ้นในปี 2009 คือ "โครงการนำร่องการชำระเงินด้วยสกุลเงินหยวน" (Pilot scheme for RMB cross-border trade settlement) โดยการอนุญาตให้สามารถใช้เงินหยวนชำระค่าสินค้าและบริการระหว่างประเทศได้ในระดับภูมิภาค โครงการนี้ได้มีการนำร่องใน 5 เมืองการค้าหลัก ได้แก่ นครเซี่ยงไฮ้ นครกวางโจว เมืองเซินเจิ้น เมืองจูไห่ และเมืองตงก่วน กับ ฮ่องกง มาเก๊า และประเทศในอาเซียนซึ่งรวมถึงประเทศไทย ต่อมาในปี 2010 ทางการจีนได้ขยายขอบเขตการใช้เงินหยวนเพื่อการค้าระหว่างประเทศจาก 5 พื้นที่ เป็น 20 มณฑล และขยายประเทศที่สามารถทำธุรกรรมด้วยเงินหยวนเป็นทุกประเทศทั่วโลก ทั้งนี้ เพื่อสร้างความเชื่อมั่นให้ระบบการเงินในการใช้เงินหยวนเพื่อชำระเงินระหว่างประเทศและเพื่อเพิ่มสภาพคล่องของเงินหยวนนอกประเทศ ธนาคารกลางจีนได้ร่วมมือกับธนาคารกลางของประเทศต่างๆ ในการจัดทำข้อตกลงทวิภาคีในการแลกเปลี่ยนเงินสกุลหยวนกับเงินสกุลท้องถิ่นของประเทศต่างๆ ที่เป็นคู่สัญญา (Bilateral currency swap arrangement) และยังได้อนุญาตให้ธนาคารกลางต่างชาติและธนาคารพาณิชย์ที่ลงนามเป็น Offshore clearing banks และ Participating banks ในข้อตกลงโครงการชำระเงินด้วยสกุลเงินหยวนสามารถเข้ามาซื้อขายเงินหยวนในตลาดระหว่างธนาคาร (Interbank market) ในประเทศจีนได้

ทางการจีนได้เริ่มจากการใช้ฮ่องกงเป็นศูนย์กลางเงินหยวน และกำลังขยายไปในอีกหลายเมือง การส่งเสริมให้กระแสเงินหยวนหมุนเวียนออกนอกประเทศจีนไปยังประเทศต่างๆ ซึ่งอิงไปกับขนาดการค้าของจีนนั้น เริ่มต้นจากการใช้ฮ่องกงเป็นศูนย์กลางเงินหยวนนอกประเทศจีนหรือที่เรียกว่า "RMB Offshore Center" ปัจจุบัน การชำระค่าสินค้าและบริการระหว่างประเทศที่ใช้เงินหยวนจึงผ่านทางฮ่องกงเป็นหลัก โดยคิดเป็นมูลค่าประมาณ 70% ของมูลค่าการชำระราคาด้วยเงินหยวนทั้งหมด จากข้อมูลของ Hong Kong Monetary Authority มี Participating banks หรือธนาคารต่างๆ ทั่วโลกที่เชื่อมต่อกับระบบ RMB RTGS เพื่อทำธุรกรรมการค้าด้วยเงินหยวนแล้วจำนวน 220 ธนาคาร1 ทั้งนี้ ศูนย์กลางเงินหยวนนอกประเทศจีนกำลังขยายตัวไปนอกฮ่องกงเช่นกัน โดยขณะนี้มีธนาคารที่มีระบบการหักบัญชีสำหรับเงินหยวน (RMB Clearing bank) แล้วในหลายเมือง เช่น ไทเป สิงคโปร์ มาเก๊า ลอนดอน ปารีส แฟรงเฟิร์ต ลักเซมเบิร์ก และโซล สำหรับประเทศไทย จากรายงานข่าว ธนาคารไอซีบีซี (Industrial and Commercial Bank of China) มีแผนเปิดเป็น RMB Clearing bank เพื่อให้บริการกับธนาคารและผู้ประกอบการท้องถิ่นในไทยให้ได้ภายใน 1-2 ปี2 ข้างหน้า

เงินหยวนในการค้าระหว่างประเทศมีแนวโน้มเพิ่มมากขึ้นตามลำดับ นับตั้งแต่เริ่มโครงการชำระเงินด้วยสกุลเงินหยวนในปี 2009 เงินหยวนถูกนำมาใช้ในการชำระเงินในการทำการค้าระหว่างประเทศเพิ่มขึ้นตามลำดับ โดยขณะนี้มีมูลค่าราว 5 แสนล้านหยวนต่อเดือน (รูปที่ 6) และคิดเป็นสัดส่วนประมาณร้อยละ 18 ของการค้าระหว่างประเทศของจีน เปรียบเทียบกับปี 2010 ที่มีการชำระเงินด้วยสกุลเงินหยวนเพียงร้อยละ 3 ปริมาณที่เพิ่มขึ้นนี้ ทำให้เงินหยวนได้ถูกนำมาใช้ในธุรกรรม Global Trade Finance แซงหน้าเงินสกุลยูโรขึ้นมาอยู่ในอันดับ 2 รองจากเงินดอลลาร์สหรัฐฯ (รูปที่ 7) แต่ทั้งนี้ หากเปรียบเทียบกับขนาดเศรษฐกิจและขนาดการค้าระหว่างประเทศของจีน การใช้เงินหยวนเพื่อการชำระเงินยังถือว่ามีสัดส่วนน้อย แต่จะยังคงมีแนวโน้มเพิ่มขึ้นต่อไป

2) ในการผลักดันให้เงินหยวนมีบทบาทในตลาดทุนระหว่างประเทศ ทางการจีนได้เพิ่มช่องทางทั้งการลงทุนและการระดมทุนในสกุลเงินหยวน โดยในตลาด RMB Offshore นับตั้งแต่ปี 2004 ที่สถาบันการเงินในฮ่องกงสามารถให้บริการบัญชีเงินฝากสกุลเงินหยวนแก่ลูกค้ารายย่อยได้ มูลค่าบัญชีฝากเงินหยวนในฮ่องกงได้เพิ่มขึ้นไปถึงกว่า 9 แสนล้านหยวนในครึ่งปีแรกของ 2014 และยังเริ่มขยายตัวรวดเร็วในหลายประเทศ เช่น สิงคโปร์ และไต้หวัน (รูปที่ 8) ในด้านการระดมทุน ในปี 2007 ธนาคาร China Development Bank ได้ออกหุ้นกู้สกุลหยวนนอกประเทศจีนหรือที่เรียกว่า "Dim Sum bond" เป็นครั้งแรก ต่อมาในปี 2009 กระทรวงการคลังจีนได้ออกพันธบัตรสกุลเงินหยวนนอกประเทศ (Dim Sum sovereign bond) เป็นครั้งแรก และในปี 2010 บริษัทต่างชาติคือ McDonald's สามารถออกหุ้นกู้สกุลเงินหยวนในฮ่องกงเป็นรายแรก และตามมาด้วยการออกหุ้นกู้ในสกุลเงินหยวนขององค์กรระหว่างประเทศ เช่นธนาคารเพื่อการพัฒนาเอเชีย (Asian Development Bank) นอกจากนี้ในปี 2011 มีการออกจำหน่ายกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ที่เป็นเงินหยวนในตลาดหลักทรัพย์ฮ่องกงเป็นกองแรกคือ Hui Xian REIT จนถึงปัจจุบัน ตลาดสินทรัพย์สกุลเงินหยวนในตลาด RMB Offshore ยังคงขยายตัวอย่างรวดเร็ว โดยหากนับระหว่างปี 2008 ถึง 2013 การออก Dim Sum Bond ในฮ่องกงได้เพิ่มขึ้นด้วยอัตราเฉลี่ยราวสองเท่าต่อปี (รูปที่ 9) ทั้งนี้ สาเหตุที่ทำให้สินทรัพย์สกุลเงินหยวนนอกประเทศโดยเฉพาะ Dim Sum Bond ได้รับความนิยมในกลุ่มนักลงทุนทั้งในฮ่องกงและต่างชาติเป็นอย่างมาก มาจากการที่ให้ผลตอบแทนที่สูง ระยะเวลาลงทุนที่สั้น รวมถึงประโยชน์ที่ได้จากทิศทางเงินหยวนที่แข็งค่าขึ้นตามลำดับ ทั้งนี้ อีไอซีมองว่าสินทรัพย์สกุลเงินหยวนนอกประเทศจะขยายตัวด้วยอัตราสูงต่อไป โดยจะมีผู้ระดมทุนทั้งจากบริษัทขนาดใหญ่ของจีนและต่างชาติเข้ามาระดมทุนในรูปเงินหยวนมากขึ้นเพื่อนำไปลงทุนขยายกิจการในประเทศจีน

ส่วนในตลาด Onshore ในปี 2003 ทางการจีนอนุญาตให้นักลงทุนต่างชาติประเภทสถาบันที่มีคุณสมบัติเหมาะสมเข้ามาลงทุนในตลาดหุ้นประเภท A-share3 ของจีนได้อย่างเป็นทางการ ตามโครงการที่เรียกว่า QFII (Qualified foreign institutional investor) ต่อมาในปี 2011 ได้เริ่มโครงการลงทุนหลักทรัพย์ในประเทศจีนด้วยสกุลเงินหยวนโดยวิสาหกิจต่างชาติที่ได้รับอนุญาต หรือ RQFII (RMB qualified foreign institutional investors) จนถึงปัจจุบัน ทางการจีนยังคงดำเนินการผ่อนปรนกฎระเบียบและข้อจำกัดต่างๆ ในการให้โควต้าและขยายโควต้าการลงทุนในจีนอย่างต่อเนื่อง ทั้งโครงการ QFII ที่เพิ่มเป็น 1.5 แสนล้านดอลลาร์สหรัฐฯ จาก 8 หมื่นล้านดอลลาร์สหรัฐฯ ในปี 2012 และ RQFII ที่ขยายเป็น 2.7 แสนล้านหยวน จาก 7 หมื่นล้านหยวน ในปี 2012 (รูปที่ 10) ซึ่งการขยายโควต้า QFII และ RQFII จะช่วยให้สถาบันการเงินต่างชาติสามารถเข้าถึงการลงทุนในประเทศจีนได้มากขึ้น โดยเฉพาะหุ้นประเภท A-Share ในตลาดหุ้นเซี่ยงไฮ้และตลาดหุ้นเสินเจิ้น ซึ่งปัจจุบันยังมีสัดส่วนการซื้อขายและถือหุ้นโดยผู้ลงทุนต่างชาติอยู่น้อยมาก

3) การผลักดันให้ประเทศต่างๆ ถือเงินหยวนเป็นเงินทุนสำรองระหว่างประเทศ ยังอยู่ในระยะเริ่มต้น จากรายงานของ HSBC เปิดเผยว่า มีธนาคารกลางในหลายประเทศเริ่มถือสินทรัพย์ในรูปเงินหยวน (RMB reserve asset) เป็นทุนสำรองระหว่างประเทศ ผ่านการได้รับโควต้าการลงทุนในตลาดตราสารหนี้ระหว่างธนาคาร (China Interbank Bond Market) การได้รับโควต้า QFII และการลงทุนในตลาดตราสารหนี้ Offshore นอกจากนี้ ธนาคารกลางในอีกกว่า 23 ประเทศยังได้มีการเก็บสินทรัพย์ในรูปเงินหยวนผ่านการทำ Bilateral currency swap arrangement กับธนาคารกลางจีนคิดเป็นมูลค่า 2.5 ล้านล้านหยวน ซึ่งแสดงให้เห็นว่าธนาคารกลางในประเทศต่างๆ ให้ความสนใจที่จะเก็บสินทรัพย์ในรูปเงินหยวนเพื่อเก็บเป็นทุนสำรองระหว่างประเทศแม้ทางการจีนจะยังไม่ได้เปิดให้มีการเคลื่อนย้ายเงินหยวนได้อย่างเสรี อีไอซีมองว่าแรงจูงใจที่สำคัญที่ธนาคารกลางประเทศต่างๆ จะถือเงินหยวนเป็นเงินสำรองระหว่างประเทศมากขึ้นมาจากความจำเป็นในการกระจายความเสี่ยงจากการถือดอลลาร์สหรัฐฯ (รูปที่ 11) ในขณะที่เงินยูโรและเงินเยนมีแนวโน้มอ่อนค่าตามเศรษฐกิจของยุโรปและญี่ปุ่นที่ชะลอตัว

อย่างไรก็ดี การที่เงินหยวนจะสามารถยกระดับเป็นเงินสกุลหลักสำหรับทุนสำรองระหว่างประเทศได้นั้นยังต้องใช้เวลา ด้วยหลายเหตุผลคือ 1) เงินหยวนยังคงใช้ระบบอัตราแลกเปลี่ยนแบบลอยตัวภายใต้การจัดการซึ่งยังไม่สามารถเคลื่อนไหวได้อย่างเสรีตามอุปสงค์และอุปทานในตลาดดังเช่นเงินดอลลาร์สหรัฐฯ หรือเงินยูโร 2) เงินหยวนยังคงถูกควบคุมและไม่สามารถแลกเปลี่ยนได้อย่างเสรีในการทำธุรกรรมทั้งการค้าและการลงทุน และ 3) การเข้าถึงการลงทุนในตลาด Onshore ในกลุ่มนักลงทุนต่างชาติยังมีปริมาณน้อย โดยในปัจจุบันมีนักลงทุนจากต่างชาติสามารถเข้าถึงตลาดตราสารหนี้ในประเทศได้ คิดเป็นสัดส่วนเพียง 1-2% เท่านั้น ดังนั้น การสร้างความเชื่อมั่นให้กับเงินหยวน ผ่านการเพิ่มสัดส่วนการใช้เงินหยวนให้มากขึ้น รวมถึงการมีนโยบายสนับสนุนให้เงินหยวนเคลื่อนย้ายได้อย่างเสรียังคงเป็นสิ่งจำเป็น เพื่อปูทางไปสู่การนำเงินหยวนมาใช้เป็นเงินสกุลหลักของทุนสำรองระหว่างประเทศต่อไป

อีไอซีมองว่าในอีก 3-5 ปีข้างหน้า จีนจะเปิดให้เงินทุนสามารถเคลื่อนไหวเข้าออกได้โดยเสรี ปัจจุบันทางการจีนยังไม่ได้เปิดให้เงินทุนไหลเข้าออกได้โดยเสรีเต็มรูปแบบ เพราะยังคงต้องระมัดระวังสถานะเงินสำรองระหว่างประเทศ เนื่องจากถ้ามีเงินจากต่างชาติไหลเข้ามามากเกินไป ธนาคารกลางจีนจะต้องรับภาระในการถือเงินดอลลาร์สหรัฐฯ จำนวนมาก แต่ถ้ามีเงินไหลออกมากเกินไป อาจทำให้เงินหยวนตกเป็นเป้าหมายของการโจมตีค่าเงินโดยนักเก็งกำไร ดังนั้น ทางการจีนจึงต้องการเปิดเสรีแบบค่อยเป็นค่อยไป โดยแผนงานของทางการจีนคือจะเร่งปฏิรูประบบการเงินในประเทศ รวมถึงภาคธนาคาร ควบคู่ไปกับการพัฒนาตลาดทุนผ่านการผ่อนปรนข้อจำกัดต่างๆ ทั้งการขยายโควต้า QFII และ RQFII ให้สถาบันการเงินต่างชาติเข้ามาลงทุนในตลาดทุนและตลาดตราสารหนี้ในประเทศ และการขยายโควต้า QDII ให้สถาบันการเงินจีนไปลงทุนในสินทรัพย์ทางการเงินในต่างประเทศมากขึ้นตามลำดับ จากนั้นจึงตามด้วยการยกเลิกระบบโควต้าการเข้าออกของเงินทุนในที่สุด

ทั้งนี้ ความคืบหน้าที่เห็นได้ชัดในขณะนี้คือ การประกาศให้เซี่ยงไฮ้เป็นเขตบูรณาการการค้าเสรี (Shanghai integrated free trade zone หรือ Shanghai FTZ) เพื่อเป็นเขตทดลองการเปิดเสรีบัญชีทุน (Capital account liberalization pilot schemes) โดยจะอนุญาตให้บุคคลท้องถิ่นและต่างด้าวสามารถเปิดบัญชีทั้งเงินหยวนและสกุลต่างประเทศในเซี่ยงไฮ้และสามารถโอนเงินระหว่างบัญชีเหล่านั้นได้ และจะส่งเสริมตลาดทุนให้มีเงินทุนเข้าออกได้โดยเสรีในเขตทดลองดังกล่าว เช่น อนุญาตให้บริษัทต่างชาติสามารถระดมทุนด้วยการออก Panda bond (หมายถึงหุ้นกู้สกุลหยวนที่ออกโดยบริษัทต่างชาติ) รวมถึงสามารถเข้ามาลงทุนในตลาดหลักทรัพย์ได้นอกเหนือจากที่ได้รับโควต้า QFII และให้บริษัทในประเทศสามารถเข้าไปลงทุนในตลาดหลักทรัพย์ในต่างประเทศนอกเหนือจากการได้รับโควต้า QDII เป็นต้น

ธุรกิจไทยที่ทำการค้าและการลงทุนกับประเทศจีนมีโอกาสได้รับประโยชน์จากการชำระเงินด้วยสกุลเงินหยวน อีไอซีมองว่า เงินหยวนจะเข้ามามีบทบาทในการทำธุรกรรมการค้าระหว่างประเทศมากขึ้นตามลำดับ สำหรับผู้ประกอบการไทย การใช้เงินหยวนในการชำระราคาเป็นอีกทางเลือกหนึ่งสำหรับผู้ที่มีคู่ค้าในจีน ที่ต้องการลดความเสี่ยงด้านอัตราแลกเปลี่ยนและใช้ต้นทุนที่ต่ำลง โดยผู้นำเข้าส่งออกจะสามารถรับจ่ายชำระในรูปสกุลเงินหยวนได้โดยไม่จำเป็นต้องเปลี่ยนเป็นเงินดอลลาร์สหรัฐฯ ผู้ที่สนใจควรทำความเข้าใจและติดตามพัฒนาการของการชำระราคาด้วยเงินหยวน โดยเฉพาะผลิตภัณฑ์หรือบริการของสถาบันการเงินต่างๆ ที่จะออกมารองรับการทำธุรกรรมเงินหยวนมากขึ้นตามลำดับ4

ในด้านการลงทุน ผู้ลงทุนควรเพิ่มความระมัดระวังเรื่องความผันผวนของอัตราแลกเปลี่ยน ที่ผ่านมาสินทรัพย์สกุลเงินหยวน โดยเฉพาะหุ้นกู้ที่เรียกว่า Dim Sum bond ได้รับความนิยมจากผู้ลงทุนต่างชาติ เหตุผลคือให้ผลตอบแทนที่สูง ระยะเวลาลงทุนสั้น รวมถึงประโยชน์ที่จะได้รับจากทิศทางที่แข็งค่าของเงินหยวน อีไอซีมองว่า การระดมทุนในรูปเงินหยวนและตลาดของสินทรัพย์สกุลเงินหยวนจะขยายตัวอย่างรวดเร็ว และยังเป็นทางเลือกในการลงทุนที่น่าสนใจ นอกจากนี้ การขยายโควตา RQFII ให้กับนักลงทุนต่างชาติเข้าไปลงทุนในจีนได้โดยตรง จะยิ่งทำให้สินทรัพย์ในประเทศจีน โดยเฉพาะหุ้นประเภท A-share ยิ่งน่าลงทุนมากขึ้น แต่ดังที่กล่าวข้างต้น นโยบายการเปิดเสรีและการขยายกรอบการดูแลค่าเงินหยวนครั้งล่าสุดจะทำให้อัตราแลกเปลี่ยนมีความผันผวนมากขึ้น และเงินหยวนจะไม่เคลื่อนไหวไปในทิศทางที่แข็งค่าเพียงทิศทางเดียวอีกต่อไป โดยอาจจะแข็งค่าหรืออ่อนค่าได้ขึ้นอยู่กับสถานะการค้าและเศรษฐกิจของประเทศจีนในเวลานั้น ดังนั้น ความเสี่ยงด้านอัตราแลกเปลี่ยนจึงเป็นสิ่งที่ผู้ลงทุนในสินทรัพย์สกุลเงินหยวนควรระมัดระวัง นอกเหนือจากความเสี่ยงด้านเครดิตและความเสี่ยงด้านราคา

เนื้อหาจาก EIC Online

ภาพประกอบจาก mcot.net